Chứng từ khấu trừ thuế TNCN là tài liệu bắt buộc trong phần lớn trường hợp cá nhân tự đi quyết toán thuế TNCN. Vậy cách viết chứng từ khấu trừ thuế TNCN như thế nào?

Lập chứng từ khấu trừ thuế TNCN điện tử

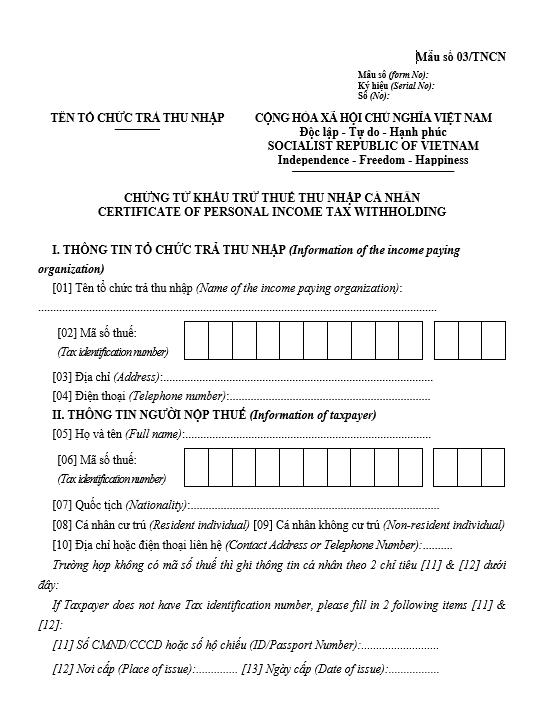

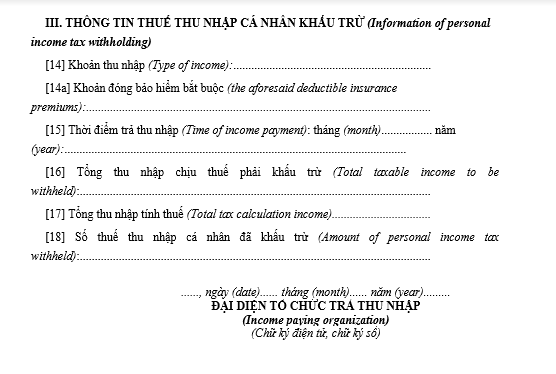

| Mẫu chứng từ khấu trừ thuế 03/TNCN theo Nghị định số 123/2020/NĐ-CP, ví dụ: Mau 03TNCN

https://gonnapass.com/thoi-diem-cap-chung-tu-khau-tru-thue-tncn-dien-tu/ |

Các tình huống về chứng từ khấu trừ thuế TNCN điện tử – Electronic PIT witholding vouchers

Viết chứng từ khấu trừ thuế TNCN giấy

Tổ chức, cá nhân trả các khoản thu nhập đã khấu trừ thuế phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ.

– Cấp chứng từ khấu trừ trong một số trường hợp cụ thể như sau:

+ Đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng: cá nhân có quyền yêu cầu tổ chức, cá nhân trả thu nhập cấp chứng từ khấu trừ cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế.

Ví dụ: Ông Q ký hợp đồng dịch vụ với công ty X để chăm sóc cây cảnh tại khuôn viên của Công ty theo lịch một tháng một lần trong thời gian từ tháng 9/2013 đến tháng 4/2014. Thu nhập của ông Q được Công ty thanh toán theo từng tháng với số tiền là 03 triệu đồng. Như vậy, trường hợp này ông Q có thể yêu cầu Công ty cấp chứng từ khấu trừ theo từng tháng hoặc cấp một chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến tháng 12/2013 và một chứng từ cho thời gian từ tháng 01 đến tháng 04/2014.

+ Đối với cá nhân ký hợp đồng lao động từ ba (03) tháng trở lên: tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân một chứng từ khấu trừ trong một kỳ tính thuế.

Ví dụ: Ông R ký hợp đồng lao động dài hạn (từ tháng 9/2013 đến tháng hết tháng 8/2014) với công ty Y. Trong trường hợp này, nếu ông R thuộc đối tượng phải quyết toán thuế trực tiếp với cơ quan thuế và có yêu cầu Công ty cấp chứng từ khấu trừ thì Công ty sẽ thực hiện cấp 01 chứng từ phản ánh số thuế đã khấu trừ từ tháng 9 đến hết tháng 12/2013 và 01 chứng từ cho thời gian từ tháng 01 đến hết tháng 8/2014.

Lưu ý:

- – Tổ chức, cá nhân trả thu nhập phải ghi đầy đủ thông tin trên chứng từ khấu trừ theo quy định. Người ký chứng từ khấu trừ phải là Đại diện pháp luật của tổ chức, doanh nghiệp, trường hợp không phải đại diện pháp luật thì phải có văn bản ủy quyền của người đại diện pháp luật cho người ký.

- – Trường hợp tổ chức, cá nhân trả các khoản thu nhập sau khi giảm trừ bản thân và người phụ thuộc phát sinh số thuế TNCN phải nộp thì lập chứng từ khấu trừ thuế giao cho người lao động, trường hợp không phát sinh khấu trừ thuế TNCN thì không cấp chứng từ khấu trừ. Bên cạnh đó, cá nhân người lao động thuộc trường hợp phải tự quyết toán với cơ quan thuế thì tổ chức, cá nhân trả thu nhập cấp cho cá nhân người lao động Giấy xác nhận thu nhập nếu cá nhân có yêu cầu.

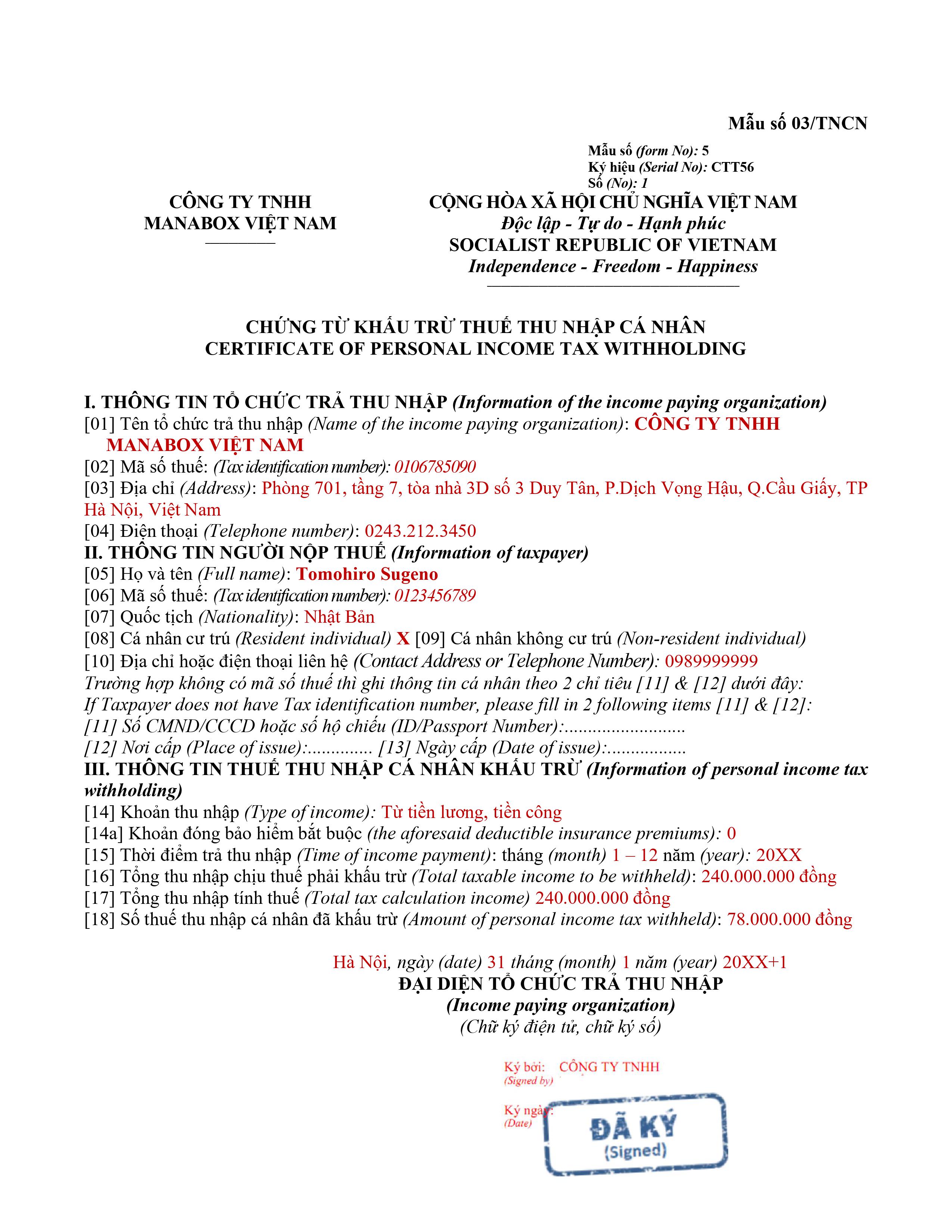

Cơ sở pháp lý: Điều 32. Nội dung chứng từ

1. Chứng từ khấu trừ thuế có các nội dung sau:

a) Tên chứng từ khấu trừ thuế, ký hiệu mẫu chứng từ khấu trừ thuế, ký hiệu chứng từ khấu trừ thuế, số thứ tự chứng từ khấu trừ thuế;

b) Tên, địa chỉ, mã số thuế của người nộp;

c) Tên, địa chỉ, mã số thuế của người nộp thuế (nếu người nộp thuế có mã số thuế);

d) Quốc tịch (nếu người nộp thuế không thuộc quốc tịch Việt Nam);

đ) Khoản thu nhập, thời điểm trả thu nhập, tổng thu nhập chịu thuế, số thuế đã khấu trừ; số thu nhập còn được nhận;

e) Ngày, tháng, năm lập chứng từ khấu trừ thuế;

g) Họ tên, chữ ký của người trả thu nhập.

Trường hợp sử dụng chứng từ khấu trừ thuế điện tử thì chữ ký trên chứng từ điện tử là chữ ký số.

Biên soạn: Vũ Thị Ngát – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass