Bài viết tóm tắt các quy định về chứng từ khấu trừ thuế TNCN điện tử theo Nghị định và thông tư hướng dẫn mới

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Có bắt buộc cấp chứng từ khấu trừ thuế TNCN cho cá nhân bị khấu trừ thuế TNCN không? Cập nhật quy định tại Nghị định 70 và thông tư 32/2025

Theo quy định tại điểm a khoản 2 Điều 25 Thông tư 111/2013/TT 1/2013/TT-BTC, trường hợp Công ty khi chi trả tiền lương, tiền công cho người lao động đã khấu trừ thuế TNCN thì phải cấp chứng từ khấu trừ thuế theo yêu cầu của người lao động. Việc không cấp chứng từ khấu trừ thuế chỉ áp dụng với người lao động đã bị khấu trừ thuế nhưng cuối năm có ủy quyền cho Công ty quyết toán thay.

Trường hợp trả thu nhập vãng lai dưới 2 triệu/ lần, không khấu trừ thuế của người lao động nhưng người lao động cuối năm yêu cầu xuất khấu trừ thuế thì công ty không bắt buộc cấp chứng từ khấu trừ thuế TNCN, có thể cung cấp thư xác nhận thu nhập để người lao động nộp cùng hồ sơ quyết toán thuế

Xem cập nhật tại https://manaboxvietnam.com/chung-tu-khau-tru-thue-tncn-dien-tu-cap-nhat-quy-dinh-moi-nhat/

THỜI ĐIỂM LẬP CHỨNG TỪ – Lưu ý Nghị định 123/2020/NĐ-CP, điều 31

Doanh nghiệp có khấu trừ thuế TNCN của người lao động thuê ngoài hàng tháng thì được lựa chọn

- – Cấp chứng từ khấu trừ thuế cho mỗi lần khấu trừ thuế hoặc

- – Cấp một chứng từ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế

Tại thời điểm khấu trừ thuế thu nhập cá nhân, thời điểm thu thuế, phí, lệ phí, tổ chức khấu trừ thuế thu nhập cá nhân, tổ chức thu thuế, phí, lệ phí phải lập chứng từ, biên lai giao cho người có thu nhập bị khấu trừ thuế, người nộp các khoản thuế, phí, lệ phí.

Thủ tục phát hành và sử dụng chứng từ khấu trừ thuế TNCN điện tử

Đây cũng là đề cập của cục thuế TP Hà Nội: Tổ chức khấu trừ thuế thu nhập cá nhân khi sử dụng chứng từ theo quy định tại Nghị định 123/2020/NĐ-CP theo hình thức điện tử tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử đảm bảo các nội dung bắt buộc theo quy định (tham khảo mẫu 03/TNCN tại phụ lục III ban hành kèm theo Nghị định số 123/2020/NĐ-CP). Chứng từ điện tử phải được hiển thị đầy đủ, chính xác các nội dung của chứng từ đảm bảo không dẫn tới cách hiểu sai lệch để người sử dụng có thể đọc được bằng phương tiện điện tử.

Lưu ý rằng chứng từ khấu trừ thuế TNCN điện tử cũng có định dạng XML như hóa đơn điện tử

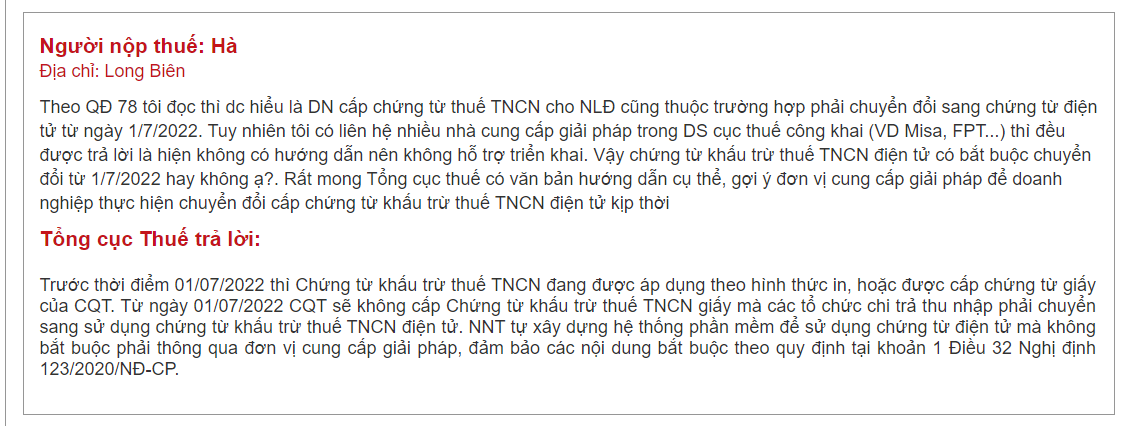

(Cập nhật ngày 14/7/2022) – Theo công văn 2455/TCT-DNNCN ngày 12 tháng 7 năm 2022

Tham khảo hướng dẫn của Tổng Cục thuế:

|

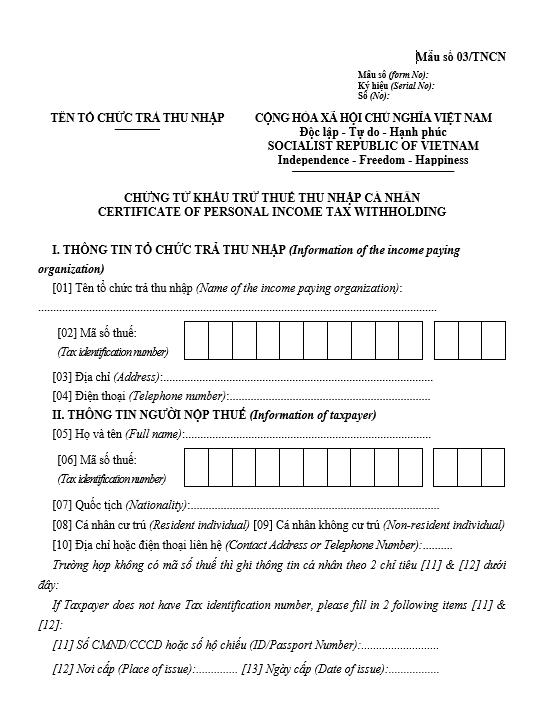

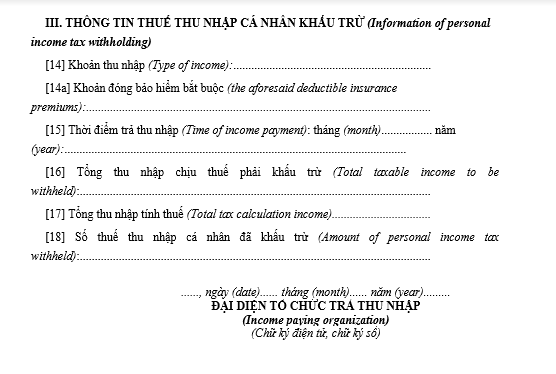

| Mẫu chứng từ khấu trừ thuế 03/TNCN theo Nghị định số 123/2020/NĐ-CP, ví dụ: Mau 03TNCN

|

Có phải báo cáo tình hình sử dụng chứng từ khấu trừ thuế TNCN điện tử không?

Không, tại Nghị định 123/2020/NĐ-CP không quy định đơn vị phải đăng ký sử dụng và nộp báo cáo tình hình sử dụng chứng từ điện tử khấu trừ thuế thu nhập cá nhân tới cơ quan thuế (Xem công văn 388/CTHN-TTHT)

Lập sai chứng từ khấu trừ thuế TNCN điện tử thì làm thế nào

Xem tình huống của Bộ Tài chính:

Trường hợp tổ chức chi trả đã khấu trừ, lập và giao chứng từ khấu trừ thuế TNCN cho người nộp thuế, sau đó phát hiện sai phải lập lại chứng từ khấu trừ thay thế thì tổ chức trả thu nhập phải

- > Lập biên bản ghi rõ nội dung sai, số, ngày chứng từ khấu trừ đã lập sai có chữ ký xác nhận của người nhận thu nhập

- > Đồng thời yêu cầu người có thu nhập nộp lại liên chứng từ đã lập sai (liên giao cho người bị khấu trừ) cho tổ chức trả thu nhập để lưu cùng với biên bản.

- > Sau khi đã thu hồi chứng từ khấu trừ lập sai, tổ chức trả thu nhập lập chứng từ khấu trừ mới thay thế để giao cho người nộp thuế và phải chịu trách nhiệm trước pháp luật về số chứng từ khấu trừ huỷ bỏ

Hủy chứng từ khấu trừ thuế TNCN bản giấy

Tham khảo mẫu biểu

Cơ sở pháp lý:

Điều 32. Nội dung chứng từ

1. Chứng từ khấu trừ thuế có các nội dung sau:

a) Tên chứng từ khấu trừ thuế, ký hiệu mẫu chứng từ khấu trừ thuế, ký hiệu chứng từ khấu trừ thuế, số thứ tự chứng từ khấu trừ thuế;

b) Tên, địa chỉ, mã số thuế của người nộp;

c) Tên, địa chỉ, mã số thuế của người nộp thuế (nếu người nộp thuế có mã số thuế);

d) Quốc tịch (nếu người nộp thuế không thuộc quốc tịch Việt Nam);

đ) Khoản thu nhập, thời điểm trả thu nhập, tổng thu nhập chịu thuế, số thuế đã khấu trừ; số thu nhập còn được nhận;

e) Ngày, tháng, năm lập chứng từ khấu trừ thuế;

g) Họ tên, chữ ký của người trả thu nhập.

Trường hợp sử dụng chứng từ khấu trừ thuế điện tử thì chữ ký trên chứng từ điện tử là chữ ký số.

Điều 33. Định dạng chứng từ điện tử

…2. Định dạng chứng từ điện tử khấu trừ thuế thu nhập cá nhân:

Tổ chức khấu trừ thuế thu nhập cá nhân khi sử dụng chứng từ theo quy định tại điểm a khoản 1 Điều 30 Nghị định này theo hình thức điện tử tự xây dựng hệ thống phần mềm để sử dụng chứng từ điện tử đảm bảo các nội dung bắt buộc theo quy định tại khoản 1 Điều 32 Nghị định này.

3. Chứng từ điện tử, biên lai điện tử phải được hiển thị đầy đủ, chính xác các nội dung của chứng từ đảm bảo không dẫn tới cách hiểu sai lệch để người sử dụng có thể đọc được bằng phương tiện điện tử”\

Theo điều khoản chuyển tiếp tại thông tư 78/2021/TT-BTC

5. Việc sử dụng chứng từ khấu trừ thuế thu nhập cá nhân tiếp tục thực hiện theo Thông tư số 37/2010/TT-BTC ngày 18/3/2010 của Bộ Tài chính hướng dẫn về việc phát hành, sử dụng, quản lý chứng từ khấu trừ thuế thu nhập cá nhân tự in trên máy tính (và văn bản sửa đổi, bổ sung) và Quyết định số 102/2008/QĐ-BTC ngày 12/11/2008 của Bộ trưởng Bộ Tài chính về việc ban hành mẫu chứng từ thu thuế thu nhập cá nhân đến hết ngày 30 tháng 6 năm 2022. Trường hợp các tổ chức khấu trừ thuế thu nhập cá nhân đáp ứng điều kiện về hạ tầng công nghệ thông tin được áp dụng hình thức chứng từ điện tử khấu trừ thuế thu nhập cá nhân theo quy định tại Nghị định số 123/2020/NĐ-CP trước ngày 01 tháng 7 năm 2022 và thực hiện các thủ tục theo hướng dẫn tại Thông tư số 37/2010/TT-BTC ngày 18/3/2010 của Bộ Tài chính.

Biên soạn: Nguyễn Việt Anh – Giám đốc vận hành

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.