Chi hiếu hỉ có được tính vào chi phí được trừ khi tính thuế TNDN và có phải tính thuế TNCN? Quy định của pháp luật Việt Nam có sự thay đổi qua các giai đoạn với vấn đề này, cụ thể như sau.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Chi hiếu, hỉ là gì?

Mặc dù có đề cập tới cụm từ “Chi đám hiếu, hỉ”, quy định tại Luật thuế lại không định nghĩa về khoản chi hiếu, hỷ gồm các nội dung gì? Tuy nhiên, theo như trước đây, Tổng Cục thuế đã từng hướng dẫn áp dụng khái niệm theo “Từ điển tiếng Việt” để lý giải các khái niệm chưa được đề cập. Ví dụ, công văn 116/TCT-PCCS ngày 11 tháng 01 năm 2006 có đoạn: “Theo từ điển tiếng Việt do Trung tâm từ điển học xuất bản năm 1998 thì khái niệm … là …”. Vậy nếu lí giải theo cách này, có thể hiểu rằng

- > Hiếu là lòng kính yêu và biết ơn còn đám “đám hiếu” là đám ma chay, lễ tang

- > Hỉ chỉ việc mừng vui, “đám hỉ” mang ý nghĩa là đám niềm vui, thường nói về đám cưới

Trích công văn 7976/CT-TTHT, theo đó, chỉ có đám cưới và đám tang được xác định là khoản hiếu hỷ

Theo công văn 1758/CT-TTHT, chi mua vòng hoa đám ma, hoa tặng ngày phụ nữ được xác định là chi hiếu hỉ và không phải lập hóa đơn |

Chi hiếu, hỉ có được trừ khi tính thuế TNDN?

| Trước 2014 | Sau 2014 |

| Các khoản chi phí được trừ trong Luật Thuế TNDN và các văn bản hướng dẫn chưa có “khoản chi phí được trừ khi chi phúc lợi trực tiếp cho người lao động” nên các khoản chi này không được trừ do không liên quan đến hoạt động sản xuất kinh doanh | Thông tư số 151/2014/TT-BTC hướng dẫn áp dụng cho kỳ tính thuế thu nhập doanh nghiệp từ năm 2014 bổ sung khoản chi phúc lợi trực tiếp được trừ nếu không vượt quá 1 tháng lương bình quân thực tế trong năm tính thuế của doanh nghiệp. Các khoản chi này gồm

|

Như vậy, từ năm 2014, thì khoản chi đám hiểu hỉ cho người lao động và gia đình người lao động được tính vào chi phí được trừ với điều kiện

- > Tổng số chi phúc lợi cho người lao động không quá 1 tháng lương bình quân thực tế thực hiện trong năm tính thuế

- > Có hồ sơ, chứng từ hợp lệ như

- + Các khoản chi đó phải có các chứng từ như phiếu chi có chữ ký của người lao động kèm theo các chứng từ như giấy đăng ký kết hôn, báo tử…

- + Có quy định cụ thể về điều kiện và mức hưởng tại một trong các hồ sơ như: Quy chế tài chính, hợp đồng lao động, thỏa ước lao động tập thể

Xác định 01 tháng lương bình quân thực hiện như thế nào?

Xem bản tin sau

Về chính sách thuế TNCN

| Trước 2015 | Sau 2015 |

| Theo Điều 2, thông tư 111/2013/TT-BTC, khoản chi hiếu, hỉ được coi là một khoản thu nhập chịu thuế từ tiền lương, tiền công | Thông tư 92/2015/TT-BTC thì không tính vào thu nhập chịu thuế đối với “g.10) Khoản tiền nhận được do tổ chức, cá nhân trả thu nhập chi đám hiếu, hỉ cho bản thân và gia đình người lao động…”. |

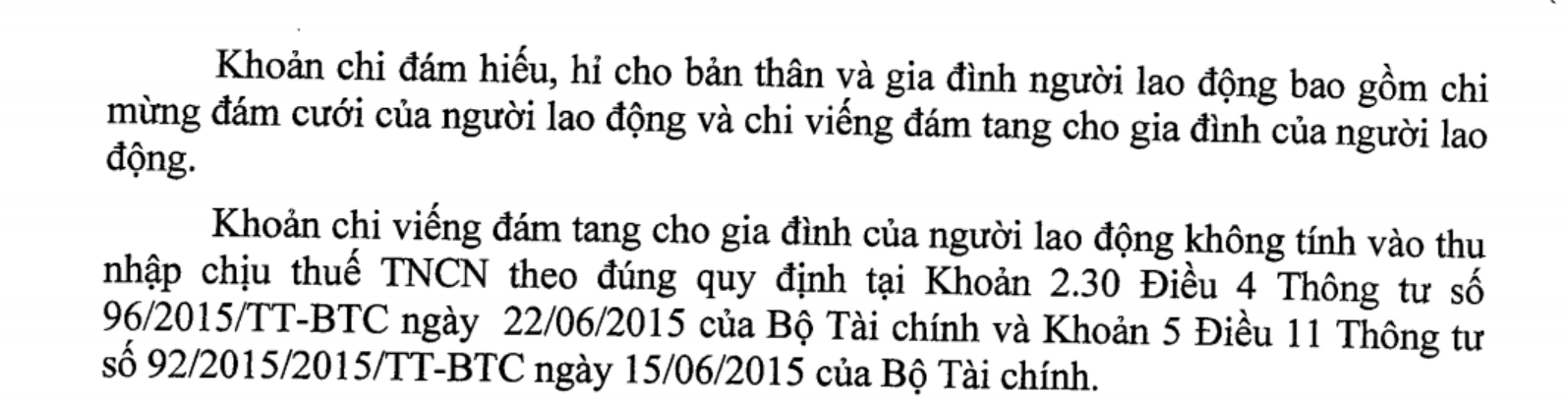

Như vậy, từ năm 2015, thì khoản chi đám hiểu hỉ cho người lao động và gia đình người lao động không phải chịu thuế TNCN nếu chi phí này được tính là chi phí được trừ khi tính thuế TNDN

Trợ cấp sinh con có tính thuế TNCN không? Văn bản nào hướng dẫn?

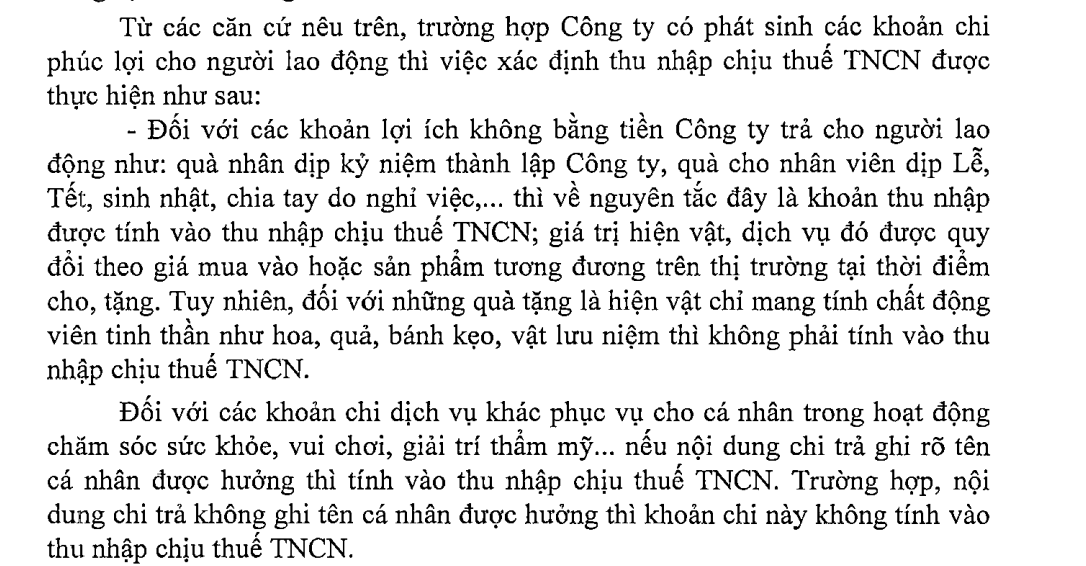

Trích công văn 539/CT-TTHT

Mở rộng khái niệm

Có thể thấy, giữa quy định của pháp luật thuế TNCN và thuế TNDN có sự khác biệt nhất định khi quy định về vấn đề này. Nếu như pháp luật thuế TNDN quy định về các khoản chi phúc lợi trực tiếp thì pháp luật về thuế TNCN chỉ đề cập tới chi đám hiếu, hỉ.

Điều này có thể dẫn tới hệ quả rằng, các khoản chi phúc lợi trực tiếp khác vẫn có rủi ro phải chịu thuế TNCN từ tiền lương, tiền công. (Ví dụ, chi nghỉ mát…, xem thêm tại

- Thông tư 96/2015/TT-BTC:

“2.30. Các khoản chi không tương ứng với doanh thu tính thuế, trừ các khoản chi sau:

…Khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động như: chi đám hiếu, hỷ của bản thân và gia đình người lao động; chi nghỉ mát, chi hỗ trợ điều trị; chi hỗ trợ bổ sung kiến thức học tập tại cơ sở đào tạo; chi hỗ trợ gia đình người lao động bị ảnh hưởng bởi thiên tai, địch họa, tai nạn, ốm đau; chi khen thưởng con của người lao động có thành tích tốt trong học tập; chi hỗ trợ chi phí đi lại ngày lễ, tết cho người lao động; chi bảo hiểm tai nạn, bảo hiểm sức khỏe, bảo hiểm tự nguyện khác cho người lao động (trừ khoản chi mua bảo hiểm nhân thọ cho người lao động hướng dẫn tại điểm 2.6, bảo hiểm hưu trí tự nguyện cho người lao động hướng dẫn tại điểm 2.11 Điều này) và những khoản chi có tính chất phúc lợi khác. Tổng số chi có tính chất phúc lợi nêu trên không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp….”

- Thông tư 92/20015/TT-BTC tại Điều 11 quy định

“g.10) Khoản tiền nhận được do tổ chức, cá nhân trả thu nhập chi đám hiếu, hỉ cho bản thân và gia đình người lao động theo quy định chung của tổ chức, cá nhân trả thu nhập và phù hợp với mức xác định thu nhập chịu thuế thu nhập doanh nghiệp theo các văn bản hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp”

Biên soạn: Nguyễn Việt Anh

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass