Do có nhiều quan điểm khác nhau, bài viết chúng tôi tổng hợp việc hướng dẫn kê khai hóa đơn bỏ sót và cách điều chỉnh tờ khai thuế GTGT tương ứng.

| Thảo luận Topic tại https://www.facebook.com/groups/congvanketoan/ |

Phương án áp dụng như sau

Tình huống Hóa đơn Bỏ sót:

|

Căn cứ theo Luật thuế GTGT số 48/2024/QH15, các bạn chia thành 2 trường hợp như sau

- > Trường hợp 1: Khai bổ sung vào Kỳ gốc (T0) nếu khai bổ sung làm tăng số thuế phải nộp hoặc giảm số thuế được hoàn của kỳ gốc

Người nộp thuế thực hiện khai bổ sung vào tháng, quý phát sinh số thuế giá trị gia tăng đầu vào bị sai, sót nếu việc khai thuế vào tháng, quý phát sinh số thuế giá trị gia tăng đầu vào bị sai, sót làm tăng số thuế phải nộp hoặc giảm số thuế được hoàn; người nộp thuế phải nộp đủ số tiền thuế phải nộp tăng thêm hoặc bị thu hồi số tiền thuế đã được hoàn tương ứng và nộp tiền chậm nộp vào ngân sách nhà nước (nếu có).

- Ví dụ: Theo tờ khai thuế GTGT tháng 1/20X5, công ty phải nộp 10 triệu đồng (Chỉ tiêu [40] = 10 triệu đồng)

- Đến tháng 5/20X5, công ty nhận được 01 hóa đơn đầu vào, điều chỉnh giảm thuế suất thuế GTGT từ 10% xuống 8% dẫn tới giảm thuế GTGT đầu vào được khấu trừ đi 2 triệu đồng, kết quả làm tăng thuế GTGT phải nộp lên 2 triệu đồng.

- Khi đó, công ty phải khai bổ sung tờ khai 01/GTGT tháng 1/20X5 giảm thuế GTGT đầu vào được khấu trừ đi 2 triệu đồng, kết quả làm tăng thuế GTGT phải nộp lên 2 triệu đồng và tính tiền chậm nộp

- > Khai vào kỳ phát hiện (T1) nếu khai bổ sung làm giảm số tiền thuế phải nộp hoặc chỉ làm tăng hoặc giảm số thuế giá trị gia tăng còn được khấu trừ chuyển sang kỳ sau của kỳ gốc T0

Người nộp thuế thực hiện khai vào tháng, quý phát hiện sai, sót nếu việc khai thuế vào tháng, quý phát sinh số thuế giá trị gia tăng đầu vào bị sai, sót làm giảm số tiền thuế phải nộp hoặc chỉ làm tăng hoặc giảm số thuế giá trị gia tăng còn được khấu trừ chuyển sang tháng, quý sau;

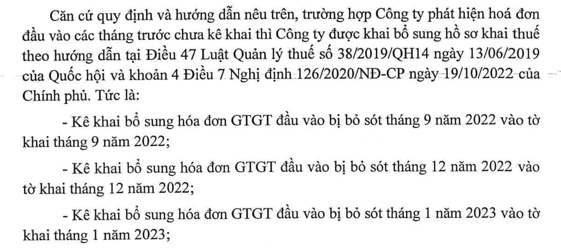

- Ví dụ: Theo tờ khai thuế GTGT tháng 1/20X5, công ty được khấu trừ chuyển kỳ sau 10 triệu đồng (Chỉ tiêu [43] = 10 triệu đồng)

- Đến tháng 5/20X5, công ty nhận được 01 hóa đơn đầu vào, điều chỉnh giảm thuế suất thuế GTGT từ 10% xuống 8% dẫn tới giảm thuế GTGT đầu vào được khấu trừ đi 2 triệu đồng, kết quả làm giảm thuế GTGT còn được khấu trừ chuyển kỳ sau đi 2 triệu đồng

- Khi đó, công ty không khai bổ sung tờ khai 01/GTGT tháng 1/20X5 mà điền số tiền giảm thuế GTGT đầu vào được khấu trừ đi 2 triệu đồng vào chỉ tiêu [37] của tờ khai 01/GTGT tháng 5/20X5

Xem thêm: https://manaboxvietnam.com/khau-tru-bo-sung-hoa-don-bo-sot-sau-thanh-tra-thue/

Hướng dẫn của Hội tư vấn thuế

![Có thể là hình ảnh về văn bản cho biết 'THUẾ động TRỊ GIA TĂNG (Mẫu số 1/GTGT) hoạt ซี้ถิก sản وفك ਸਹाકੀ [01b] [04] tinh doan ป้็ำนอ người thuếc Thàng9 อักญู kinh ต่งลาก์) ĐÔNG 06] TNHH 2025 [03] ซ đồng င် thsộc/ tinh [11c] Tinh/T ម p6 chinis: സി (11]Quin/thrện chinhi STT sinhhoạt bántrong tăng Đoir (đảnh [21] பிபர் Vlt Nart trước sang tăng a,d [22]| ịch mua [23s] được khãutrükỳng chịu หมดดี [24] [24] [25] tăng [26] dich chịut [30] thue [32] [32a] กู้ดาหญู hue [37] nop trong [38] 39a thuể nộp [40a] atăng hoạt 40b] ĐẠI tên THUỂ Chứng hành nghề sốC Ngàyký'](https://scontent.fhan19-1.fna.fbcdn.net/v/t39.30808-6/558491216_25737765059146013_3103432045599660263_n.jpg?_nc_cat=107&ccb=1-7&_nc_sid=aa7b47&_nc_eui2=AeEqLjAAFrEXp45Nc-3clqG3o9KhReEN9nuj0qFF4Q32e9u6IPFwyT2CGjkjhhwP4K_oxA0Ii_OWL3VVVadrDd6K&_nc_ohc=xi7sA35XqI8Q7kNvwHUQFw7&_nc_oc=AdmilZkYNvjl2S3IZSGalLxAKKxufv5vf9GFGKD2lQHKFKn59IDB4OuNWfwHmWs1K_0&_nc_zt=23&_nc_ht=scontent.fhan19-1.fna&_nc_gid=Xk40LNzQ-ryLV_e5KzMDyQ&oh=00_Aff2SSwn61zR7Mmpi23v4xFSBj9Wo6e6KQhw1cHhZe1liw&oe=68FB7749)

Các văn bản hướng dẫn trước đó

- > Đối với hóa đơn đầu ra: Kê khai ở kỳ xuất hóa đơn gốc (T0)

- > Đối với hóa đơn đầu vào: Tinh thần chung hiện nay, cơ quan thuế hướng dẫn phải kê khai điều chỉnh tờ khai kỳ gốc (T0)

Trích công văn 2298/TCT-TTKT như sau: Căn cứ các quy định nêu trên, trường hợp người nộp thuế phát hiện hóa đơn GTGT hàng hóa, dịch vụ mua vào bị bỏ sót thì thực hiện theo quy định tại

- > Điểm đ khoản 6 Điều 1 Luật số 31/2013/QH13

-

đ) Thuế giá trị gia tăng đầu vào phát sinh trong tháng nào được kê khai, khấu trừ khi xác định số thuế phải nộp của tháng đó. Trường hợp cơ sở kinh doanh phát hiện số thuế giá trị gia tăng đầu vào khi kê khai, khấu trừ bị sai sót thì được kê khai, khấu trừ bổ sung trước khi cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế.

-

- Và Điều 47 Luật Quản lý thuế số 38/2019/QH14

-

1. Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.2. Khi cơ quan thuế, cơ quan có thẩm quyền đã công bố quyết định thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế thì người nộp thuế vẫn được khai bổ sung hồ sơ khai thuế; cơ quan thuế thực hiện xử phạt vi phạm hành chính về quản lý thuế đối với hành vi quy định tại Điều 142 và Điều 143 của Luật này. (Điều 142. Hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được miễn, giảm, hoàn, không thu, Điều 143. Hành vi trốn thuế)

-

Ngoài ra, tại Điểm b, khoản 4, điều 7 Nghị định 126/2020/NĐ-CP:

b) Người nộp thuế khai bổ sung dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được ngân sách nhà nước hoàn trả thì phải nộp đủ số tiền thuế phải nộp tăng thêm hoặc số tiền thuế đã được hoàn thừa và tiền chậm nộp vào ngân sách nhà nước (nếu có).

Trường hợp khai bổ sung chỉ làm tăng hoặc giảm số thuế giá trị gia tăng còn được khấu trừ chuyển kỳ sau thì phải kê khai vào kỳ tính thuế hiện tại. Người nộp thuế chỉ được khai bổ sung tăng số thuế giá trị gia tăng đề nghị hoàn khi chưa nộp hồ sơ khai thuế của kỳ tính thuế tiếp theo và chưa nộp hồ sơ đề nghị hoàn thuế

Đoạn này được cơ quan thuế giải thích:

Một số công văn hướng dẫn về khai bổ sung

+ Công văn số 5051/TCT-KK ngày 10/11/2023 trả lời phản ánh, kiến nghị của Ông Thái Mạnh Cường.

Quy định tại điểm b khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP nêu trên được giữ nguyên như quy định tại điểm c.4, c.5 khoản 5 Điều 10 Thông tư số 156/2013/TT-BTC. Kể từ thời điểm Thông tư số 156/2013/TT-BTC ngày 6/11/2013 của Bộ Tài chính có hiệu lực thì quy định này không phát sinh vướng mắc, tạo thuận lợi cho người nộp thuế khi khai thuế.

Đồng thời, quy định này hướng dẫn chi tiết khoản 8 Điều 43 Luật Quản lý thuế số 38/2019/QH14 về hồ sơ khai thuế (bao gồm hồ sơ khai thuế lần đầu và hồ sơ khai bổ sung). Do vậy hướng dẫn về khai bổ sung hồ sơ khai thuế tại điểm b khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP là đúng thẩm quyền được giao tại Luật Quản lý thuế số 38/2019/QH14.

+ Công văn 4954/TCT-KK ngày 06/11/2023 hướng dẫn cho Công ty TNHH MTV Pungkook Bến Tre; Công văn số 4955/TCT-KK ngày 06/11/2023 hướng dẫn Cục Thuế tỉnh Nghệ An:

Căn cứ các quy định nêu trên, trường hợp Công ty … phát hiện một số hóa đơn GTGT hàng hóa, dịch vụ mua vào bị bỏ sót phát sinh từ tháng 04/2023 vào kỳ tính thuế tháng 06/2023, sau khi Cục Thuế tỉnh Bến Tre đã ban hành kết luận về việc kiểm tra trước hoàn thuế kỳ tháng 04/2023 (ngày 22/6/2023) thì thực hiện theo quy định tại điểm đ khoản 6 Điều 1 Luật số 31/2013/QH13 và khoản 3 Điều 47 Luật Quản lý thuế số 38/2019/QH14

+ Công văn 2546/TCT-CS ngày 22/6/2023 hướng dẫn Cục Thuế Bạc Liêu, Hà Nội, Hải Phòng, TP Hồ Chí Minh

Đề nghị Cục Thuế căn cứ các quy định nêu trên và tình hình thực tế để hướng dẫn thực hiện theo quy định. Tổng cục Thuế có ý kiến để Cục Thuế tỉnh Bạc Liêu, Cục Thuế thành phố Hà Nội, Cục Thuế thành phố Hải Phòng, Cục Thuế thành phố Hồ Chí Minh được biết./.

Việc khai bổ sung hóa đơn đầu vào tại công văn 3059/TCT-KK áp dụng như sau

Căn cứ vào các quy định nêu trên, trường hợp Công ty TNHH Đà Lạt Hasfarm kê khai bổ sung một số hóa đơn GTGT hàng hóa, dịch vụ mua vào (phát sinh từ tháng 01/2021 đến tháng 9/2021) vào kỳ tính thuế tháng 10, tháng 11/2021 trước khi Cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế thì thực hiện theo quy định tại điểm b Khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ. Đề nghị Cục Thuế tỉnh Lâm Đồng căn cứ vào quy định của pháp luật và tình hình thực tế của doanh nghiệp để xác định số thuế GTGT được khấu trừ, hoàn thuế theo quy định.

Khấu trừ bổ sung sau thanh tra thuế

Xem tại

https://manaboxvietnam.com/khau-tru-bo-sung-hoa-don-bo-sot-sau-thanh-tra-thue/

Theo Cục thuế tỉnh Bắc Ninh, công ty tính toán ảnh hưởng của hóa đơn bỏ sót đối với nghĩa vụ thuế của kỳ gốc có sai sót và kê khai hóa đơn bỏ sót vào kỳ gốc có sai sót, không thực hiện kê khai vào kỳ phát hiện hóa đơn bị bỏ sót. Ví dụ, công văn 2718, công văn 2397

Ví dụ

Tham khảo bài viết sau:

https://manaboxvietnam.com/dieu-chinh-sai-sot-chi-tieu-to-khai-thue-gtgt/

Sau đó, điều chỉnh tương tự việc điều chỉnh tờ khai thuế GTGT như dưới đây

Các trường hợp kê khai điều chỉnh bổ sung thuế GTGT (Có ví dụ) – VAT declaration Adjustment

https://manaboxvietnam.com/khau-tru-bo-sung-hoa-don-bo-sot-sau-thanh-tra-thue/

Các hướng dẫn trước đó trước năm 2021

Xem tại đoạn sau

Các hướng dẫn không đồng bộ, do có nhiều quan điểm khác nhau nên chúng tôi tổng hợp như bảng sau

| Giai đoạn | Trước năm 2021 | Từ năm 2021 trở đi | ||

| Đầu ra | Kê khai điều chỉnh tờ khai kỳ gốc (T0) | Kê khai điều chỉnh tờ khai kỳ gốc (T0) | ||

| Đầu vào | Kê khai điều chỉnh tờ khai kỳ phát hiện (T1) | Chưa rõ ràng do có 03 quan điểm như sau | ||

| 1/ Phải kê khai vào tờ khai kỳ hiện tại (T1) | 2/ Phải kê khai điều chỉnh tờ khai kỳ gốc (T0) | 3/ Tùy trường hợp

+ Kê khai vào kỳ T1 nếu khai bổ sung kỳ T0 chỉ ảnh hưởng tới thuế GTGT còn được khấu trừ chuyển kỳ sau của kỳ T0 + Kê khai bổ sung kỳ T0 với các trường hợp khác |

||

| Cơ sở pháp lý | Luật quản lý thuế 78/2006/QH11

Thông tư 156/2013/TT-BTC |

Thông tư 219/2013/TT-BTC | Luật quản lý thuế 38/2019/QH14

|

Nghị định 126/2020/NĐ-CP |

| Công văn hướng dẫn | 4943/TCT-KK | 4943/TCT-KK | 2397/CTBNI-TTHT | 3059/TCT-CS |

Với hóa đơn đầu vào, phần lớn trường hợp đều hướng dẫn theo nội dung tóm tắt như sau

- + Nếu phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót thuế GTGT đầu vào thì được khai bổ sung hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra theo quy định tại Điều 47 Luật Quản lý thuế số 38/2019/QH14 và Khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP. Quyết định thanh tra thuế, kiểm tra thuế trong trường hợp này là quyết định thanh tra, kiểm tra việc chấp hành pháp luật về thuế GTGT của đơn vị (bao gồm cả khai thuế, hoàn thuế…) theo nội dung và thời kỳ thanh tra, kiểm tra.

- + Trường hợp cơ quan thuế, cơ quan có thẩm quyền tiến hành thanh tra thuế, kiểm tra thuế tại trụ sở của người nộp thuế và đã ban hành kết luận, quyết định xử lý về thuế sau thanh tra, kiểm tra tại trụ sở của người nộp thuế, người nộp thuế phát hiện hồ sơ khai thuế có sai, sót nếu khai bổ sung làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được khấu trừ, tăng số tiền thuế được miễn, giảm, hoàn thì thực hiện theo quy định về giải quyết khiếu nại về thuế. Việc thực hiện khiếu nại khi người nộp thuế có căn cứ cho rằng quyết định hành chính, hoặc hành vi hành chính của cơ quan quản lý thuế, công chức quản lý thuế trái pháp luật, xâm phạm quyền, lợi ích hợp pháp của mình theo quy định tại Luật Quản lý thuế số 38/2019/QH14 và Luật Khiếu nại số 02/2011/QH13.

- > Theo thông tư 156/2013/TT-BTC, nếu phát hiện kê khai sai trong thời hạn nộp tờ khai thì nộp lại tờ khai lần đầu, không phải khai bổ sung.

- > Hầu hết quan điểm của các cơ quan thuế đều áp dụng theo hướng dẫn tại công văn số 4943/TCT-KK và công văn số 414/TCT-KK, cụ thể là

Với hóa đơn bỏ sót:

- + Đối với người bán: Hóa đơn đầu ra xuất bán phát sinh kỳ nào thì thực hiện khai bổ sung, điều chỉnh kỳ tính thuế phát sinh hóa đơn đó. (Ví dụ: Tháng 04/N phát hiện hóa đơn GTGT đầu ra phát sinh tháng 01/N chưa kê khai thì nộp hồ sơ khai thuế GTGT bổ sung, điều chỉnh của kỳ tính thuế tháng 01/N hoặc quý I/N

- + Đối với người mua: Hóa đơn đầu vào bỏ sót kỳ nào thì kê khai, khấu trừ bổ sung tại kỳ tính thuế phát hiện hóa đơn bỏ sót nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định, kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế. (Ví dụ: Tháng 04/N phát hiện hóa đơn mua vào phát sinh tháng 1/N chưa kê khai thì kê khai vào tờ khai thuế GTGT của kỳ tính thuế tháng 04/N nhưng phải trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định kiểm tra thuế, thanh tra thuế tại trụ sở người nộp thuế)

- + Với hóa đơn điều chỉnh: Kê khai hóa đơn trả lại hàng hoặc hóa đơn điều chỉnh tại kỳ tính thuế phát sinh hóa đơn trả lại hàng hoặc phát sinh hóa đơn điều chỉnh (Ví dụ: Tháng 01/N, công ty A xuất hóa đơn bán hàng cho Công ty B với tổng giá trị hàng hóa bán ra là 100 triệu đồng, thuế GTGT đầu ra 10 triệu đồng. Công ty A và Công ty B đã thực hiện kê khai hóa đơn này. Tháng 04/N, công ty B phát hiện hàng hóa đã giao không đúng quy cách, chất lượng và hai bên thống nhất điều chỉnh giảm giá bán, công ty A xuất hóa đơn điều chỉnh. Căn cứ hóa đơn này, công ty A điều chỉnh giảm doanh số bán và thuế GTGT đầu ra, Công ty B điều chỉnh giảm doanh số mua và thuế GTGT đầu vào tại kỳ tính thuế tháng 04/N.

Trích dẫn

Cũng theo dự thảo Nghị định hướng dẫn Luật thuế GTGT, việc khai điều chỉnh thuế GTGT sẽ áp dụng theo quy định về quản lý thuế(Theo Luật 38/2019/QH14). Do đó, tương tự như tất cả các loại thuế khác, việc kê khai hoặc điều chỉnh các chỉ tiêu sai sót, bỏ sót của tờ khai thuế GTGT sẽ phải lập tờ khai bổ sung tờ khai các kỳ tính thuế có sự sai sót mà không thực hiện điều chỉnh vào kỳ phát hiện ra sai sót như hiện tại

Cơ sở pháp lý:

- + Điều 1 Luật số 31/2013/QH13 Luật sửa đổi, bổ sung một số điều của Luật thuế GTGT; Điều 9 Nghị định số 209/2013/NĐ-CP; Điều 14 Thông tư số 219/2013/TT-BTC.

- + Điều 47 Luật Quản lý thuế số 38/2019/QH14 và Khoản 4 Điều 7 Nghị định số 126/2020/NĐ-CP.

- + Luật Luật Khiếu nại số 02/2011/QH13 “Điều 147. Khiếu nại, tố cáo (Luật Quản lý thuế số 38/2019/QH14): 1. Người nộp thuế, tổ chức, cá nhân có quyền khiếu nại với cơ quan có thẩm quyền đối với quyết định hành chính, hành vi hành chính của cơ quan quản lý thuế, công chức quản lý thuế khi có căn cứ cho rằng quyết định hoặc hành vi đó là trái pháp luật, xâm phạm quyền, lợi ích hợp pháp của mình…”.

- “Điều 2. Giải thích từ ngữ (Luật Khiếu nại số 02/2011/QH13). Trong Luật này các từ ngữ dưới đây được hiểu như sau: 1. Khiếu nại là việc công dân, cơ quan, tổ chức hoặc cán bộ, công chức theo thủ tục do Luật này quy định, đề nghị cơ quan, tổ chức, cá nhân có thẩm quyền xem xét lại quyết định hành chính, hành vi hành chính của cơ quan hành chính nhà nước, của người có thẩm quyền trong cơ quan hành chính nhà nước hoặc quyết định kỷ luật cán bộ, công chức khi có căn cứ cho rằng quyết định hoặc hành vi đó là trái pháp luật, xâm phạm quyền, lợi ích hợp pháp của mình.”

Biên soạn: Nguyễn Thị Minh Tâm – Tư vấn viên/ Nguyễn Việt Anh – Giám đốc vận hành

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.