Việc kê khai thuế với chi nhánh tương đối phức tạp, đặc biệt là chi nhánh khác tỉnh. Vì vậy, bài viết cập nhật cách kê khai theo quy định mới nhất với chi nhánh phụ thuộc, doanh nghiệp cần lưu ý về cách kê khai thuế GTGT cho các chi nhánh.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

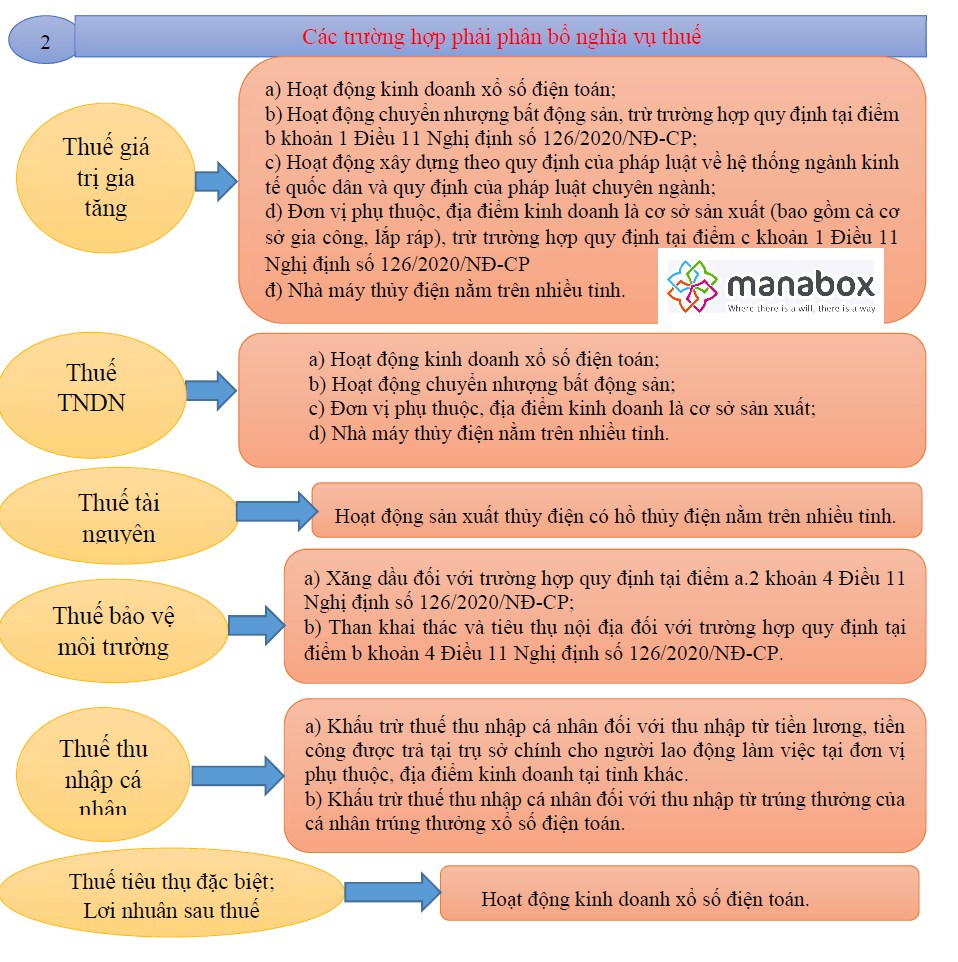

Thuế GTGT

Bao gồm các trường hợp sau

Theo công văn 34790/CTHN-TTHT: “…Về kê khai, nộp thuế GTGT:

- > Trường hợp đơn vị phụ thuộc (các chi nhánh) của doanh nghiệp trực tiếp kinh doanh, không theo dõi hạch toán đầy đủ thuế GTGT đầu ra, đầu vào thì trụ sở chính thực hiện khai, tính và nộp hồ sơ khai thuế GTGT của doanh nghiệp và các chi nhánh khác tỉnh cho cơ quan thuế quản lý trực tiếp trụ sở chính theo quy định tại Khoản 2, Điều 11, NĐ 126/2020/NĐ-CP và không thuộc trường hợp phân bổ số thuế GTGT phải nộp cho từng tỉnh nơi có hoạt động kinh doanh theo Điều 13, TT80/2021/TT-BTC.

- Trường hợp đơn vị phụ thuộc (các chi nhánh) của doanh nghiệp trực tiếp kinh doanh, sử dụng hóa đơn do trụ sở chính đăng ký với cơ quan thuế quản lý chi nhánh, theo dõi hạch toán đầy đủ thuế GTGT đầu ra, đầu vào thì chi nhánh kê khai, nộp thuế GTGT cho cơ quan thuế quản lý trực tiếp chi nhánh theo quy định tại khoản 4, Điều 13, TT80/2021/TT-BTC.

Thuế TNDN

Theo công văn 5019/CTHN-TTHT:

Trường hợp Công ty có Chi nhánh (CN) phụ thuộc đóng trên địa bàn khác tỉnh, thành phố với trụ sở chính, CN hạch toán tập trung và có các hoạt động kinh doanh thương mại, dịch vụ tư vấn quản lý (không phải là cơ sở sản xuất) thì không thuộc trường hợp phải phân bổ thuế TNDN theo Điều 17, TT80/2021/TT-BTC. Công ty có trách nhiệm kê khai tập trung tại trụ sở chính cả phần thu nhập phát sinh tại CN khác tỉnh.

Theo công văn 25019/CTHN-TTHT

Căn cứ các quy định trên, trường hợp Công ty TNHH FUJIKIN Việt Nam có 02 Chi nhánh hạch toán phụ thuộc tại thành phố Hà Nội (Chi nhánh Hà Nội) và tỉnh Bắc Ninh (Chi nhánh Bắc Ninh) thì:

- > Đối với Chi nhánh Hà Nội là đơn vị phụ thuộc trên cùng địa bàn cấp tỉnh với trụ sở chính, Công ty có trách nhiệm kê khai phần thu nhập phát sinh tại Chi nhánh Hà Nội tập trung với hồ sơ khai thuế của Công ty tại cơ quan thuế quản lý trụ sở chính.

- > Đối với Chi nhánh Bắc Ninh là cơ sở sản xuất đóng trên địa bàn khác tỉnh, thành phố với trụ sở chính thì Công ty thực hiện phân bổ thuế TNDN theo quy định tại điểm c Khoản 2 Điều 17 Thông tư số 80/2021/TT-BTC. Cụ thể như sau: Số thuế thu nhập doanh nghiệp phải nộp tại tỉnh Bắc Ninh bằng (=) số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh nhân (x) với tỷ lệ (%) chi phí của chi nhánh Bắc Ninh trên tổng chi phí của Công ty TNHH FUJIKIN Việt Nam (không bao gồm chi phí của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp). Chi phí để xác định tỷ lệ phân bổ là chi phí thực tế phát sinh của kỳ tính thuế.

- > Trong đó, số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh không bao gồm số thuế thu nhập doanh nghiệp phải nộp cho hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp, số thuế thu nhập doanh nghiệp phải nộp của hoạt động được hưởng ưu đãi được xác định theo kết quả sản xuất kinh doanh của hoạt động được hưởng ưu đãi và mức ưu đãi được hưởng.

- > Công ty căn cứ vào số thuế phải nộp theo từng tỉnh hưởng nguồn thu phân bổ để lập chứng từ nộp tiền và nộp tiền vào ngân sách nhà nước của từng tỉnh theo quy định tại khoản 4 Điều 12 Thông tư số 80/2021/TT-BTC

Thuế TNCN

Tham khảo tại bài viết

Phân bổ thuế TNCN cho chi nhánh địa điểm (Có ví dụ) – PIT allocation

Với chi nhánh độc lập

Xem tại

Kê khai thuế với chi nhánh độc lập – Tax declaration for branch

Cách kê khai lệ phí môn bài cho chi nhánh (Có ví dụ minh họa)

Cơ sở pháp lý

Căn cứ Điều 45 Luật quản lý thuế số 38/2019/QH14 ngày 13/6/2019 của Quốc hội, quy định địa điểm nộp hồ sơ khai thuế: “1. Người nộp thuế nộp hồ sơ khai thuế tại cơ quan thuế quản lý trực tiếp …4. Chính phủ quy định địa điểm nộp hồ sơ khai thuế đối với các trường hợp sau đây: a) Người nộp thuế có nhiều hoạt động sản xuất, kinh doanh; b) Người nộp thuế thực hiện hoạt động sản xuất, kinh doanh ở nhiều địa bàn;…;”

Căn cứ Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế: + Tại Điều 11 quy định về địa điểm nộp hồ sơ khai thuế: “Điều 11. Địa điểm nộp hồ sơ khai thuế Người nộp thuế thực hiện các quy định về địa điểm nộp hồ sơ khai thuế theo quy định tại khoản 1, khoản 2 và khoản 3 Điều 45 Luật Quản lý thuế và các quy định sau đây: 1. Địa điểm nộp hồ sơ khai thuế đối với người nộp thuế có nhiều hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh theo quy định tại điểm a, điểm b khoản 4 Điều 45 Luật Quản lý thuế là cơ quan thuế nơi có hoạt động kinh doanh khác tỉnh, thành phố nơi có trụ sở chính đối với các trường hợp sau đây: …h) Khai thuế thu nhập doanh nghiệp tại nơi có đơn vị phụ thuộc, địa điểm kinh doanh có thu nhập được hưởng ưu đãi thuế thu nhập doanh nghiệp. …2. Địa điểm nộp hồ sơ khai thuế đối với người nộp thuế có hoạt động, kinh doanh trên nhiều địa bàn cấp tỉnh khác nơi người, nộp thuế có trụ sở chính theo quy định tại điểm b khoản 4 Điều 45 Luật Quản lý thuế thực hiện hạch toán tập trung tại trụ sở chính (trừ các trường hợp quy định tại khoản 1, khoản 3, khoản 4, khoản 5 và khoản 6 Điều này) tại cơ quan thuế quản lý trụ sở chính. Đồng thời, người nộp thuế phải nộp Bảng phân bổ số thuế phải nộp (nếu có) theo từng địa bàn cấp tỉnh nơi được hưởng nguồn thu ngân sách nhà nước (bao gồm cả đơn vị phụ thuộc, địa điểm kinh doanh) cho cơ quan thuế quản lý trụ sở chính, trừ một số trường hợp sau đây không phải nộp Bảng phân bổ số thuế phải nộp: …d) Thuế thu nhập doanh nghiệp của đơn vị phụ thuộc, địa điểm kinh doanh có thu nhập được hưởng ưu đãi thuế thu nhập doanh nghiệp. Người nộp thuế phải xác định riêng số thuế thu nhập doanh nghiệp phải nộp cho hoạt động được hưởng ưu đãi với cơ quan thuế quản lý nơi có đơn vị phụ thuộc, địa điểm kinh doanh và không được tính phân bổ cho đơn vị phụ thuộc, địa điểm kinh doanh khác của người nộp thuế.”

Căn cứ Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn thi hành một số điều của Luật Quản lý thuế và Nghị định số 126/2020/NĐ-CP ngày 19 tháng 10 năm 2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế: + Tại Khoản 8 Điều 3 quy định về giải thích từ ngữ: “8. “Đơn vị phụ thuộc” bao gồm chi nhánh, văn phòng đại diện.” + Tại Khoản 4 Điều 13 quy định về khai thuế, tính thuế, phân bổ và nộp thuế giá trị gia tăng: “Điều 13. Khai thuế, tính thuế, phân bổ và nộp thuế giá trị gia tăng …4. Đối với đơn vị phụ thuộc trực tiếp bán hàng, sử dụng hóa đơn do đơn vị phụ thuộc đăng ký hoặc do người nộp thuế đăng ký với cơ quan thuế quản lý đơn vị phụ thuộc, theo dõi hạch toán đầy đủ thuế giá trị gia tăng đầu ra, đầu vào thì đơn vị phụ thuộc khai thuế, nộp thuế giá trị gia tăng cho cơ quan thuế quản lý trực tiếp của đơn vị phụ thuộc.” + Tại Điều 17 quy định về khai thuế, tính thuế, quyết toán thuế, phân bổ và nộp thuế thu nhập doanh nghiệp: “Điều 17. Khai thuế, tính thuế, quyết toán thuế, phân bổ và nộp thuế thu nhập doanh nghiệp 1. Các trường hợp được phân bổ: …c) Đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất; 2. Phương pháp phân bổ: …c) Phân bổ thuế thu nhập doanh nghiệp phải nộp đối với người nộp thuế có đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất: Số thuế thu nhập doanh nghiệp phải nộp tại từng tỉnh nơi có cơ sở sản xuất bằng (=) số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh nhân (x) với tỷ lệ (%) chi phí của từng cơ sở sản xuất trên tổng chi phí của người nộp thuế (không bao gồm chi phí của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp). Chi phí để xác định tỷ lệ phân bổ là chi phí thực tế phát sinh của kỳ tính thuế. Số thuế thu nhập doanh nghiệp phải nộp của hoạt động sản xuất, kinh doanh không bao gồm số thuế thu nhập doanh nghiệp phải nộp cho hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp, số thuế thu nhập doanh nghiệp phải nộp của hoạt động được hưởng ưu đãi được xác định theo kết quả sản xuất kinh doanh của hoạt động được hưởng ưu đãi và mức ưu đãi được hưởng. …3. Khai thuế, quyết toán thuế, nộp thuế: c) Đối với đơn vị phụ thuộc, địa điểm kinh doanh là cơ sở sản xuất: c.1) Khai thuế, tạm nộp thuế hàng quý: Người nộp thuế không phải nộp hồ sơ khai thuế quý nhưng phải xác định số thuế tạm nộp hàng quý theo quy định tại điểm b khoản 6 Điều 8 Nghị định số 126/2020/NĐ-CP để nộp tiền thuế thu nhập doanh nghiệp tại từng tỉnh nơi có cơ sở sản xuất, bao gồm cả nơi có đơn vị được hưởng ưu đãi thuế thu nhập doanh nghiệp. c.2) Quyết toán thuế: Người nộp thuế khai quyết toán thuế thu nhập doanh nghiệp đối với toàn bộ hoạt động sản xuất, kinh doanh theo mẫu số 03/TNDN, nộp phụ lục bảng phân bổ số thuế thu nhập doanh nghiệp phải nộp cho các địa phương nơi được hưởng nguồn thu đối với cơ sở sản xuất theo mẫu số 03-8/TNDN ban hành kèm theo phụ lục II Thông tư này cho cơ quan thuế quản lý trực tiếp; nộp số tiền thuế phân bổ cho từng tỉnh nơi có cơ sở sản xuất theo quy định tại khoản 4 Điều 12 Thông tư này. Riêng hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp thì người nộp thuế khai quyết toán thuế theo mẫu số 03/TNDN ban hành kèm theo phụ lục II Thông tư này tại cơ quan thuế quản lý trực tiếp, xác định số thuế thu nhập doanh nghiệp phải nộp của hoạt động được hưởng ưu đãi thuế thu nhập doanh nghiệp theo mẫu số 03-3A/TNDN, 03-3B/TNDN, 03-3C/TNDN, 03-3D/TNDN ban hành kèm theo phụ lục II Thông tư này và nộp tại cơ quan thuế nơi có đơn vị được hưởng ưu đãi khác tỉnh và cơ quan thuế quản lý trực tiếp. Trường hợp số thuế đã tạm nộp theo quý nhỏ hơn số thuế phải nộp phân bổ cho từng tỉnh theo quyết toán thuế thì người nộp thuế phải nộp số thuế còn thiếu cho từng tỉnh. Trường hợp số thuế đã tạm nộp theo quý lớn hơn số thuế phân bổ cho từng tỉnh thì được xác định là số thuế nộp thừa và xử lý theo quy định tại Điều 60 Luật Quản lý thuế và Điều 25 Thông tư này.” + Tại Điều 87 quy định về hiệu lực thi hành: “1. Thông tư này có hiệu lực thi hành kể từ ngày 01 tháng 01 năm 2022. 2. Mẫu biểu hồ sơ khai thuế quy định tại Thông tư này được áp dụng đối với các kỳ tính thuế bắt đầu từ ngày 01/01/2022 trở đi. Đối với khai quyết toán thuế của kỳ tính thuế năm 2021 cũng được áp dụng theo mẫu biểu hồ sơ quy định tại Thông tư này.…”

Biên soạn: Trần Thị Hường – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass