Doanh thu tính thuế với doanh thu kế toán không phải luôn giống nhau. Ở bài viết trước, chúng tôi đã giúp độc giả so sánh một số trường hợp khác biệt khi xác định doanh thu giữa thuế và kế toán

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Đối với hàng hóa xuất khẩu, việc xác định thời điểm ghi nhận hai loại doanh thu này khác nhau như thế nào?

Thời điểm, căn cứ để ghi nhận doanh thu kế toán và doanh thu tính thuế có thể khác nhau tùy vào từng tình huống cụ thể. Doanh thu tính thuế được sử dụng để xác định số thuế phải nộp trong khi doanh thu ghi nhận trên sổ kế toán để lập Báo cáo tài chính phải tuân thủ các nguyên tắc kế toán.

Đối với vấn đề này, ý kiến của Gonnapass như sau:

1, So sánh

|

Nội dung |

Doanh thu kế toán |

Doanh thu tính thuế |

|

Hướng dẫn |

– Chuẩn mực kế toán (số 14)

– Chế độ kế toán (Thông tư 200/2014/TT-BTC…) |

Văn bản Hợp nhất hướng dẫn về thuế

(Luật, Nghị định và Thông tư) |

|

Thời điểm |

Đối với hoạt động bán hàng hóa xuất khẩu, doanh thu chỉ được ghi nhận khi đáp ứng đồng thời 5 điều kiện

1. Doanh nghiệp đã chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu sản phẩm hoặc hàng hóa cho người mua 2. Doanh nghiệp không còn nắm giữ quyền quản lý hàng hóa như người sở hữu hàng hóa hoặc quyền kiểm soát hàng hóa 3. Doanh thu được xác định tương đối chắc chắn 4. Doanh nghiệp đã thu được hoặc sẽ thu được lợi ích kinh tế từ giao dịch bán hàng 5. Xác định được chi phí liên quan đến giao dịch bán hàng |

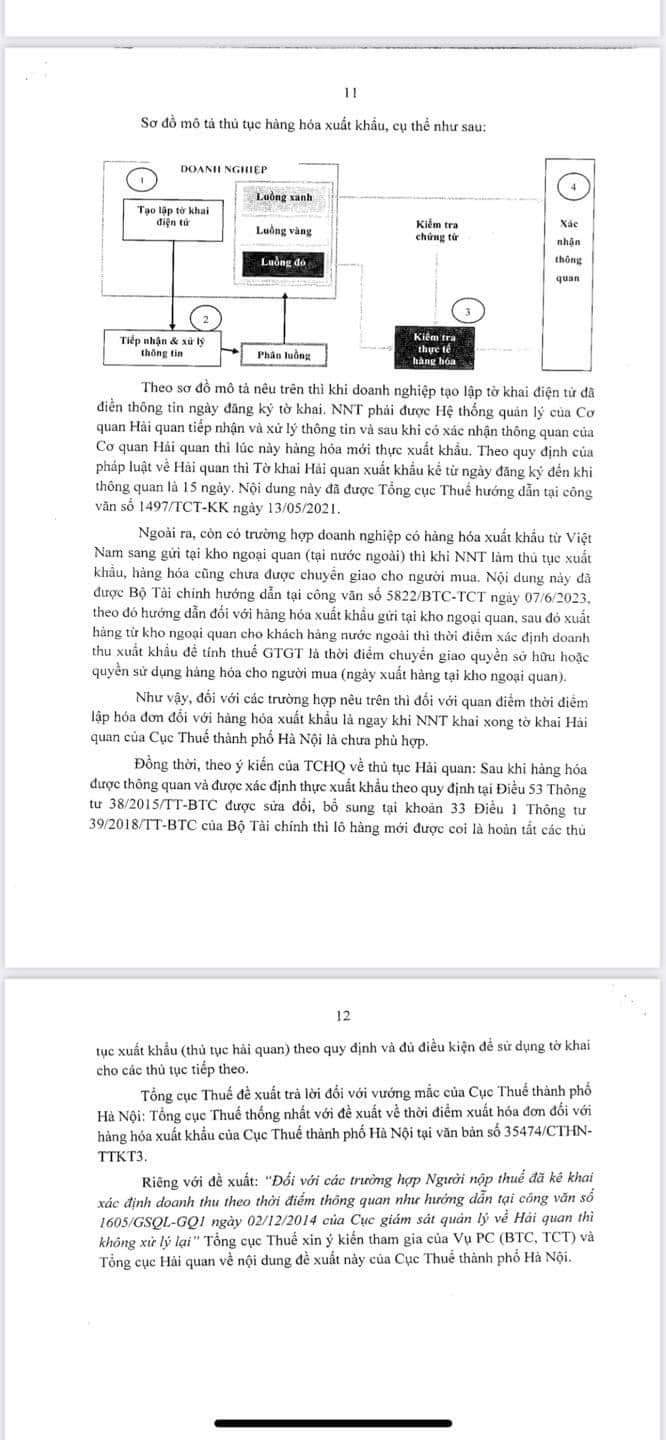

Thời điểm xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan (*)

Việc xác định thời điểm này vẫn đang có nhiều quan điểm khác nhau. Theo công văn số 3446/TCHQ-GSQL:

|

Hệ quả của sự khác biệt trên có thể dẫn tới các khoản chênh lệch do

- – Sự khác biệt về tỷ giá ghi nhận doanh thu

- – Sự khác biệt về kỳ ghi nhận khoản lợi nhuận (thu nhập)

2, Ví dụ

Một số trường hợp có thể xảy ra chênh lệch là

| Xuất khẩu EXW: Doanh thu kế toán thường được ghi nhận tại thời điểm chuyển giao hàng tại kho của người bán tại nước xuất khẩu | Doanh thu tính thuế được ghi nhận tại thời điểm hoàn thành thủ tục Hải quan xuất khẩu | Xuất khẩu DAT, DDU, DDP: Doanh thu kế toán thường được ghi nhận tại thời điểm chuyển giao hàng tại nước nhập khẩu |

Ví dụ: Công ty xuất khẩu lô hàng trị giá 10.000 USD ra nước ngoài theo điều khoản DDP, ngày thông quan xuất khẩu là ngày 31/12/N, thời điểm chuyển giao rủi ro là ngày 1/1/N+1. Giả sử tỷ giá giao dịch thực tế tại các ngày này là 22.000 và 23.000 VNĐ/USD. Giá vốn hàng bán là 100 triệu đồng. Khi đó, có sự chênh lệch như sau

| So sánh | Theo quyết toán thuế TNDN | Theo Báo cáo tài chính kế toán |

| Thời điểm ghi nhận hàng bán | 31/12/N | 1/1/N+1 |

| Năm N ghi nhận

|

+ Doanh thu: 10.000 x 22.000 = 10.000 x 22.000 = 220.000.000

+ Giá vốn ghi nhận: 100.000.000 + Lãi gộp: 120.000.000 (Kê khai chỉ tiêu B2, B10 – Tờ khai QTT) |

0

|

| Năm N+1 ghi nhận | 0

(Kê khai chỉ tiêu B3, B9 – Tờ khai QTT) |

+ Doanh thu: 10.000 x 23.000 = 230.000.000

+ Giá vốn ghi nhận: 100.000.000 + Lãi gộp: 130.000.000 |

(Giao dịch này có thể phát sinh thuế TNDN hoãn lại theo VAS 17)

Cập nhật – Thời điểm ghi nhận doanh thu với mục đích Thuế

Tổng Cục thuế, Tổng Cục hải quan tiếp tục có các cuộc thảo luận về vấn đề này

Lưu ý thời điểm lập hóa đơn khi xuất khẩu – Date of invoice for exports

Tham khảo trích dẫn Luật

– Chuẩn mực kế toán (số 14, 17), chế độ kế toán doanh nghiệp

– Thông tư 78/2014/TT-BTC, Thông tư 119/2014/TT-BTC…

So sánh doanh thu tính thuế GTGT và doanh thu tính thuế TNDN

Công văn 5476/BTC-CST của Bộ Tài chính

Căn cứ quy định nêu trên, từ ngày 01/9/2014 trường hợp doanh nghiệp xuất khẩu hàng hóa thì thời điểm ghi nhận doanh thu tính thuế đối với hoạt động xuất khẩu là ngày xác nhận hoàn thành thủ tục hải quan trên tờ khai hải quan, trong đó áp dụng cho cả mục đích tính thuế TNDN.

Công văn 1892/TCT-DNL của Tổng Cục thuế

Căn cứ các quy định nêu trên, thời điểm xác định doanh thu tính thuế TNDN đối với hoạt động bán hàng hóa là thời điểm chuyển giao quyền sở hữu, quyền sử dụng hàng hóa cho người mua. Trường hợp xuất khẩu hàng hóa, ngày xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan. Tổng Công ty cổ phần đầu tư quốc tế Viettel ký hợp đồng để xuất khẩu hàng hóa ra nước ngoài thì ngày xác định doanh thu xuất khẩu để tính thuế là ngày xác nhận hoàn tất thủ tục hải quan trên tờ khai hải quan.

Công văn 1605/GSQL-QG1

“Ngày hoàn tất thủ tục hải quan trên tờ khai hải quan” quy định tại khoản 7 Điều 3 Thông tư số 119/2014/TT-BTC ngày 25/05/2014 sửa đổi khoản 4 Điều 6 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính được hiểu là ngày thông quan trên tờ khai hải quan.

Về điểm này, các cục thuế địa phương cũng đã có nhiều hướng dẫn chi tiết tương tự, bạn đọc có thể tham khảo thêm tại công văn số 5971/CT-TTHT của Cục thuế tỉnh Hòa Bình ngày 07/10/2020; công văn số 3529/CT-TTHT của Cục thuế tỉnh Bắc Giang ngày 29/06/2020 … để nắm rõ hơn.

The timing and basis for recording accounting revenue and taxable revenue may differ depending on each specific situation. Taxable turnover is only used to determine statutory payable tax amounts. Revenue recorded on accounting books to prepare financial statements must comply with accounting principles. So, for exported goods and services, how is the timing of recognition of these two types of revenue different?

Join Gonnapass to find out the difference in export revenue recognition timing between accounting revenue and taxable sales in this newsletter.

| Subject | Accounting revenue | Taxable revenue |

| Guide | – Accounting standards (No. 14)

– Accounting system |

– Accounting standards (No. 17)

– Laws, Decrees and Circulars, Consolidated Documents guiding CIT |

| Time | – For the sale of exported goods, the time of revenue determination is the time of the transfer of the right to own or use the goods to the buyer.

– For the provision of export services, the date of completion of the service provision or the partial completion of the service provision to the buyer |

The time of determination of export turnover for tax calculation is the date of confirmation of completion of customs procedures on the customs declaration (understood as customs clearance date on the customs declaration) |

Example: The company issues an invoice to export the shipment abroad the date is January 2, the date of customs clearance is December 30, (N-1), the date of customs clearance is December 31. / (N-1), the delivery date of the ship is January 2, the time of determining the export turnover for tax calculation is December 31 (N-1); and the time of determining accounting revenue is January 2 / N.

At this point, local tax departments also have many similar detailed instructions, readers can refer to Official Letter No. 5971 / CT-TTHT of Hoa Binh Provincial Tax Department dated October 7, 2020; Official Letter No. 3529 / CT-TTHT of Bac Giang Provincial Tax Department dated June 29, 2020 … for better understanding.

Biên soạn: Đặng Thị Thanh Hoa – Tư Vấn Viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.