Thanh lý tài sản cố định bị lỗ có thể mang lại nhiều rủi ro và thách thức cho doanh nghiệp. Dưới đây là một số Rủi ro thuế với Lỗ do Thanh lý tài sản cố định thấp hơn giá trị còn lại.

Biểu hiện của lỗ do thanh lý tài sản

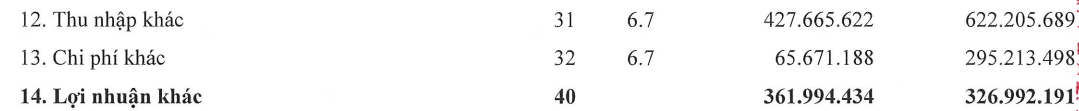

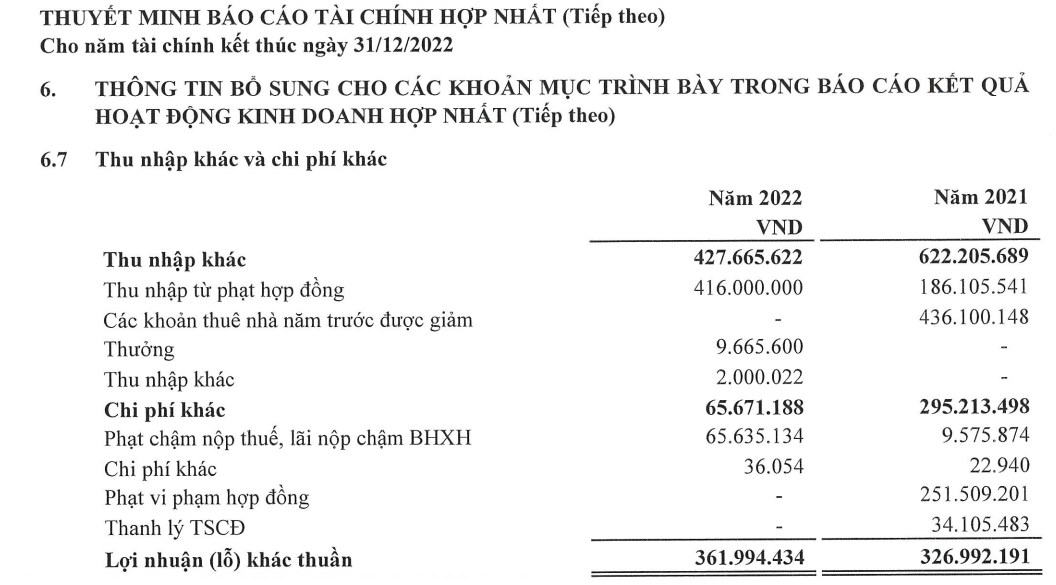

Lỗ do thanh lý tài sản phát sinh khi giá bán thấp hơn giá trị còn lại của tài sản. Xuất phát từ quy định ghi nhận kế toán theo Chế độ kế toán doanh nghiệp, có thể thấy biểu hiện của giao dịch này là phát sinh khoản “Chi phí khác” . Ví dụ báo cáo tài chính sau

Khi đọc thuyết minh báo cáo tài chính thì có 01 khoản lỗ do thanh lý tài sản như sau:

Rủi ro từ lỗ do thanh lý tài sản…

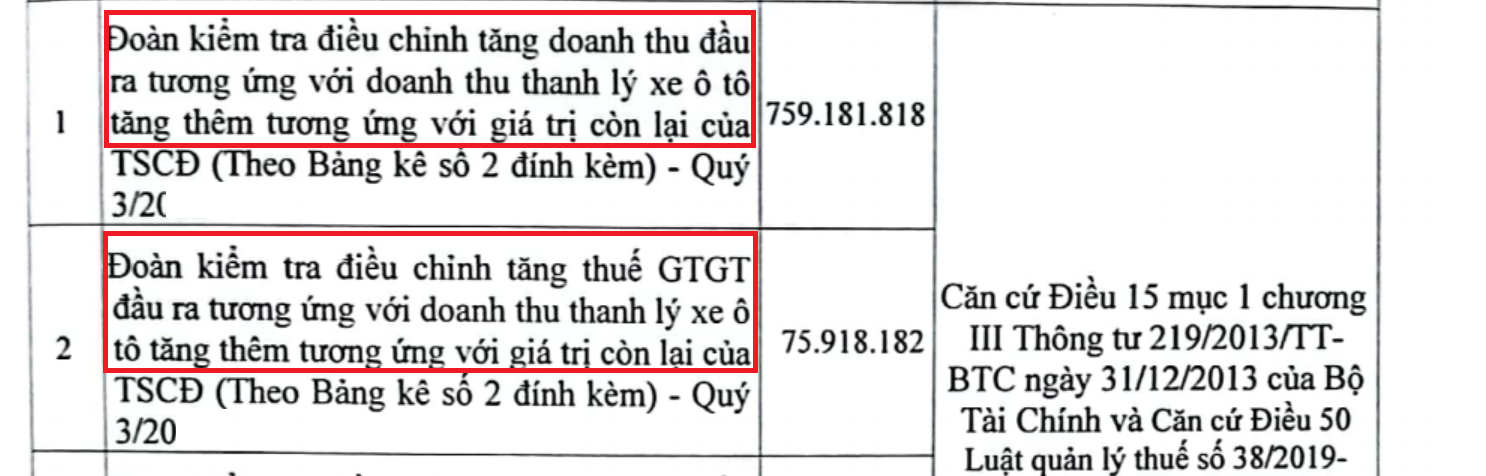

Hầu hết theo các công văn trả lời hiện nay, khi thanh lý tài sản thấp hơn giá trị còn lại thì cơ quan thuế sẽ được quyền ấn định yếu tố liên quan đến việc xác định số thuế phải nộp theo quy định nếu thấy hạch toán giá trị bán tài sản không theo giá thực tế thanh toán phù hợp với thị trường. Ví dụ trích biên bản sau

Trích công văn 3110/TCT-CS V/v xử lý hành vi bán TSCĐ thấp hơn giá trị còn lại

Theo đó, trường hợp cơ quan thuế qua kiểm tra phát hiện người nộp thuế có dấu hiệu vi phạm …(hạch toán giá trị hàng hóa bán ra không theo giá giao dịch thông thường trên thị trường) thì cơ quan thuế thực hiện ấn định từng yếu tố liên quan đến việc xác định số tiền thuế phải nộp. Nguyên tắc, căn cứ để ấn định thuế thực hiện theo quy định…

Nguyên nhân và giải trình lỗ do thanh lý tài sản

Có nhiều phương án giải trình khác nhau nhưng doanh nghiệp cần lưu ý phương án giải thích

>> Phương án cần xuất phát từ yếu tố ảnh hưởng khách quan trước khi tính tới yếu tố chủ quan

>> Giải trình cần có hồ sơ đi kèm, hồ sơ càng rõ ràng thì khả năng giải thích càng cao hơn

>> Với các tài sản có nguồn tham chiếu giá bán tương đương, hồ sơ về các nguồn thông tin giá bán có thể đính kèm tài liệu giải trình… Ví dụ, khi thanh lý xe ô tô thì bảng giá tính lệ phí trước bạ là một trong các tài liệu tham chiếu…

Thực tế thì không có quy định nào bắt buộc doanh nghiệp bán “phải” có lãi, kể cả theo quy định của Luật giá Việt Nam số 11/2012/QH13 – Điều 11. Quyền của tổ chức, cá nhân sản xuất, kinh doanh:

“…1. Tự định giá hàng hóa, dịch vụ do mình sản xuất, kinh doanh, trừ hàng hóa, dịch vụ thuộc Danh mục hàng hóa, dịch vụ do Nhà nước định giá…”

Theo nguyên tắc ấn định thuế, đoàn kiểm tra có trách nhiệm đưa ra bằng chứng chứng minh giá bán của doanh nghiệp không phù hợp với giá thị trường. Việc này khác với việc đoàn kiểm tra yêu cầu doanh nghiệp chứng minh giá bán của mình là phù hợp với thị trường (Trách nhiệm chứng minh thuộc về cơ quan thuế)

Ví dụ hạch toán thanh lý tài sản

Ví dụ: Thanh lý thiết bị: Nguyên giá 600.000, hao mòn luỹ kế 400.000, chi phí sửa chữa trước khi bán: 10.000 chi bằng tiền gửi ngân hàng. Giá bán 140.000 (chưa VAT 10%) thì bút toán ghi nhận

- Nợ TK 214: 400.000

- Nợ TK 811: 200.000

- Có TK 211: 600.000

- Nợ TK 811: 10.000

- Có TK 112…: 10.000

- Nợ TK 131: 154.000

- Có TK 711: 140.000

- Có TK 3331: 14.000

Chỉ tiêu Chi phí khác trên BCKQKD là 200.000 + 10.000 – 140.000 = 70.000

Qua ví dụ trên ta có thể thấy, khi mua TSCĐ thuế GTGT đầu vào đã được khấu trừ cao hơn so với thuế GTGT đầu ra phải nộp, tổng chi phí được trừ khi thanh lý TSCĐ cao hơn giá thanh lý, làm cho thu nhập từ hoạt động thanh lý không phải chịu thuế TNDN. Qua đó , cơ quan thuế có thể không chấp nhận giá bán kê khai và đương nhiên ấn định lại giá bán hoặc giá trị còn lại của tài sản theo giá thông thường trên thị trường nếu phát hiện thấy dấu hiệu vi phạm.

Rủi ro khác

Thanh lý tài sản cố định bị lỗ có thể mang lại nhiều rủi ro và thách thức cho doanh nghiệp. Dưới đây là một số rủi ro chính mà doanh nghiệp có thể gặp phải khi thanh lý tài sản cố định bị lỗ:

- Rủi ro tài chính do mất giá trị tài sản: Khi thanh lý tài sản cố định bị lỗ, doanh nghiệp thường phải bán tài sản với giá thấp hơn giá trị sổ sách. Điều này dẫn đến việc mất giá trị tài sản và có thể ảnh hưởng tiêu cực đến báo cáo tài chính của doanh nghiệp

- Thiếu hụt tiền mặt: Thanh lý tài sản cố định bị lỗ có thể không mang lại đủ tiền mặt để bù đắp cho các khoản nợ hoặc chi phí hoạt động. Điều này có thể dẫn đến tình trạng thiếu hụt tiền mặt và ảnh hưởng đến khả năng thanh toán

- Gián đoạn hoạt động: Việc thanh lý tài sản cố định có thể gây gián đoạn hoạt động kinh doanh, đặc biệt nếu tài sản đó đóng vai trò quan trọng trong quy trình sản xuất hoặc cung cấp dịch vụ. Điều này có thể làm giảm hiệu suất và năng suất.

- Mất nguồn thu nhập dài hạn: Nếu tài sản cố định bị thanh lý là nguồn thu nhập dài hạn, việc mất đi tài sản này có thể ảnh hưởng đến dòng tiền và lợi nhuận trong tương lai của doanh nghiệp

- Biến động giá cả: Thị trường tài sản cố định có thể biến động mạnh, và giá trị tài sản có thể giảm nhanh chóng. Điều này làm tăng nguy cơ bán tài sản với giá thấp hơn dự kiếnh

- Khó khăn trong việc tìm người mua: Trong một số trường hợp, doanh nghiệp có thể gặp khó khăn trong việc tìm người mua cho tài sản cố định, đặc biệt là trong thị trường kém thanh khoản. Điều này có thể kéo dài quá trình thanh lý và làm tăng chi phí liên quan

- Phức tạp về pháp lý: Thanh lý tài sản cố định có thể liên quan đến nhiều quy định pháp lý và thủ tục phức tạp. Doanh nghiệp cần tuân thủ các quy định này để tránh các vấn đề pháp lý và các khoản phạt tiềm ẩn…

Giá trị còn lại của TSCĐ thanh lý có được trừ không?

Xem bài viết

Bản tiếng Anh – English Version

Xem dưới đây

In some enterprises, tangible fixed assets are often a major part of the asset structure and play an important role in showing the financial position of that company. Therefore, the accountant of a business needs to pay attention to the relevant regulations as well as the tax risks for this type of asset. This article would like to present the tax risks in the process of liquidation and sale of fixed assets.

- Dossier for liquidation of fixed assets

To be able to liquidate fixed assets, the following documents are required (can add or remove procedures in accordance with the size of the enterprise)

– Establishing a council to liquidate fixed assets.

– Minutes of the council meeting on liquidation of fixed assets

– Decision on liquidation of fixed assets

– Minutes of the meeting of the Board (valuation of the sale of fixed assets)

– Economic contract to sell fixed assets.

– Invoice for sale of fixed assets

…

We consider an example of liquidation of the following fixed asset losses: The company liquidated 1 fixed asset with the historical cost of VND 100 million, the depreciation value included in expenses in the period is VND 50 million, the income from liquidation of fixed assets is VND 40 million .

| When buying fixed assets: | |||

| Dr acc 211: | 100 million | ||

| Dr acc 1331: | 10 million | ||

| Cr acc lq: | 110 million | ||

| When depreciating fixed assets into expenses: | |||

| Dr acc 6xx: | 50 million | ||

| Cr acc 214: | 50 million | ||

| When liquidating fixed assets: | |||

| Dr Acc 811: | 50 million | Dr acc 112: | 44 million |

| Dr Acc 214: | 50 million | Cr acc 3331: | 4 million |

| Cr acc 211: | 100 million | Cr acc 711: | 40 million |

Through the above example we can see

– When buying fixed assets, the input VAT has been deducted is 10 million VND

– Total deductible expenses are 100 million (account 6xx and account 811)

– When liquidating fixed assets, the output VAT payable is 4 million, but the income from liquidation is 40 million and the company is liquidating for a loss of fixed assets. Make income from liquidation activities not subject to CIT.

What are the consequences of liquidating the price lower than the residual value?

According to Article 5 of the 2019 tax administration law:

“Article 50. Tax imposition for taxpayers in case of tax law violations

- Taxpayers are subject to tax assessment when falling into one of the following tax-related violations:

đ) Buying, selling, exchanging and accounting for the value of goods and services not according to the normal transaction value on the market;

- 2. Tax assessment bases include:

- a) The database of the tax administration agency and the commercial database;

- b) Compare the payable tax amounts of business establishments with the same goods, lines of business and scale in the locality; If the locality of the business establishment does not have information about the goods, lines, trades, and scale of the business establishment, it shall be compared with other localities;

- c) Valid documents and inspection results;

- d) Ratio of tax collection to turnover for each field, industry or profession according to the provisions of tax law.”

Thereby, the tax authority may not accept the declared selling price and automatically re-fix the selling price or residual value of the property at the normal market price if detecting signs of violation.

Biên soạn: Lê Phương Trâm – Tư vấn viên, Nguyễn Việt Anh – COO Chief Operating Officer

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể hoặc cần tư vấn về dịch vụ kế toán, xin vui lòng liên hệ với các chuyên viên tư vấn.

Tham khảo dịch vụ Tax health check của Manabox Việt Nam

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091