Bài viết tóm tắt các trường hợp áp dụng thuế suất 5% dễ sai sót như đối tượng sách, sản phẩm nông sản, nước sinh hoạt…. Với hầu hết các quốc gia, thuế giá trị gia tăng (Value added tax, sales tax) là sắc thuế quan trọng nhất trong hệ thống thuế tiêu dùng. Thông thường, thuế này được áp dụng một mức chung. Ví dụ, thuế suất phổ thông của sắc thuế này ở Thái Lan, Singapore là 7%, ở Nhật Bản là 8% (Mới tăng lên 10%)…

Thuế suất 5% mới nhất

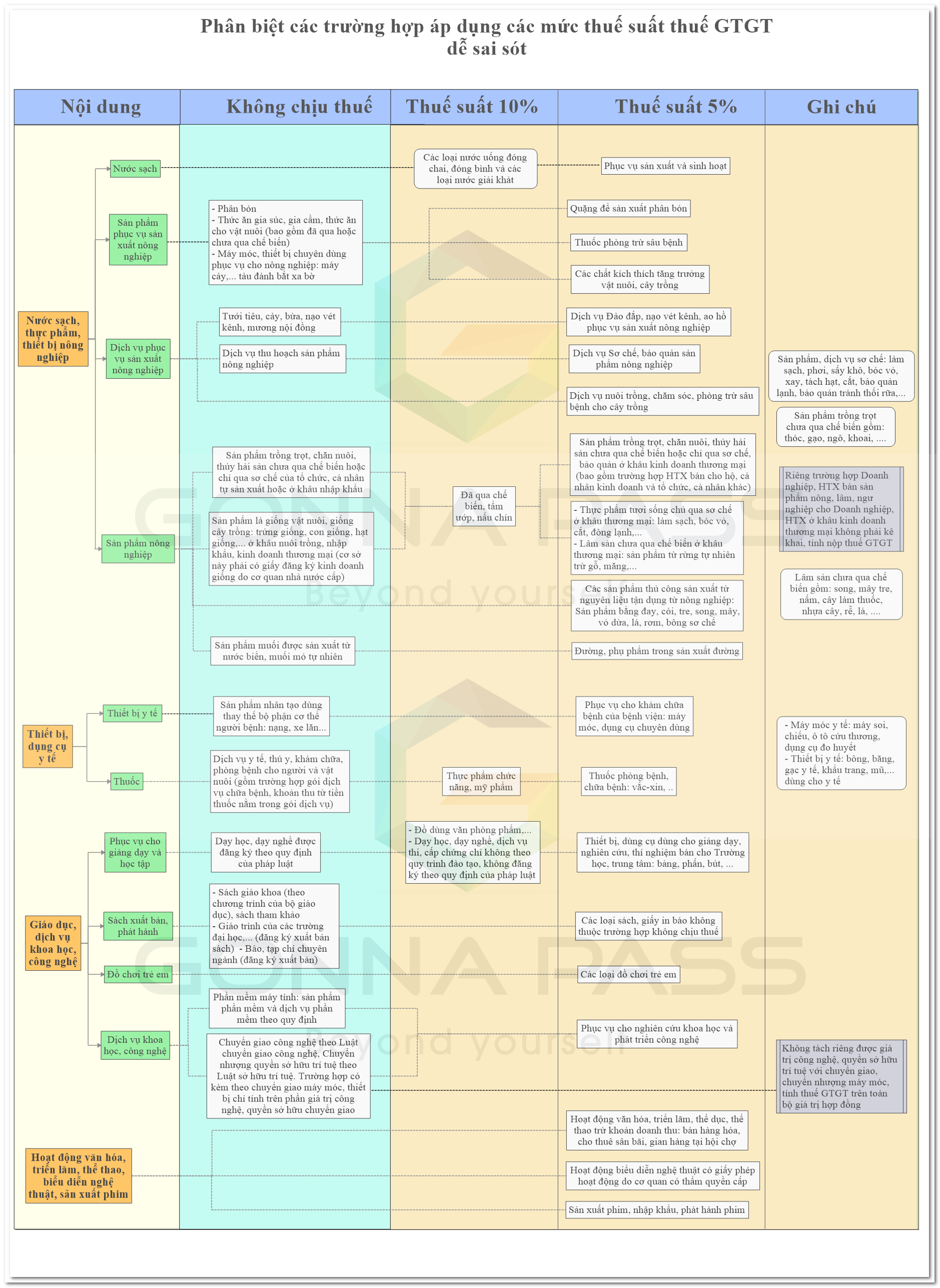

Ở Việt Nam, chính sách phân loại hàng hóa tiêu dùng để áp dụng thuế GTGT được chia thành 3 nhóm chính, trong đó, thuế suất thuế GTGT cao nhất và thường gặp nhất là 10%. Ngoài ra có Hàng hóa không chịu thuế, hàng hóa không phải kê khai nộp thuế, hàng hóa chịu thuế: Thuế suất 0%; 5% và 10%. Bảng dưới đây chỉ ra cách phân biệt loại hàng hóa, dịch vụ có thuế suất thuế GTGT 5% với loại hàng hóa, dịch vụ áp dụng thuế suất khác. Hàng hóa, dịch vụ có thuế suất 5% thể hiện chính sách ưu đãi và khuyến khích của Nhà nước. Tham khảo bảng sau để tránh nhầm lẫn và dễ sai sót với các trường hợp được áp dụng thuế suất thuế GTGT 5%.

- a) Nước sạch phục vụ sản xuất và sinh hoạt không bao gồm các loại nước uống đóng chai, đóng bình và các loại nước giải khát khác;

- b) Phân bón, quặng để sản xuất phân bón, thuốc bảo vệ thực vật và chất kích thích tăng trưởng vật nuôi theo quy định của pháp luật;

- c) Dịch vụ đào đắp, nạo vét kênh, mương, ao hồ phục vụ sản xuất nông nghiệp; nuôi trồng, chăm sóc, phòng trừ sâu bệnh cho cây trồng; sơ chế, bảo quản sản phẩm nông nghiệp;

- d) Sản phẩm cây trồng, rừng trồng (trừ gỗ, măng), chăn nuôi, thuỷ sản nuôi trồng, đánh bắt chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường, trừ sản phẩm quy định tại khoản 1 Điều 5 của Luật này;

- đ) Mủ cao su dạng mủ cờ rếp, mủ tờ, mủ bún, mủ cốm; lưới, dây giềng và sợi để đan lưới đánh cá;

- e) Sản phẩm bằng đay, cói, tre, nứa, lá, rơm, vỏ dừa, sọ dừa, bèo tây và các sản phẩm thủ công khác sản xuất bằng nguyên liệu tận dụng từ nông nghiệp; xơ bông đã qua chải thô, chải kỹ; giấy in báo;

- g) Tàu khai thác thủy sản tại vùng biển; máy móc, thiết bị chuyên dùng phục vụ cho sản xuất nông nghiệp theo quy định của Chính phủ;

- h) Thiết bị y tế theo quy định của pháp luật về quản lý thiết bị y tế; thuốc phòng bệnh, chữa bệnh; dược chất, dược liệu là nguyên liệu sản xuất thuốc chữa bệnh, thuốc phòng bệnh;

- i) Thiết bị dùng để giảng dạy và học tập bao gồm: các loại mô hình, hình vẽ, bảng, phấn, thước, com-pa;

- k) Hoạt động nghệ thuật biểu diễn truyền thống, dân gian;

- l) Đồ chơi cho trẻ em; sách các loại, trừ sách quy định tại khoản 15 Điều 5 của Luật này;

- m) Dịch vụ khoa học, công nghệ theo quy định của Luật Khoa học và công nghệ;

- n) Bán, cho thuê, cho thuê mua nhà ở xã hội theo quy định của Luật Nhà ở.

Khai thuế từ cho thuê tài sản – Tax declaration for rental house (individual)

Căn cứ pháp lý:

Thông tư 219/2013/TT-BTC

Referring to the VAT, the special feature of this tax is the tax rate. Unlike other taxes, VAT rates are divided into 4 groups: No tax, no tax return; Tax rate of 0%; 5% and 10%. The table below shows how to distinguish types of goods and services subject to 5% VAT rate from other types of goods and services subject to other tax rates. Goods and services subject to the 5% tax rate represent the preferential and incentive policy of the State. Refer to the following table to avoid confusion and easy mistakes with VAT 5% applicable cases.

Legal grounds:

Circular 219/2013 / TT-BTC

Biên soạn: Nguyễn Thị Thảo Linh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass