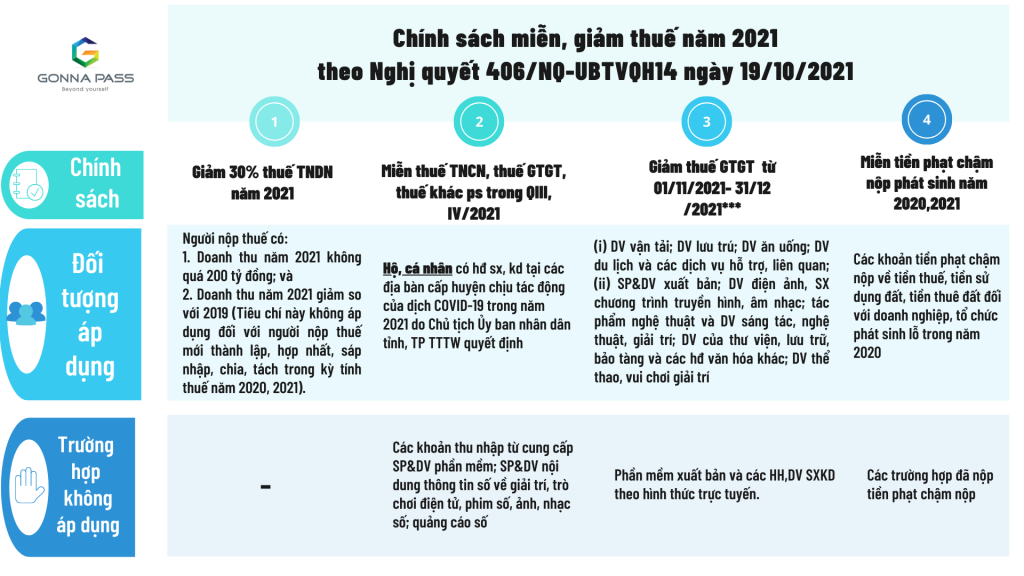

Nhằm hỗ trợ kịp thời cho doanh nghiệp, người dân chịu tác động của dịch COVID-19, ngày 19/10/2021, UBTVQH thông qua Nghị quyết 406/NQ-UBTVQH14 ban hành một số chính sách miễn, giảm thuế cho doanh nghiệp mới nhất năm 2021 với nhiều chính sách thiết thực.

Để kịp thời triển khai quy định trên, Chính phủ đã ban hành Nghị định 92/2021/NĐ-CP quy định chi tiết thi hành trong đó có hướng dẫn cụ thể điều kiện hưởng, mức hưởng và hướng dẫn lập hóa đơn đối với hàng hóa, dịch vụ thuộc đổi tượng giảm 30% thuế GTGT như sau:

1. ĐỐi tượng

Giảm thuế GTGT kể từ ngày 01 tháng 11 năm 2021 đến hết ngày 31 tháng 12 năm 2021 đối với hàng hóa, dịch vụ, bao gồm:

a) Dịch vụ vận tải (vận tải đường sắt, vận tải đường thủy, vận tải hàng không, vận tải đường bộ khác); dịch vụ lưu trú; dịch vụ ăn uống; dịch vụ của các đại lý du lịch, kinh doanh tua du lịch và các dịch vụ hỗ trợ, liên quan đến quảng bá và tổ chức tua du lịch.

b) Sản phẩm và dịch vụ xuất bản; dịch vụ điện ảnh, sản xuất chương trình truyền hình, ghi âm và xuất bản âm nhạc; tác phẩm nghệ thuật và dịch vụ sáng tác, nghệ thuật, giải trí; dịch vụ của thư viện, lưu trữ, bảo tàng và các hoạt động văn hóa khác; dịch vụ thể thao, vui chơi và giải trí.

c) Chi tiết hàng hóa, dịch vụ được giảm thuế quy định tại điểm a và điểm b khoản này thực hiện theo Phụ lục 1 Danh mục hàng hóa, dịch vụ được giảm mức thuế giá trị gia tăng ban hành kèm theo Nghị định này, trong đó hàng hóa, dịch vụ quy định tại điểm b khoản này không bao gồm phần mềm xuất bản và các hàng hóa, dịch vụ SXKD theo hình thức trực tuyến.

d) Trường hợp hàng hóa, dịch vụ quy định tại khoản này thuộc đối tượng không chịu thuế giá trị gia tăng theo quy định của Luật Thuế GTGT thì thực hiện theo quy định của Luật Thuế GTGT.

2. Mức giảm thuế GTGT

a) Doanh nghiệp, tổ chức tính thuế giá trị gia tăng theo phương pháp khấu trừ được giảm 30% mức thuế suất thuế giá trị gia tăng đối với hàng hóa, dịch vụ quy định tại khoản 1 Điều này.

b) Doanh nghiệp, tổ chức tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu được giảm 30% mức tỷ lệ % để tính thuế giá trị gia tăng đối với hàng hóa, dịch vụ quy định tại khoản 1 Điều này.

3. Trình tự, thủ tục thực hiện

a) Đối với doanh nghiệp, tổ chức tính thuế GTGT theo phương pháp khẩu trừ

Khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đôi tượng giảm thuế giá trị gia tăng:

+ tại thuế suất thuế GTGT: ghi “mức thuế suất theo quy định (5% hoặc 10%) x 70%”;

+ tiền thuế GTGT: số thuế GTGT sau giảm

+ tổng số tiền thanh toán: tổng tiền người mua phải thanh toán sau giảm .

Căn cứ hóa đơn giá trị gia tăng, doanh nghiệp, tổ chức bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, doanh nghiệp, tổ chức mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.

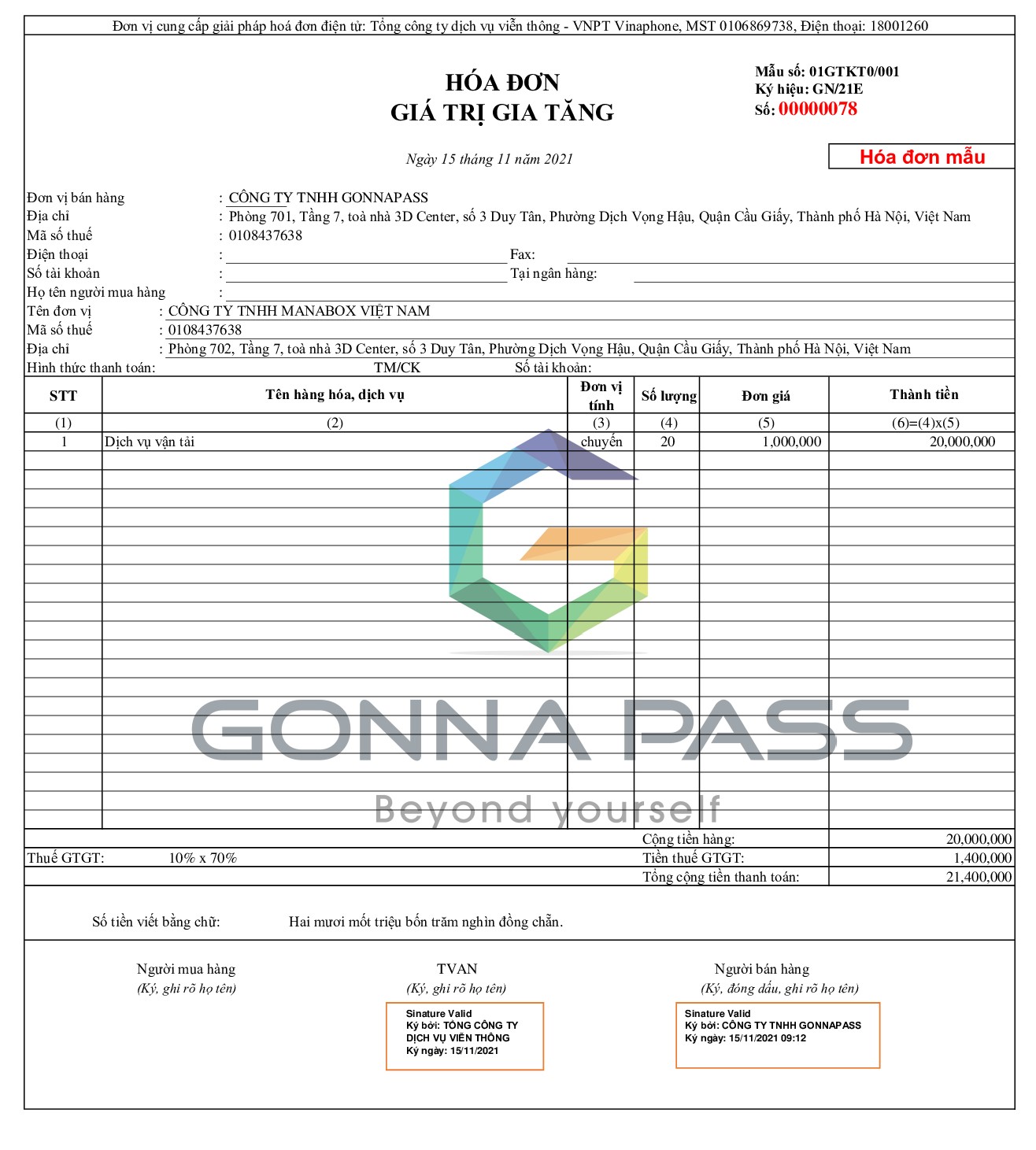

Ví dụ: Công ty A, là doanh nghiệp tính thuế GTGT theo phương pháp khấu trừ, cung cấp dịch vụ vận tải cho Công ty B theo hợp đồng ký kết giữa hai bên, giá tính thuế là 20.000.000 đồng. Dịch vụ vận tải áp dụng thuế suất 10% và thuộc đối tượng được giảm 30% mức thuế suất thuế GTGT từ ngày 01/11/2021 đến hết ngày 31/12/2021. Ngày 15/1/2021, Công ty A cung cấp dịch vụ vận tải cho Công ty B thì khi lập hoá đơn GTGT giao cho Công ty B, Công ty A ghi như sau:

+ Tại cột “Hàng hóa, dịch vụ” ghi: “Dịch vụ vận tải”..

+ Giá bán ghi: 20.000.000 đồng

+ Thuế suất thuế GTGT ghi: “10% x 70%”

+ Tiền thuế GTGT ghi: “1.400.000 đồng”

+ Tổng giá thanh toán: “21.400.000 đồng”.

Căn cứ hóa đơn GTGT, Công ty A kê khai thuế GTGT đầu ra, Công ty B kê khai khấu trừ thuế GTGT theo số thuế đã giảm ghi trên hóa dơn là 21.400.000đ.

Hóa đơn mẫu:

b) Đối với doanh nghiệp, tổ chức tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu

Khi lập hoá đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đổi tượng giảm thuế giá trị gia tăng, DN sẽ

+ Tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm

+ Tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 30% mức tỷ lệ % trên doanh thu

Đồng thời ghi chú: “đã giảm… (số tiền) tương ứng 30% mức tỷ lệ % trên doanh thu theo NQ số 406/NQ-UBTVQH15”.

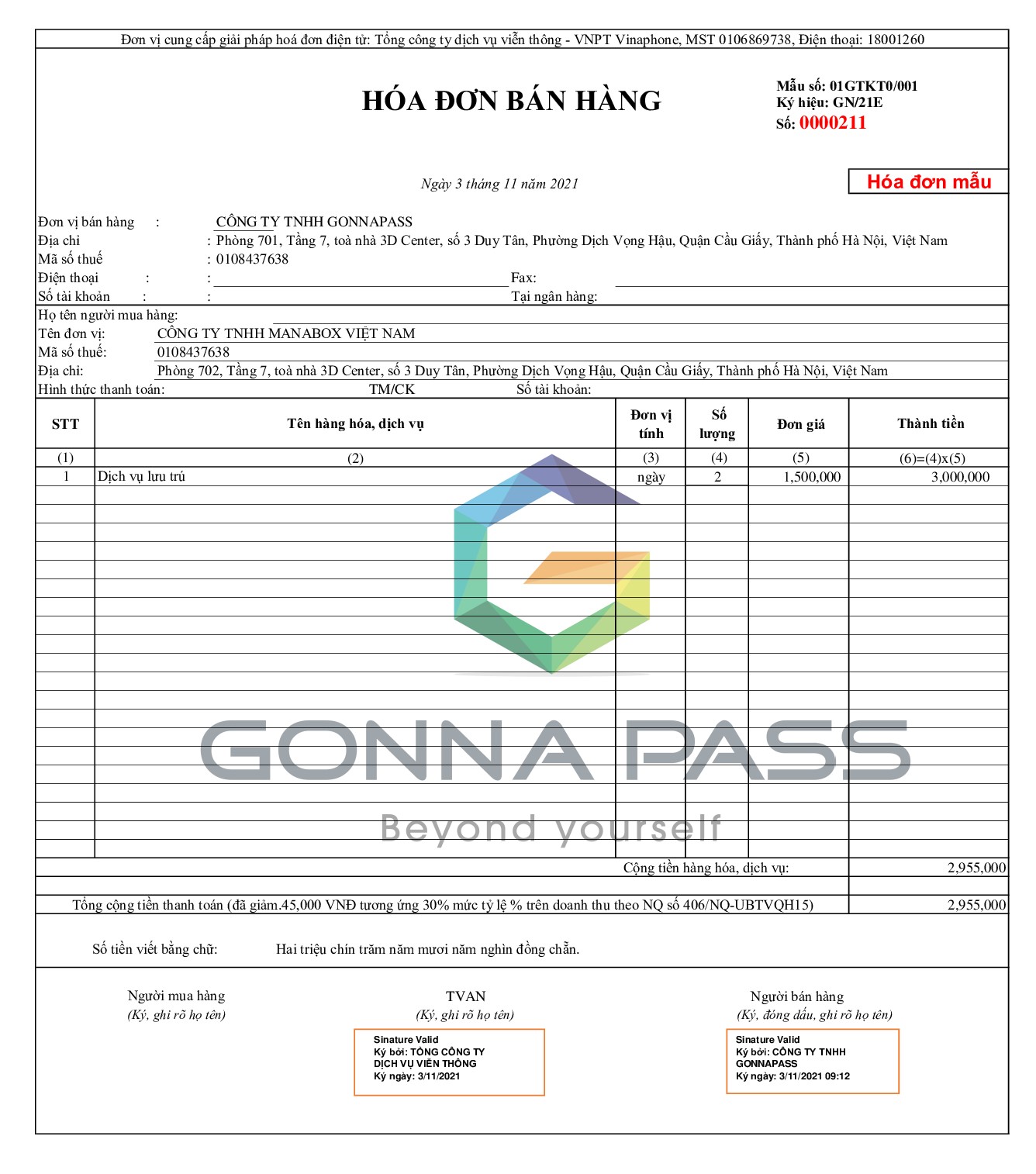

Ví dụ: Tổ chức X, là đơn vị tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu, cung cấp dịch vụ lưu trú cho khách hàng Y trong 02 ngày của tháng 11/2021 với giá phòng niêm yết là 1.500.000 đồng/ngày. Theo quy định tại khoản 2 Điều 13 Thông tưr số 219/2013/TT-BTC ngày 31/12/2021 của Bộ Tài chính, dịch vụ lưu trú áp dụng mức tỷ lệ % để tính thuế GTGT trên doanh thu là 5%.

Trong thờigian được giảm thuế GTGT theo Nghị quyết số 406/NQ-UBTVQH15 của Ủy ban Thường vụ Quốc hội, tổ chức X tính số thuế GTGT được giảm và lập hoá đơn bán hàng giao cho khách hàng Y như sau:

+ Tại cột “Hàng hóa, dịch vụ” ghi: “Dịch vụ lưu trú”

+ Tại cột “Thành tiền” ghi: “3.000.000 đồng” (1.500.000 đồng x 2)

+ Tính số thuế GTGT được giảm: 3.000.000 x 5% x 30% = 45.000 đồng

+ Tại dòng “Cộng tiền hàng hóa, dịch vụ” (là số tiền người mua phải thanh toán cho người bán) ghi theo số dã giảm 30% mức tỷ lệ % trên doanh thu là “2.955.000 đồng”

Đồng thời ghi chú: “đã giảm 45.000 đồng, tương ứng 30% mức tỷ lệ % trên doanh thu theo NQ số 406/NQ-UBTVQH15″.

Hóa đơn mẫu:

c) Trường hợp doanh nghiệp, tổ chức kinh doanh nhiều hàng hóa, dịch vụ thì khi lập hóa đơn, doanh nghiệp, tổ chức lập hóa đơn riêng cho hàng hóa, dich vụ được giảm thuế GTGT.

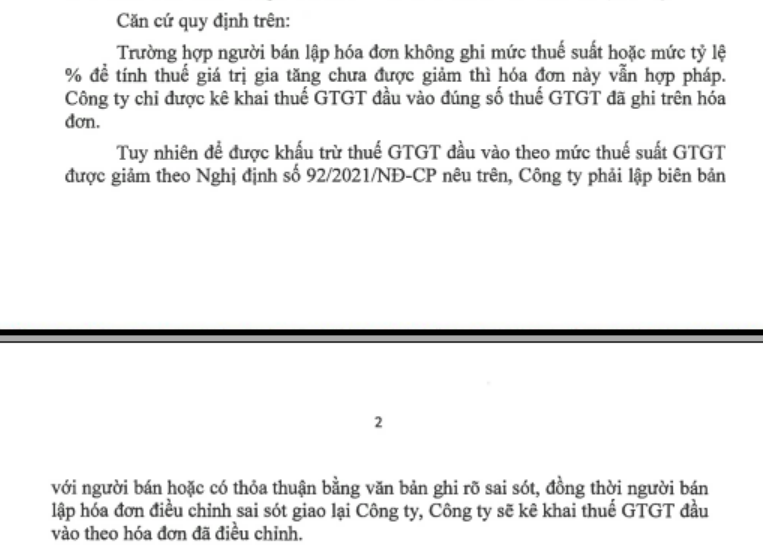

d) Trường hợp doanh nghiệp, tổ chức đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % GTGT để tính thuế GTGT chưa được giảm thì người bán và người mua phải lập biên bản hoặc có thỏa thuận bằng văn bản ghi rõ sai sót, đồng thời người bán lập hóa đơn điều chỉnh sai sót và giao hóa đơn điều chỉnh cho người mua. Căn cứ vào hóa đơn điều chỉnh, doanh nghiệp, tổ chức kê

khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

đ) Trường hợp doanh nghiệp, tổ chức kinh doanh hàng hóa, dịch vụ thuộc đối tượng được giảm thuê GTGT đã phát hành hóa đơn đặt in dưới hình thức vé có in sẵn mệnh giá chưa sử dụng hết và có nhu cầu tiếp tục sử dụng thì doanh nghiệp, tổ chức thực hiện đóng dấu theo giá đã giảm 30% mức thuế suất thuế GTGT hoặc giá đã giảm 30% mức tỷ lệ % bên cạnh tiêu thức giá in sẵn để tiếp tục sử dụng.

e) Doanh nghiệp, tổ chức quy định tại Điều này thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo Phụ lục giảm thuế giá trị gia tăng theo Nghị quyết số 406/NQ-UBTVQH15 tại Phụ lục II ban hành kèm theo Nghị định này cùng với Tờ khai thuế giá trị gia tăng.

Thực tế, chính sách giảm thuế GTGT này đã từng được áp dụng năm 2009 (giảm 50% thuế GTGT) nhằm hỗ trợ Donah nghiệp bị ảnh hưởng bởi cuộc khủng hoảng kinh tế năm 2008.

Lưu ý:

Một trong các câu hỏi chúng tôi nhận được là trường hợp bên bán không muốn áp dụng việc giảm thuế có được không. Theo quan điểm của chúng tôi, do không có quy định về việc lựa chọn có hay không áp dụng giảm thuế, như vậy, nếu không giảm 30%, nhiều khả năng giao dịch được ứng xử như việc áp dụng sai thuế suất cao hơn thuế suất quy định:

– Đối với bên bán: Nộp thuế GTGT theo mức thuế suất trên hóa đơn

– Đối với bên mua:

+ Chỉ được khấu trừ thuế GTGT theo mức quy định hoặc

+ Được được khấu trừ toàn bộ thuế GTGT nếu có xác nhận của cơ quan quản lý thuế bên bán

Căn cứ pháp lý:

– Điều 2. Tổ chức thực hiện – Nghị quyết 406:

“1. Chính phủ có trách nhiệm triển khai để người tiêu dùng được thụ hưởng lợi ích từ việc giảm thuế giá trị gia tăng quy định tại khoản 3 Điều 1 của Nghị quyết này”

– Điều 3. Trình tự, thủ tục thực hiện – Nghị định 92

“a) Đối với doanh nghiệp, tổ chức quy định tại điểm a khoản 2 Điều này, khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “mức thuế suất theo quy định (5% hoặc 10%) x 70%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán. Căn cứ hóa đơn giá trị gia tăng, doanh nghiệp, tổ chức sản xuất kinh doanh hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, doanh nghiệp, tổ chức sản xuất kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.”

Tham khảo cách điều chỉnh hóa đơn GTGT các trường hợp trong bài viết sau:

https://gonnapass.com/huong-dan-ke-khai-dieu-chinh-thue-gtgt/

Tham khảo toàn bộ nội dung Nghị quyết 406/NQ-UBTVQH14:

Tải Nghị quyết 406/NQ-UBTVQH14 tại đây.

Tải Công văn hướng dẫn số 4153/TCT-CS của TCT tại đây.

Tải dự thảo hướng dẫn viết hóa đơn của BTC tại đây

Tham khảo thêm bài viết:

Điều kiện được hưởng và cách tính trợ cấp thôi việc, chính sách thuế với trợ cấp thôi việc

Biên soạn:

Phạm Thị Thu Hà – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapass.com/