Chuyển đổi năm tài chính được thực hiện như thế nào? Các doanh nghiệp có vốn đầu tư nước ngoài thường chọn niên độ kế toán đồng nhất với công ty mẹ tại nước ngoài. Theo Luật kế toán Việt Nam, niên độ kế toán là 1 chu kỳ 12 tháng và được lựa chọn theo năm dương lịch hoặc bắt đầu từ ngày 01 tháng đầu quý này đến hết ngày cuối cùng của tháng cuối quý trước năm sau. Sau một thời gian áp dụng, doanh nghiệp có ý định thay đổi năm tài chính để phù hợp hơn, thủ tục cần thực hiện như thế nào?

Quy định về kỳ tính thuế TNDN? Lưu ý trường hợp kỳ đầu tiên và cuối cùng

- > Kỳ tính thuế TNDN xác định theo năm tài chính

- Lưu ý, năm tài chính được xác định theo kỳ kế toán năm tại Điều 12 Luật Kế toán 2015: Kỳ kế toán năm là 12 tháng, tính từ đầu ngày 01 tháng 01 đến hết ngày 31 tháng 12 năm dương lịch. Đơn vị kế toán có đặc thù về tổ chức, hoạt động được chọn kỳ kế toán năm là 12 tháng tròn theo năm dương lịch, bắt đầu từ đầu ngày 01 tháng đầu quý này đến hết ngày cuối cùng của tháng cuối quý trước năm sau và phải thông báo cho cơ quan tài chính, cơ quan thuế;

- > Trường hợp kỳ tính thuế năm đầu tiên hoặc kỳ tính thuế năm cuối cùng ngắn hơn 03 tháng thì được cộng với kỳ tính thuế năm tiếp theo (đối với doanh nghiệp mới thành lập) hoặc kỳ tính thuế năm trước đó (đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, chia, tách, giải thể, phá sản)

Quy định về kỳ tính thuế TNDN chuyển đổi

Trường hợp doanh nghiệp thực hiện chuyển đổi kỳ tính thuế thu nhập doanh nghiệp (năm tài chính) thì kỳ tính thuế TNDN năm chuyển đổi không vượt quá 12 tháng.

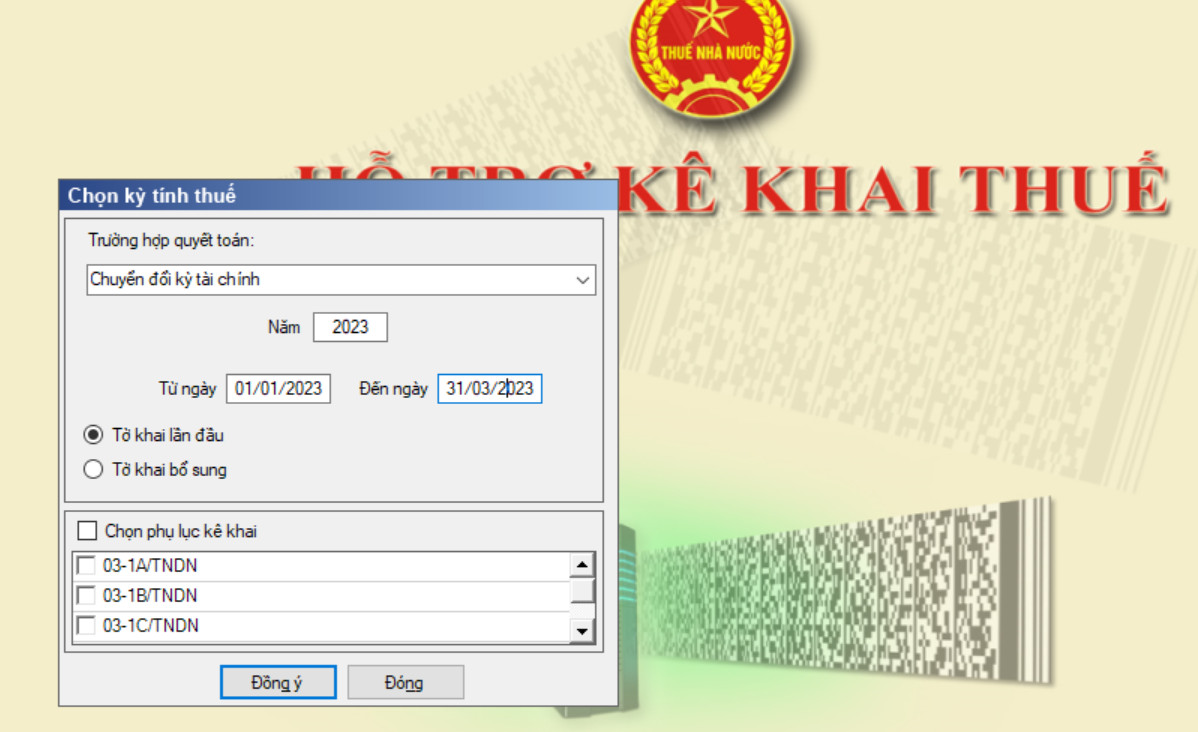

Ví dụ 1: Doanh nghiệp A (DN A) kỳ tính thuế thu nhập doanh nghiệp năm 20X3 áp dụng theo năm dương lịch, đầu năm 20X4 lựa chọn chuyển đổi sang năm tài chính từ ngày 01/4 năm này sang ngày 31/03 năm sau, thì kỳ tính thuế thu nhập doanh nghiệp năm chuyển đổi (năm chuyển đổi 20X4) được tính từ ngày 01/01/20X4 đến hết ngày 31/03/20X4 (3 tháng), kỳ tính thuế thu nhập doanh nghiệp năm tiếp theo (năm tài chính 20X4) được tính từ ngày 01/04/20X4 đến hết ngày 31/03/20X5.

| Hướng dẫn kê khai năm tài chính – Xem công văn 4644/CT-TTHT như sau

Trường hợp thực hiện chuyển đổi kỳ tính thuế TNDN từ năm dương lịch sang năm tài chính từ ngày 1/7 năm nay đến ngày 30/6 năm sau thì

|

Thủ tục chuyển đổi năm tài chính

Thủ tục với Phòng đăng ký kinh doanh

- > Doanh nghiệp cần thông báo bằng văn bản tới Sở Kế hoạch và Đầu tư (Cơ quan quản lý đăng ký kinh doanh)

| STT | Tên tài liệu | Ghi chú | Số lượng |

| 1 | Mẫu phụ lục II-1 ban hành kèm theo Thông tư số 01/2021/TT-BKHDT ngày 16/3/2021 | Bản gốc: Người đại diện của Công ty ký nháy từng trang và ký đầy đủ ở trang cuối; đóng dấu Công ty phần chữ ký tại trang cuối | 02 |

| 2 | Mẫu Giấy ủy quyền đi nộp Phụ lục II-1 | Bản gốc: Người đại diện của Công ty ký nháy từng trang và ký đầy đủ ở trang cuối; đóng dấu Công ty phần chữ ký. | 02 |

Thành phần hồ sơ

– Thông báo thay đổi nội dung đăng ký doanh nghiệp (Phụ lục II-1);

Cách thực hiện:

Doanh nghiệp hoặc người đại diện theo ủy quyền nộp hồ sơ Thông báo thay đổi nội dung đăng ký doanh nghiệp trực tiếp tại Phòng Đăng ký kinh doanh nơi doanh nghiệp đặt trụ sở chính hoặc nộp hồ sơ Thông báo thay đổi nội dung đăng ký doanh nghiệp qua mạng điện tử theo quy trình trên Cổng thông tin quốc gia về đăng ký doanh nghiệp (https://dangkykinhdoanh.gov.vn) hoặc thông qua dịch vụ bưu chính công ích.

Yêu cầu, điều kiện thực hiện thủ tục:

1. Có hồ sơ hợp lệ (có đầy đủ giấy tờ như đã nêu tại Thành phần hồ sơ và nội dung các giấy tờ đó được kê khai đầy đủ theo quy định của pháp luật);

2. Nộp đủ lệ phí đăng ký doanh nghiệp theo quy định pháp luật về phí và lệ phí.

Thủ tục với cơ quan thuế, kiểm toán

- > Một số cơ quan quản lý thuế trực tiếp cũng yêu cầu công ty phải thông báo bằng văn bản hoặc nộp mẫu 08/MST

- > Cần lưu ý về kê khai thuế thu nhập doanh nghiệp cho năm chuyển đổi, thời hạn là 03 tháng kể từ ngày kết thúc năm chuyển đổi

| STT | Tên tài liệu | Ghi chú | Số lượng |

| 1 | Báo cáo kiểm toán cho kỳ chuyển đổi | Bản gốc: Người đại diện của Công ty ký vào từng trang báo cáo | 04 |

| 2 | Hồ sơ quyết toán thuế TNDN cho kỳ chuyển đổi | Bản nộp điện tử qua chữ ký số của doanh nghiệp | 02 |

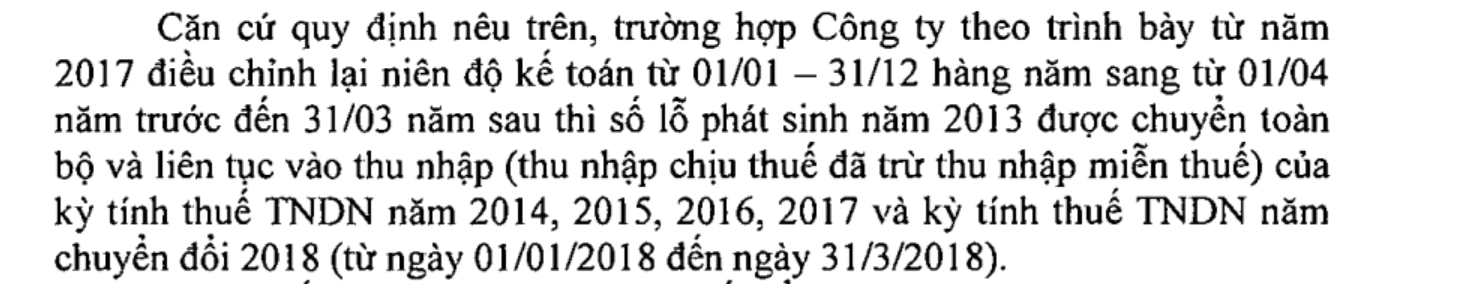

- > Vấn đề chuyển lỗ của năm tài chính chuyển đổi: Tham khảo công văn 4952/CT-TTHT, vẫn xem năm chuyển đổi là 1 năm tính thuế bình thường để chuyển lỗ.

- > Ảnh hưởng tới ưu đãi thuế:

- > Ví dụ 1: Doanh nghiệp A (DN A) kỳ tính thuế thu nhập doanh nghiệp năm 2011 áp dụng theo năm dương lịch, đầu năm 2012 lựa chọn chuyển đổi sang năm tài chính từ ngày 01/4 năm này sang ngày 31/03 năm sau, thì kỳ tính thuế thu nhập doanh nghiệp năm chuyển đổi (năm chuyển đổi 2012) được tính từ ngày 01/01/2012 đến hết ngày 31/03/2012 (3 tháng), kỳ tính thuế TNDN năm tiếp theo được tính từ ngày 01/04/2012 đến hết ngày 31/03/2013.

- > Ví dụ 2: Cũng trường hợp nêu trên nhưng DN A được hưởng ưu đãi thuế thu nhập doanh nghiệp (miễn thuế 2 năm, giảm 50% thuế TNDN trong 3 năm tiếp theo), năm 2009 bắt đầu được miễn thuế thì DN A sẽ hưởng ưu đãi thuế như sau (miễn thuế năm 2009, 2010; giảm 50% thuế năm 2011, 2012, 2013).

- >> Trường hợp doanh nghiệp lựa chọn giảm 50% thuế theo kỳ tính thuế năm chuyển đổi 2012 thì doanh nghiệp tiếp tục thực hiện giảm 50% thuế TNDN năm chuyển đổi và năm tính thuế tiếp theo (năm tài chính 2012 từ 1/4/2012 đến 31/3/2013).

- >> Trường hợp doanh nghiệp lựa chọn không hưởng ưu đãi giảm 50% thuế TNDN đối với kỳ tính thuế TNDN năm chuyển đổi 2012 (kỳ tính thuế năm chuyển đổi 2012 kê khai nộp thuế theo mức thuế suất phổ thông) thì doanh nghiệp được giảm 50% thuế TNDN năm tài chính 2012 (từ 1/4/2012 đến 31/3/2013) và năm tài chính 2013 (từ 1/4/2013 đến 31/3/2014).

Lợi ích của việc chuyển đổi năm tài chính

Lợi ích của việc chuyển đổi năm tài chính:

- – Thứ nhất, Đổi niên độ tài chính để phù hợp với mùa vụ kinh doanh. Trước đây, thường các doanh nghiệp lựa chọn năm tài chính trên cơ sở những đặc thù trong hoạt động SXKD của doanh nghiệp mình. Tuy nhiên, trong vài năm trở lại đây chu kỳ kinh doanh không còn là lý do chính để các doanh nghiệp chuyển đổi năm tài chính bởi lĩnh vực kinh doanh của doanh nghiệp ngày càng đa dạng, nhiều doanh nghiệp không chỉ sản xuất; cung ứng một mà là nhiều mặt hàng; nhiều lĩnh vực kinh doanh khác nhau, do đó mà thị trường cũng ngày càng phong phú, đa dạng.

- – Thứ hai, Thay đổi cho phù hợp với thông lệ quốc tế. Việt Nam đã thực hiện chính sách đổi mới và mở cửa nền kinh tế từ năm 1986 (Đại hội Đảng VI), tham gia và cam kết tham gia nhiều tổ chức trong khu vực và quốc tế, phạm vi hoạt động của các doanh nghiệp Việt Nam không chỉ ở trong nước mà đã vươn ra đầu tư ở thị trường quốc tế, trong khi đó thông lệ quốc tế trong việc chuyển đổi năm tài chính đã được thực hiện từ rất lâu.

- – Thứ ba, Thay đổi niên độ tài chính chủ yếu để giúp doanh nghiệp tránh một số rắc rối về thủ tục hoặc sự thay đổi chính sách vào cuối năm.

- – Thứ tư, Giảm áp lực cho các công ty kiểm toán, nhờ đó mà các công ty kiểm toán sẽ tập trung thời gian tốt hơn cho mỗi cuộc kiểm toán.

- – Thứ năm, Giúp các doanh nghiệp niêm yết, công ty đại chúng có được báo cáo kiểm toán chất lượng cao.

- – Thứ sáu, Thuận tiện cho việc thuê công ty kiểm toán cũng như giãn tiến độ công việc của mình

Căn cứ pháp lý:

Căn cứ Khoản 2, Khoản 3 Điều 3 Thông tư 78/2014/TT-BTC ngày 18/06/2014 của Bộ Tài chính hướng dẫn về thuế TNDN quy định phương pháp tính thuế:

“…2. Kỳ tính thuế được xác định theo năm dương lịch. Trường hợp doanh nghiệp áp dụng năm tài chính khác với năm dương lịch thì kỳ tính thuế xác định theo năm tài chính áp dụng. Kỳ tính thuế đầu tiên đối với doanh nghiệp mới thành lập và kỳ tính thuế cuối cùng đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, sáp nhập, chia, tách, giải thể, phá sản được xác định phù hợp với kỳ kế toán theo quy định của pháp luật về kế toán.

3. Trường hợp kỳ tính thuế năm đầu tiên của doanh nghiệp mới thành lập kể từ khi được cấp Giấy chứng nhận đăng ký doanh nghiệp hoặc Giấy chứng nhận đầu tư và kỳ tính thuế năm cuối cùng đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, chia, tách, giải thể, phá sản có thời gian ngắn hơn 03 tháng thì được cộng với kỳ tính thuế năm tiếp theo (đối với doanh nghiệp mới thành lập) hoặc kỳ tính thuế năm trước đó (đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, hợp nhất, sáp nhập, chia, tách, giải thể, phá sản) để hình thành một kỳ tính thuế thu nhập doanh nghiệp. Kỳ tính thuế thu nhập doanh nghiệp năm đầu tiên hoặc kỳ tính thuế thu nhập doanh nghiệp năm cuối cùng không vượt quá 15 tháng.

4. Trường hợp doanh nghiệp thực hiện chuyển đổi kỳ tính thuế thu nhập doanh nghiệp (bao gồm cả chuyển đổi kỳ tính thuế từ năm dương lịch sang năm tài chính hoặc ngược lại) thì kỳ tính thuế thu nhập doanh nghiệp của năm chuyển đổi không vượt quá 12 tháng.

Điều 36. Thông báo thay đổi thông tin đăng ký thuế

1. Người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh khi có thay đổi thông tin đăng ký thuế thì thực hiện thông báo thay đổi thông tin đăng ký thuế cùng với việc thay đổi nội dung đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh theo quy định của pháp luật.

Trường hợp người nộp thuế thay đổi địa chỉ trụ sở dẫn đến thay đổi cơ quan thuế quản lý, người nộp thuế phải thực hiện các thủ tục về thuế với cơ quan thuế quản lý trực tiếp theo quy định của Luật này trước khi đăng ký thay đổi thông tin với cơ quan đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh.

2. Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế khi có thay đổi thông tin đăng ký thuế thì phải thông báo cho cơ quan thuế quản lý trực tiếp trong thời hạn 10 ngày làm việc kể từ ngày phát sinh thông tin thay đổi….

Nghị định 01/2021/NĐ-CP, Điều 59. Thông báo thay đổi nội dung đăng ký thuế

1. Trường hợp doanh nghiệp thay đổi nội dung đăng ký thuế mà không thay đổi nội dung đăng ký kinh doanh, trừ thay đổi phương pháp tính thuế, doanh nghiệp gửi thông báo thay đổi nội dung đăng ký doanh nghiệp do người đại diện theo pháp luật của doanh nghiệp ký đến Phòng Đăng ký kinh doanh nơi doanh nghiệp đặt trụ sở chính.

2. Sau khi tiếp nhận thông báo, Phòng Đăng ký kinh doanh trao Giấy biên nhận, kiểm tra tính hợp lệ của hồ sơ, nhập dữ liệu vào Hệ thống thông tin quốc gia về đăng ký doanh nghiệp và truyền thông tin sang Hệ thống thông tin đăng ký thuế. Trường hợp doanh nghiệp có nhu cầu, Phòng Đăng ký kinh doanh cấp Giấy xác nhận về việc thay đổi nội dung đăng ký doanh nghiệp cho doanh nghiệp.

Điều 33. Thời hạn cấp Giấy chứng nhận đăng ký doanh nghiệp, Giấy xác nhận về việc thay đổi nội dung đăng ký doanh nghiệp

1. Phòng Đăng ký kinh doanh cấp Giấy chứng nhận đăng ký doanh nghiệp, Giấy xác nhận về việc thay đổi nội dung đăng ký doanh nghiệp, cập nhật thông tin thay đổi nội dung đăng ký doanh nghiệp trong Cơ sở dữ liệu quốc gia về đăng ký doanh nghiệp trong thời hạn 03 ngày làm việc kể từ ngày nhận được hồ sơ hợp lệ.

2. Trường hợp hồ sơ chưa hợp lệ hoặc tên doanh nghiệp yêu cầu đăng ký không đúng theo quy định, Phòng Đăng ký kinh doanh phải thông báo bằng văn bản nội dung cần sửa đổi, bổ sung cho người thành lập doanh nghiệp hoặc doanh nghiệp trong thời hạn 03 ngày làm việc kể từ ngày tiếp nhận hồ sơ. Phòng Đăng ký kinh doanh ghi toàn bộ yêu cầu sửa đổi, bổ sung hồ sơ đăng ký doanh nghiệp đối với mỗi một bộ hồ sơ do doanh nghiệp nộp trong một Thông báo yêu cầu sửa đổi, bổ sung hồ sơ đăng ký doanh nghiệp.

3. Nếu quá thời hạn trên mà không được cấp Giấy chứng nhận đăng ký doanh nghiệp, Giấy xác nhận về việc thay đổi nội dung đăng ký doanh nghiệp hoặc không được thay đổi nội dung đăng ký doanh nghiệp trong Cơ sở dữ liệu quốc gia về đăng ký doanh nghiệp hoặc không nhận được thông báo yêu cầu sửa đổi, bổ sung hồ sơ đăng ký doanh nghiệp thì người thành lập doanh nghiệp hoặc doanh nghiệp có quyền khiếu nại, tố cáo theo quy định của pháp luật về khiếu nại, tố cáo.

Công văn tham khảo:

Công văn số 15896/CT-TTHT ngày 31/12/2019 của Cục Thuế TP. HCM:

Căn cứ quy định trên, trường hợp Công ty theo trình bày thực hiện chuyển đổi kỳ kế toán từ năm tài chính (từ ngày 01/10 đến ngày 30/9) sang năm tài chính (từ ngày 01/4 đến ngày 31/3 năm sau) bắt đầu từ năm 2020 và năm chuyển đổi đầu tiên từ ngày 01/4/2020 đến ngày 31/3/2021 thì Công ty có trách nhiệm thông báo bằng văn bản cho Cơ quan thuế quản lý trực tiếp và thực hiện nộp hồ sơ khai thuế, quyết toán thuế, báo cáo tài chính năm của kỳ tính thuế năm chuyển đổi theo quy định tại Thông tư 156/2013/TT-BTC. Trường hợp Công ty thực hiện kỳ tính thuế TNDN của năm chuyển đổi đề nghị thực hiện theo quy định tại Khoản 4, Điều 3 Thông tư 78/2014/TT-BTC.

Đối với thuế TNCN từ tiền lương, tiền công kỳ quyết toán thuế thực hiện theo năm dương lịch; kỳ tính thuế GTGT tính theo tháng hoặc quý.

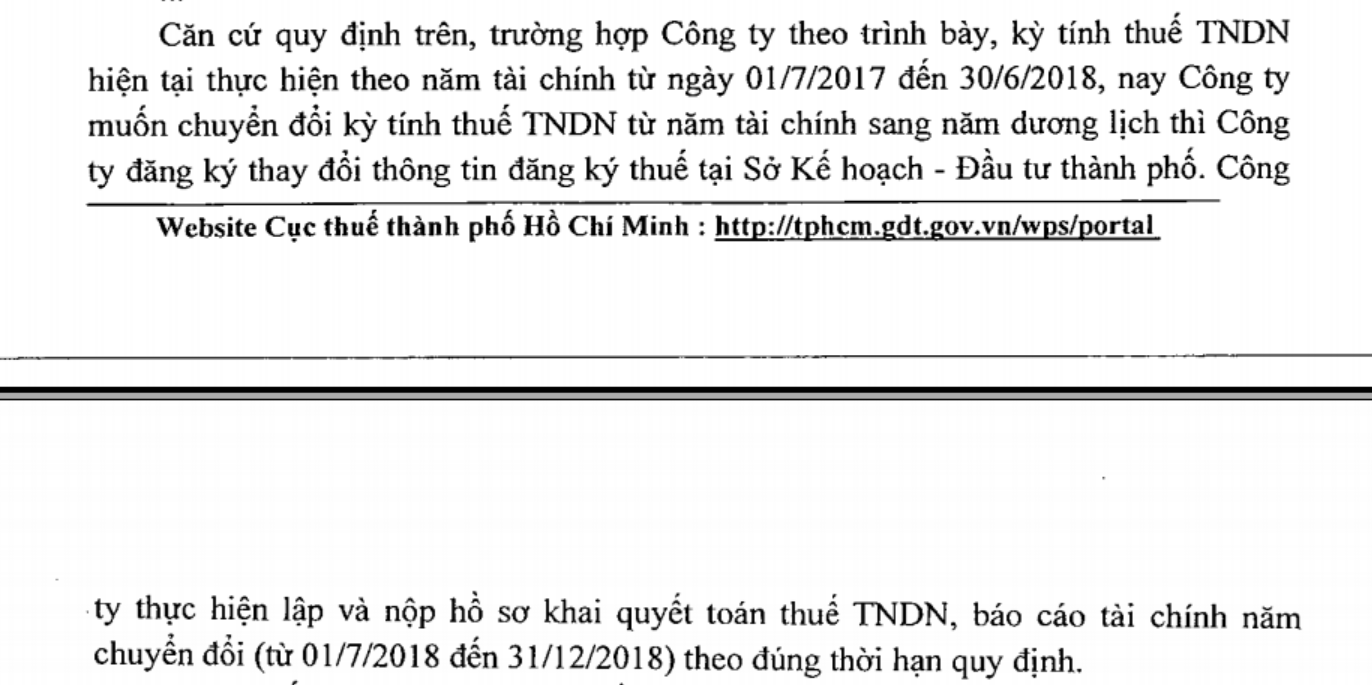

Công văn số 2549/CT-TTHT ngày 5/4/2018 của Cục Thuế TP. HCM:

Khi thực hiện chuyển đổi kỳ tính thuế TNDN, Công ty phải đăng ký thay đổi thông tin tại Sở Kế hoạch & Đầu tư địa phương.

Đồng thời, phải nộp hồ sơ quyết toán thuế TNDN và báo cáo tài chính của năm chuyển đổi trong thời hạn 90 ngày kể từ ngày kết thúc năm chuyển đổi

The CIT period shall be determined according to the applicable fiscal year.

– In cases where the first-year tax period or the last-year tax period is shorter than 3 months, it shall be added to the subsequent tax year (for newly-established enterprises) or to the tax period of the previous year (for an enterprise transforming its type, changing its form of ownership, merged, separated, split, dissolved or going bankrupt) to form an CIT period.

– When changing CIT period, the company must register the change of information at the Department of Planning and Investment. At the same time, they must submit CIT finalization dossiers and financial statements of the conversion year within 90 days after the end of the conversion year (Point e, Clause 3, Article 10 of Circular No. 156/2013/TT-BTC)

Pursuant to Clauses 2 and 3, Article 3 of the Finance Ministry’s Circular No. 78/2014 / TT-BTC of June 18, 2014, guiding CIT applicable to tax calculation methods:

“…2. Tax period shall be determined according to calendar year. For enterprises that apply a fiscal year different from the calendar year, the tax period shall be determined according to the applied fiscal year. The first tax period for a newly established enterprise and the last tax period for an enterprise transforming its type, changing its form of ownership, merged, separated, split, dissolved or going bankrupt shall be determined in accordance with the accounting period prescribed by the accounting law.

3. If the tax period of the first year of a newly established enterprise counting from the time of receiving an enterprise registration certificate or investment certificate, or if the tax period of the last year for an enterprise transforming its type, changing its form of ownership, merged, separated, split, dissolved or going bankrupt, is shorter than 3 months, it may be added up to the tax period of the subsequent year (for a newly established enterprise) or to the tax period of the previous year (for an enterprise transforming its type, changing its form of ownership, merged, separated, split, dissolved or going bankrupt) to form an CIT period. The CIT period of the first year or the CIT period of the last year must not exceed 15 months.

4. In case an enterprise converts its CIT period (conversion from calendar year to fiscal year or vice versa), the CIT period of the conversion year must not exceed 12 months. ”

– Official Letter No. 12464/CT-TTHT dated 1912/2016 with the newly established company on September 30th.

– Official Letter No. 2006/CT-TTHT dated 5/4/2018 of the Tax Department of Ho Chi Minh City: When changing CIT period, the company must register the change of information at the Department of Planning and Investment. At the same time, they must submit CIT finalization dossiers and financial statements of the conversion year within 90 days after the end of the conversion year (Point e, Clause 3, Article 10 of Circular No. 156/2013/TT-BTC)

Biên soạn: Nguyễn Thị Minh Tâm/Trần Thị Thanh Thảo – Tư vấn viêni

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass Email Address

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040