Nghị định 126/2020/NĐ-CP có hiệu lực từ 5/12/2020 đã thay đổi cách xác định kỳ kê khai thuế giá trị gia tăng và thuế thu nhập cá nhân so với luật cũ, chúng ta cần nắm được thay đổi này để xác định cho các năm tiếp theo.

| Thảo luận Topic này tại Facebook tại: https://www.facebook.com/groups/congvanketoan/ |

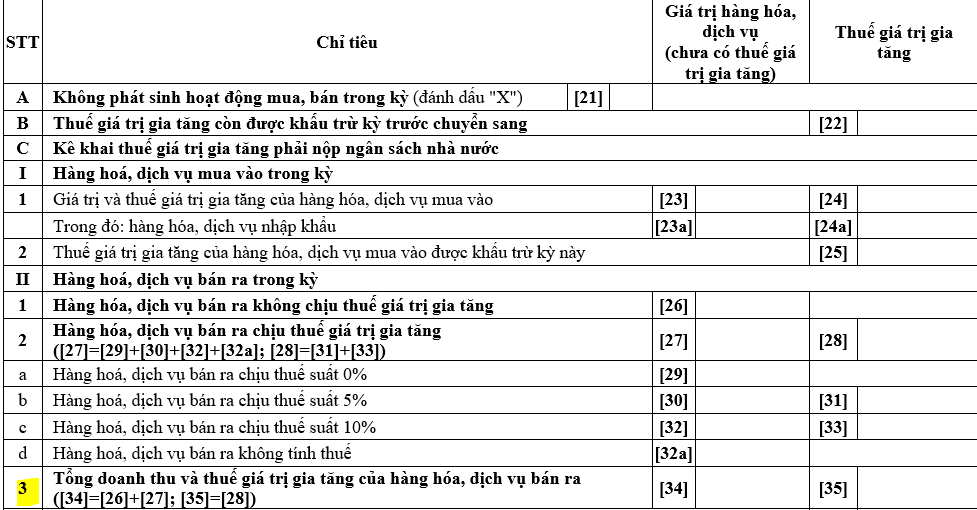

Cách xác định kỳ kê khai thuế GTGT và thuế TNCN

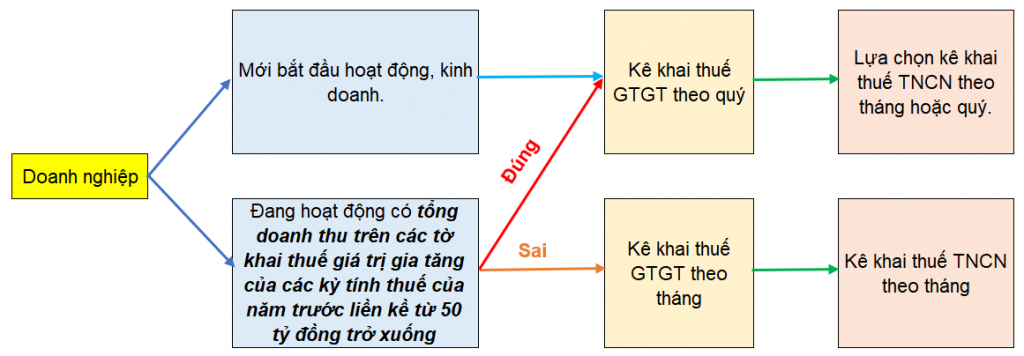

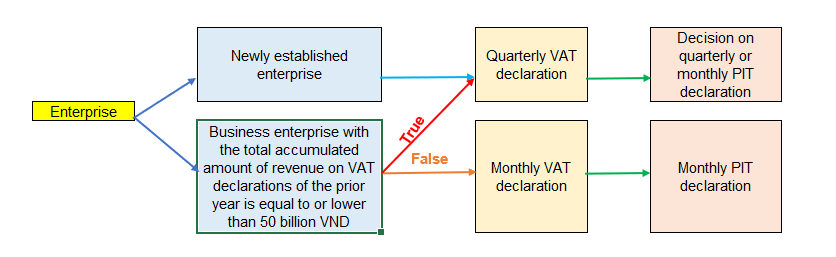

Sơ đồ tổng quát

- > Chu kỳ ổn định trong 1 năm dương lịch

- > Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là tổng doanh thu trên các tờ khai thuế giá trị gia tăng của các kỳ tính thuế trong năm dương lịch, tính tổng chỉ tiêu 34 của các tờ khai thuế năm trước

Ví dụ 1: Năm đầu tiên thành lập

Công ty TNHH Manabox Việt Nam thành lập ngày 6 tháng 2 năm 20X3, công ty được lựa chọn khai thuế giá trị gia tăng theo quý hoặc theo tháng.

Thông thường, các công ty áp dụng kỳ kê khai thuế GTGT năm đầu tiên theo quý (04 quý, từ quý I – quý IV) để giảm thiểu thủ tục nộp tờ khai theo tháng (12 tháng, từ tháng 1 – tháng 12).

Ví dụ 2: Xác định doanh thu năm kề trước

Sang năm 2024, công ty được lựa chọn khai thuế giá trị gia tăng theo quý hoặc theo tháng.

Sau đó, công ty tổng hợp doanh thu của 04 quý năm 20X4 (Năm dương lịch đầu tiên hoạt động đủ 12 tháng) để xét

- Nếu công ty tổng hợp doanh thu của 04 quý năm 20X4 là trên 50 tỷ đồng, công ty phải chuyển sang khai thuế GTGT theo tháng cho cả năm 20X5

- Nếu công ty tổng hợp doanh thu của 04 quý năm 20X4 là từ 50 tỷ đồng trở xuống, công ty được lựa chọn tiếp tục khai thuế GTGT theo quý cho cả năm 20X5

Trích công văn hướng dẫn số 1428/CT-TTHT như sau

Trường hợp công ty là doanh nghiệp mới thành lập từ tháng 5/20X3, hoạt động sản xuất kinh doanh trong năm 20X3 không đủ 12 tháng thì doanh nghiệp căn cứ vào doanh thu của năm 20X4 (đủ 12 tháng) để xác định kỳ kê khai thuế GTGT theo quý hay tháng (ổn định)…

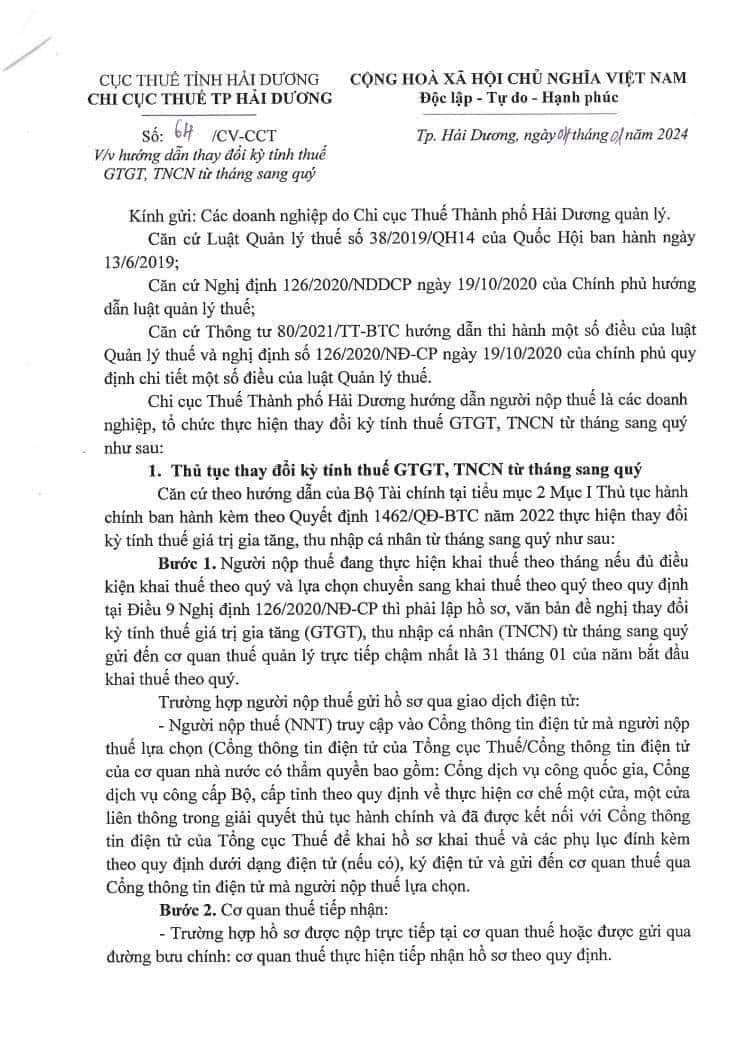

Chuyển đổi kỳ kê khai

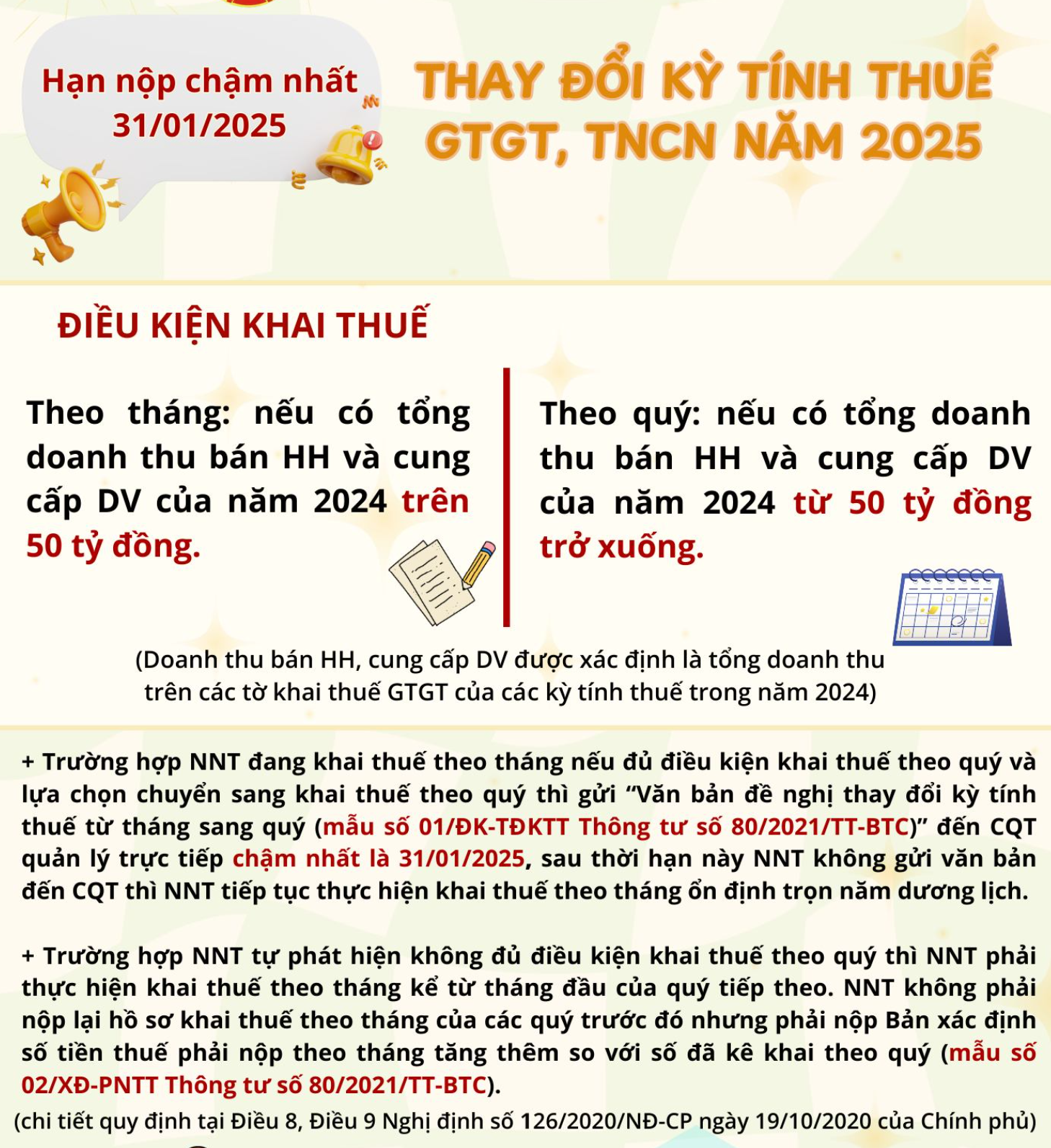

Trong quá trình hoạt động của người nộp thuế (NNT), doanh thu thay đổi theo từng năm, để đảm bảo quyền lợi và trách nhiệm về việc khai và nộp hồ sơ khai thuế, NNT cần căn cứ vào doanh thu năm trước để thực hiện chuyển đổi kỳ khai thuế đúng theo quy định. Cụ thể:

- 1. Trường hợp 1: Chuyển đổi kỳ khai thuế từ quý sang tháng: Người nộp thuế (NNT) có tổng doanh thu năm N là trên 50 tỷ đồng thì phải thực hiện khai thuế GTGT và thuế TNCN theo tháng năm N+1

- 2. Trường hợp 2: Chuyển đổi kỳ khai thuế từ tháng sang quý: NNT có tổng doanh thu năm N là dưới 50 tỷ đồng thì được khai hồ sơ khai thuế GTGT và thuế TNCN theo quý trong năm N+1.

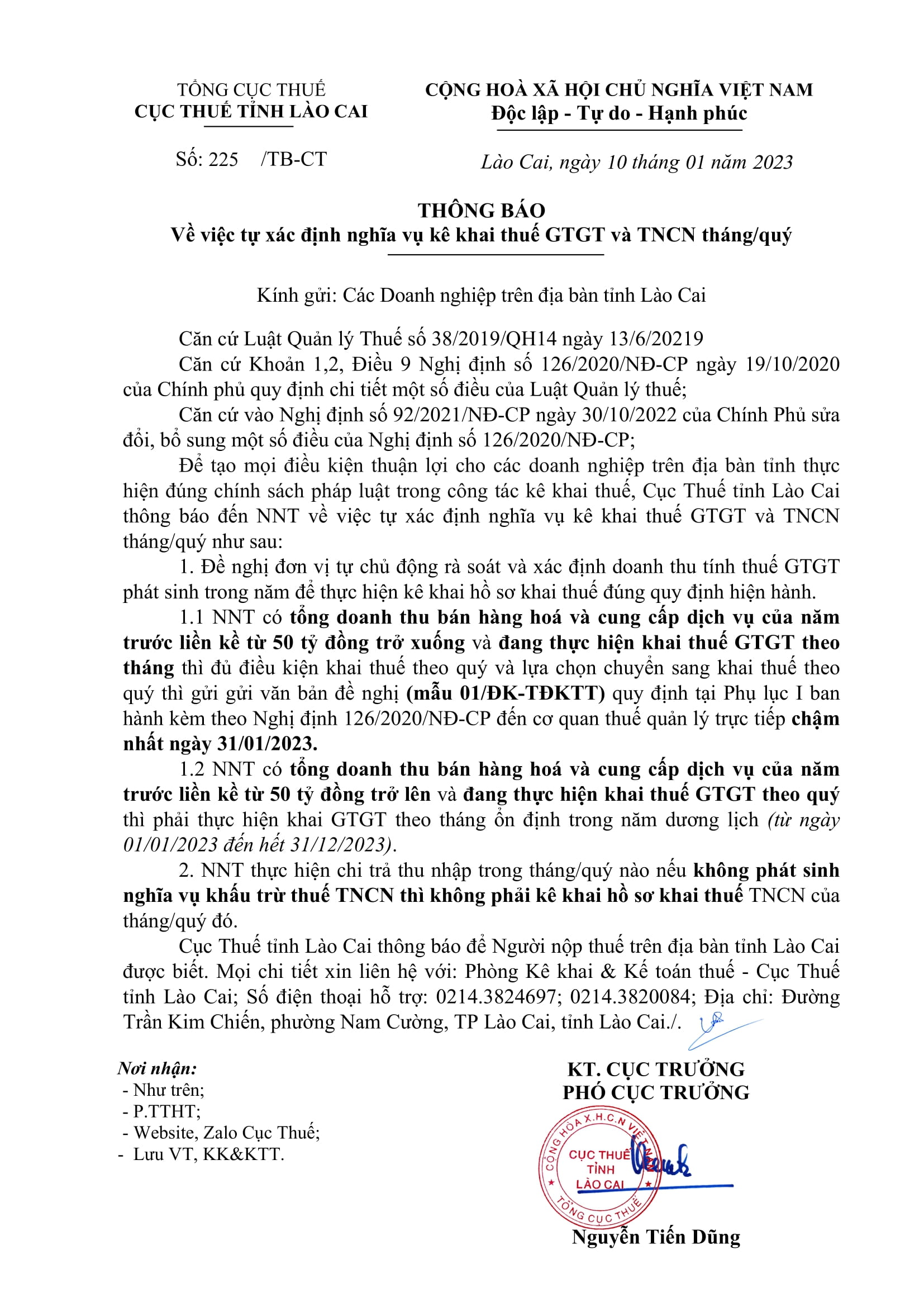

- > Trường hợp phải thay đổi kỳ kê khai thuế GTGT từ tháng sang quý thì phải gửi văn bản đề nghị quy định mẫu 01/ĐK-TĐKTT Mau+01-DK-TĐKTT tại Phụ lục I ban hành kèm theo Nghị định 126/2020/ND-CP đến cơ quan thuế quản lý trực tiếp chậm nhất là 31/01/N+1. Sau thời hạn này, NNT không gửi văn bản đề nghị đến cơ quan thuế thì tiếp tục thực hiện khai thuế theo tháng ổn định trọn năm dương lịch N+1

Ví dụ 3: Chuyển đổi kỳ kê khai

Giả sử, năm 2024, công ty Manabox lựa chọn khai thuế GTGT theo tháng và sau khi tổng hợp doanh thu của 12 tháng năm 2024 là 50 tỷ đồng, công ty xác định được lựa chọn khai thuế GTGT theo quý cho cả năm 2025.

Tuy nhiên, do năm 2024 đang kê khai theo tháng nên công ty phải thực hiện thủ tục chuyển đổi gửi văn bản đề nghị quy định mẫu 01/ĐK-TĐKTT Mau+01-DK-TĐKTT đến cơ quan thuế quản lý trực tiếp chậm nhất là 31/01/2025

Nếu sau 31/01/2025, công ty không thực hiện thủ tục trên thì phải khai thuế theo tháng ổn định trọn năm dương lịch 2025

Xem các bước nộp tại bản tin sau

https://manaboxvietnam.com/thay-doi-ky-ke-khai-thang-quy-thue-gtgt-tncn-phai-lam-thu-tuc-gi/

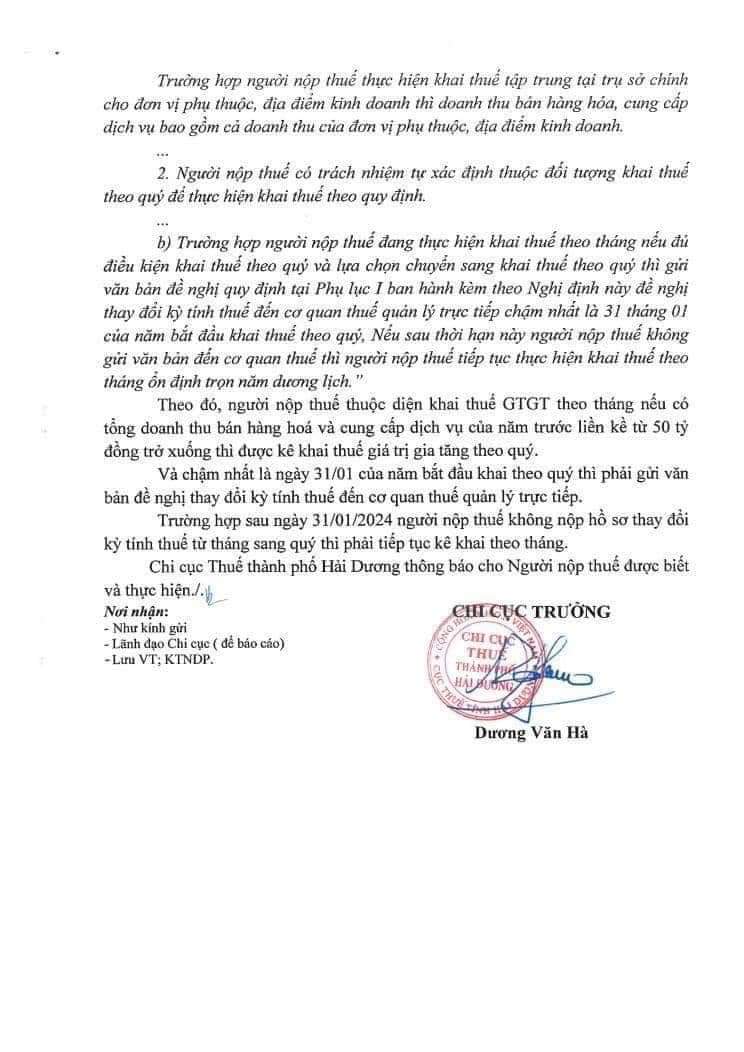

- > Trường hợp người nộp thuế tự phát hiện hoặc cơ quan thuế phát hiện không đủ điều kiện khai thuế theo quý thì:

- – Người nộp thuế phải thực hiện khai thuế theo tháng kể từ tháng đầu của quý tiếp theovà không phải nộp lại hồ sơ khai thuế theo tháng của các quý trước đó.

- – Nộp Bản xác định số tiền thuế phải nộp theo tháng tăng thêm so với số đã kê khai theo quý quy định tại Phụ lục I ban hành kèm theo Nghị định 126/2020/ND-CP và phải tính tiền chậm nộp theo quy định.

-

> Trường hợp cơ quan thuế phát hiện người nộp thuế không đủ điều kiện khai thuế theo quý thì cơ quan thuế phải xác định lại số tiền thuế phải nộp theo tháng tăng thêm so với số người nộp thuế đã kê khai và phải tính tiền chậm nộp theo quy định. Người nộp thuế phải thực hiện khai thuế theo tháng kể từ thời điểm nhận được văn bản của cơ quan thuế.

Hướng dẫn về một số trường hợp đặc biệt

Với các tổ chức không phát sinh doanh thu khai thuế GTGT

Tổng cục thuế có công văn hướng doanh nghiệp thực hiện kê khai thuế TNCN theo quý, công văn số 2393/TCT-DNNCN: Căn cứ các quy định nêu trên, trường hợp các cơ quan hành chính nhà nước, cơ quan hành chính sự nghiệp, các cơ quan đảng, đoàn thể, tổ chức chính trị – xã hội,… có phát sinh trả thu nhập từ tiền lương, tiền công nhưng không phát sinh doanh thu bán hàng hóa, dịch vụ thì thuộc đối tượng khai thuế thu nhập cá nhân theo quý

Với văn phòng đại diện của thương nhân nước ngoài không khai thuế GTGT

Khi đó, văn phòng khai thuế TNCN theo tháng – Xem công văn 5911/CTHN-TTHT: Căn cứ quy định trên, trường hợp VPĐD Công ty JCB International Thailand Company Limited tại Hà Nội là tổ chức chi trả thu nhập, không thuộc đối tượng kê khai thuế giá trị gia tăng thì đơn vị thực hiện khai thuế thu nhập cá nhân theo tháng theo quy định tại Khoản 1 Điều 8 Nghị định số 126/2020/NĐ-CP.

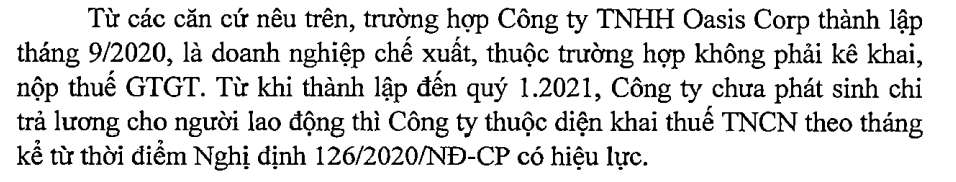

Với doanh nghiệp chế xuất không kê khai thuế GTGT

Trường hợp này, theo 1 số hướng dẫn của cơ quan thuế sẽ kê khai thuế TNCN theo tháng, công văn số 1022/CT-TTHT:

Trường hợp một số doanh nghiệp chế xuất không kê khai thuế GTGT nhưng đăng ký bổ sung thêm hoạt động quyền xuất nhập khẩu, phân phối hàng thì theo 1 số hướng dẫn của cơ quan thuế sẽ kê khai thuế GTGT riêng cho hoạt động này và được lựa chọn kỳ tính thuế theo doanh thu của hoạt động quyền xuất nhập khẩu, phân phối

Tham khảo công văn 333/CT-TTHT : https://manaboxvietnam.com/product/333_20_ky-ke-khai-thue-gtgt/

Cá nhân tự khai thuế

Thuế TNCN do cá nhân tự khai sẽ được gộp vào quyết toán chung hay riêng với doanh nghiệp? Thời gian định kỳ như thế nào? (Theo năm, theo quý hay tháng) Chênh lệch giữa thuế hàng tháng đã đóng và quyết toán thuế TNCN xử lý thế nào?

Hiện nay, trường hợp cá nhân tự kê khai với các thu nhập nhận tại nước ngoài: Khai theo quý hoặc tháng do cá nhân tự lựa chọn.

Cuối năm dương lịch, cá nhân đủ điều kiện ủy quyền quyết toán cho doanh nghiệp (theo điểm d, khoản 6, điều 8, nghị định 126/2020/NĐ-CP) thì không phải thực hiện tự quyết toán thuế cá nhân. Xử lý chênh lệch giữa thuế hàng tháng đã đóng và quyết toán

- + TH1: Nộp thiếu thì cần nộp bổ sung

- + TH2: Nộp thừa thì có thể lựa chọn thực hiện các thủ tục làm đề nghị hoàn thuế và chuyển trả lại với những cá nhân nộp thừa thuế Hoặc thực hiện bù trừ: Tiền thuế TNCN quý 1 = Số thuế đã khấu trừ của tháng 1,2,3 – Số tiền thuế được hoàn lại

Tham khảo trích dẫn Luật

Điều 9. Tiêu chí khai thuế theo quý đối với thuế giá trị gia tăng và thuế thu nhập cá nhân

Tiêu chí khai thuế theo quý

a) Khai thuế giá trị gia tăng theo quý áp dụng đối với:

a.1) Người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng được quy định tại điểm a khoản 1 Điều 8 Nghị định này nếu có tổng doanh thu bán hàng hoá và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống thì được khai thuế giá trị gia tăng theo quý. Doanh thu bán hàng hóa, cung cấp dịch vụ được xác định là tổng doanh thu trên các tờ khai thuế giá trị gia tăng của các kỳ tính thuế trong năm dương lịch.

Trường hợp người nộp thuế thực hiện khai thuế tập trung tại trụ sở chính cho đơn vị phụ thuộc, địa điểm kinh doanh thì doanh thu bán hàng hóa, cung cấp dịch vụ bao gồm cả doanh thu của đơn vị phụ thuộc, địa điểm kinh doanh.

a.2) Trường hợp người nộp thuế mới bắt đầu hoạt động, kinh doanh thì được lựa chọn khai thuế giá trị gia tăng theo quý. Sau khi sản xuất kinh doanh đủ 12 tháng thì từ năm dương lịch liền kề tiếp theo năm đã đủ 12 tháng sẽ căn cứ theo mức doanh thu của năm dương lịch trước liền kề (đủ 12 tháng) để thực hiện khai thuế giá trị gia tăng theo kỳ tính thuế tháng hoặc quý.

b) Khai thuế thu nhập cá nhân theo quý như sau:

b.1) Người nộp thuế thuộc diện khai thuế thu nhập cá nhân theo tháng được quy định tại điểm a khoản 1 Điều 8 Nghị định này nếu đủ điều kiện khai thuế giá trị gia tăng theo quý thì được lựa chọn khai thuế thu nhập cá nhân theo quý.

b.2) Việc khai thuế theo quý được xác định một lần kể từ quý đầu tiên phát sinh nghĩa vụ khai thuế và được áp dụng ổn định trong cả năm dương lịch.

Người nộp thuế có trách nhiệm tự xác định thuộc đối tượng khai thuế theo quý để thực hiện khai thuế theo quy định.

a) Người nộp thuế đáp ứng tiêu chí khai thuế theo quý được lựa chọn khai thuế theo tháng hoặc quý ổn định trọn năm dương lịch.

b) Trường hợp người nộp thuế đang thực hiện khai thuế theo tháng nếu đủ điều kiện khai thuế theo quý và lựa chọn chuyển sang khai thuế theo quý thì gửi văn bản đề nghị quy định tại Phụ lục I ban hành kèm theo Nghị định này đề nghị thay đổi kỳ tính thuế đến cơ quan thuế quản lý trực tiếp chậm nhất là 31 tháng 01 của năm bắt đầu khai thuế theo quý, Nếu sau thời hạn này người nộp thuế không gửi văn bản đến cơ quan thuế thì người nộp thuế tiếp tục thực hiện khai thuế theo tháng ổn định trọn năm dương lịch.

c) Trường hợp người nộp thuế tự phát hiện không đủ điều kiện khai thuế theo quý thì người nộp thuế phải thực hiện khai thuế theo tháng kể từ tháng đầu của quý tiếp theo. Người nộp thuế không phải nộp lại hồ sơ khai thuế theo tháng của các quý trước đó nhưng phải nộp Bản xác định số tiền thuế phải nộp theo tháng tăng thêm so với số đã kê khai theo quý quy định tại Phụ lục I ban hành kèm theo Nghị định này và phải tính tiền chậm nộp theo quy định.

d) Trường hợp cơ quan thuế phát hiện người nộp thuế không đủ điều kiện khai thuế theo quý thì cơ quan thuế phải xác định lại số tiền thuế phải nộp theo tháng tăng thêm so với số người nộp thuế đã kê khai và phải tính tiền chậm nộp theo quy định. Người nộp thuế phải thực hiện khai thuế theo tháng kể từ thời điểm nhận được văn bản của cơ quan thuế.

Tham khảo cách xác định kỳ kê khai thuế GTGT, thuế TNCN theo tháng, quý theo quy định cũ tại đây: https://gonnapass.com/xac-dinh-ky-ke-khai-tinh-thue-gtgt-theo-thang-quy/

Tham khảo video

Determination of the VAT and PIT declaration periods according to the old regulations: https://gonnapass.com/xac-dinh-ky-ke-khai-tinh-thue-gtgt-theo-thang-quy/

According to the new regulation which is effective from December 5, 2020:

Revenue from selling goods and providing services is determined as the accumulated total revenue on VAT declarations in the calendar year. The period is stable according to the calendar year.

Biên soạn: Trần Thị Thanh Thảo, Vũ Ngọc Mai – Tư vấn viên