Hộ kinh doanh, cá nhân kinh doanh cần nộp: lệ phí môn bài, thuế GTGT và thuế TNCN, bên cạnh đó, hộ kinh doanh còn phải nộp thêm các loại thuế khác như như thuế bảo vệ môi trường, thuế tài nguyên (nếu hàng hóa thuộc đối tượng chịu thuế này).

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Với thuế GTGT và thuế TNCN, có 2 phương thức nộp: nộp theo từng lần phát sinh và nộp theo mức thuế khoán của Cơ quan thuế. Phương pháp nộp thuế khoán được áp dụng hầu hết ở các hộ kinh doanh, cá nhân kinh doanh.

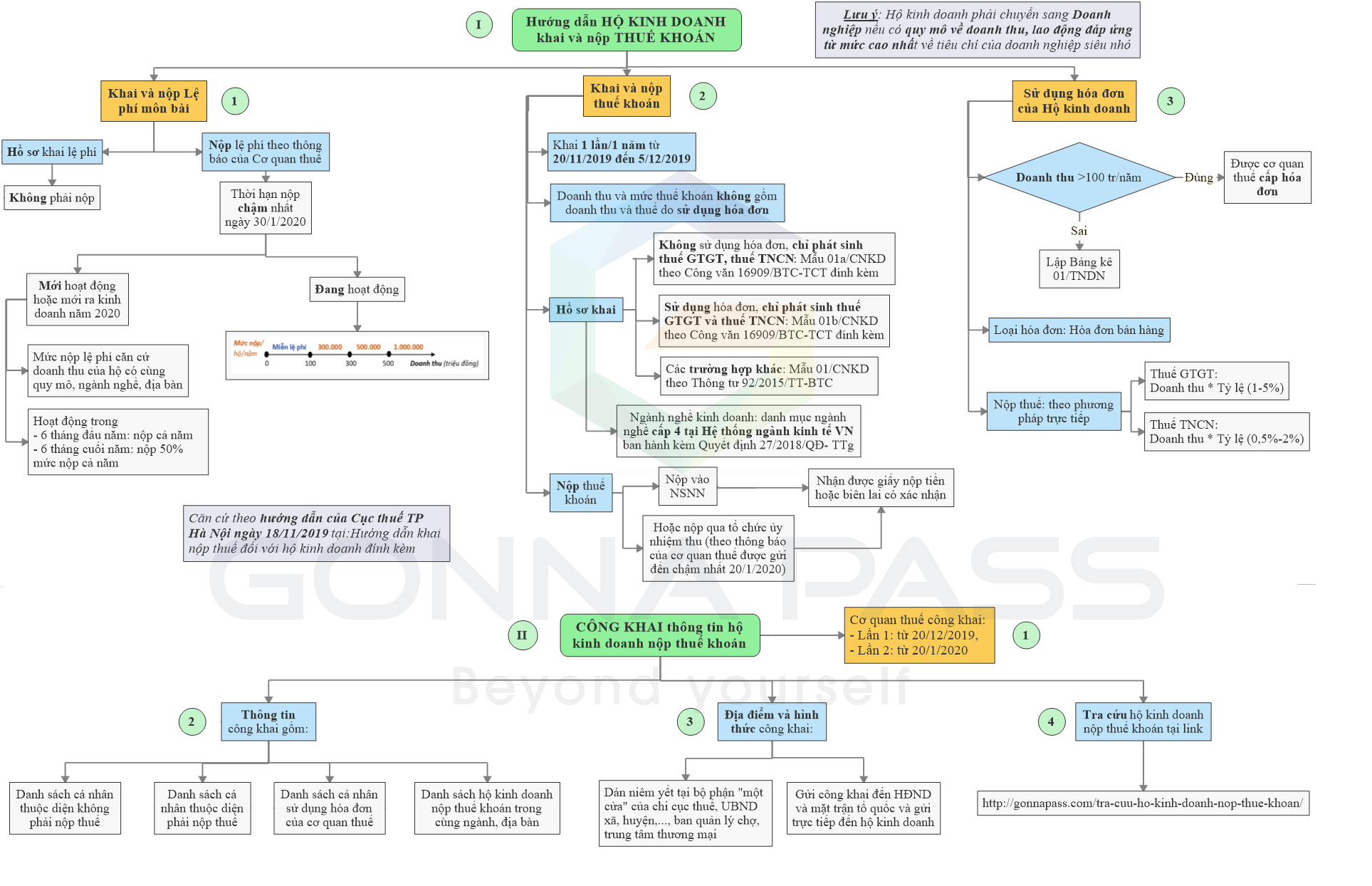

Sơ dồ Bài viết dưới đây tóm tắt các nội dung hướng dẫn của Cơ quan thuế

Ngoài ra, từ năm 2021, theo hướng dẫn tại Nghị định 126/2020/NĐ-CP và thông tư 40/2021/TT-BTC, một số trường hợp hộ kinh doanh nhận các khoản thưởng, chiết khấu… sẽ bị khấu trừ thuếtại nguồn

Cách kê khai khấu trừ thuế với khoản thưởng chiết khấu cho hộ kinh doanh

So sánh khoán thuế và kê khai thuế

Xem thêm

Diễn giải chi tiết quy định khai thuế theo phương pháp khoán mới nhất

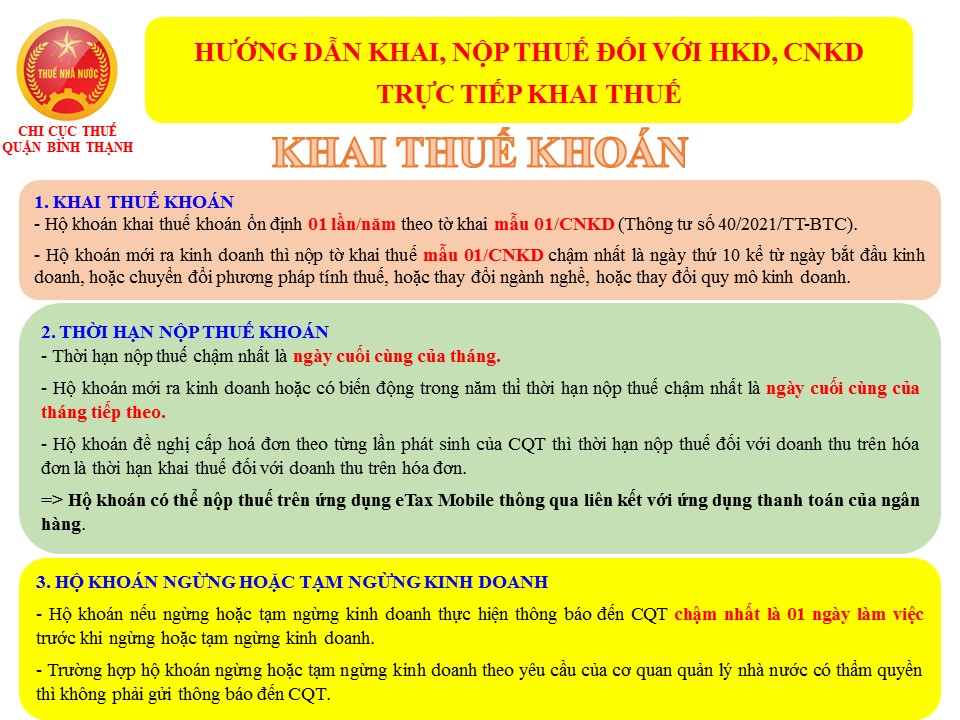

1. Khai thuế khoán

– Hộ khoán khai thuế khoán ổn định 01 lần/năm theo tờ khai mẫu 01/CNKD ban hành kèm theo Thông tư số 40/2021/TT-BTC ngày 01/06/2021 của Bộ Tài chính do CQT cung cấp từ ngày 20/11/2024 đến ngày 15/12/2024.

– Ngành nghề kinh doanh khai theo danh mục ngành nghề tại Hệ thống ngành kinh tế Việt Nam ban hành kèm theo Quyết định 27/2018/QĐ-TTG ngày 06/7/2018 của Thủ tướng Chính phủ.

– Hộ khoán có nhu cầu sử dụng hoá đơn để giao cho khách hàng thì đề nghị CQT cấp theo từng lần phát sinh. Hộ khoán có trách nhiệm lưu trữ và xuất trình cho CQT các hoá đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hoá, dịch vụ hợp pháp khi đề nghị cấp hoá đơntheo từng lần phát sinh. Riêng trường hợp hộ khoán kinh doanh tại chợ biên giới, chợ cửa khẩu, chợ trong khu kinh tế cửa khẩu trên lãnh thổ Việt Nam phải thực hiện việc lưu trữ hoá đơn, chứng từ, hợp đồng, hồ sơ chứng minh hàng hoá hợp pháp và xuất trình khi cơ quan quản lý nhà nước có thẩm quyền yêu cầu.

– Đối với hộ khoán nếu có sử dụng hóa đơn do CQT cấp theo từng lần phát sinh thì doanh thu và mức thuế khoán được xác định từ đầu năm không bao gồm doanh thu và thuế do sử dụng hóa đơn.

– Hộ khoán có thể thực hiện khai thuế theo hình thức điện tử tại địa chỉ websitethuedientu.gdt.gov.vn phân hệ “CÁ NHÂN”, hoặc trên Cổng dịch vụ công quốc gia.

2. Nộp hồ sơ khai thuế

– Hộ khoán nộp Tờ khai thuế ổn định đầu năm theo mẫu số 01/CNKD đến Tổ công tác tiếp nhận tờ khai thuế đặt tại UBND xã, phường, thị trấn chậm nhất là ngày 15/12/2024.

– Riêng trường hợp hộ khoán mới ra kinh doanh (bao gồm cả hộ đã giải thể hoặc tạm ngừng kinh doanh sau đó ra kinh doanh trở lại, hộ kê khai chuyển đổi sang phương pháp khoán), hộ có biến động trong năm (hộ khoán chuyển đổi sang phương pháp kê khai, hộ khoán thay đổi ngành nghề, hộ khoán thay đổi quy mô kinh doanh trong năm) thì nộp tờ khai thuế theo mẫu số 01/CNKD đến đội thuế LXP hoặc bộ phận một cửa chậm nhất là ngày thứ 10 kể từ ngày bắt đầu kinh doanh, hoặc chuyển đổi phương pháp tính thuế, hoặc thay đổi ngành nghề, hoặc thay đổi quy mô kinh doanh.

– Hộ khoán đề nghị cấp hóa đơn theo từng lần phát sinh thì hồ sơ khai thuế bao gồm:

+ Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh theo mẫu số 01/CNKD banhành kèm theo Thông tư 40/2021/TT-BTC;

+ Bản sao hợp đồng kinh tế cung cấp hàng hóa, dịch vụ cùng ngành nghề với hoạt động kinh doanh của hộ khoán;

+ Bản sao biên bản nghiệm thu, thanh lý hợp đồng;

+ Bản sao tài liệu chứng minh nguồn gốc xuất xứ của hàng hóa, dịch vụ như: Bảng kêthu mua hàng nông sản nếu là hàng hóa nông sản trong nước; Bảng kê hàng hóa mua bán, trao đổi của cư dân biên giới nếu là hàng cư dân biên giới nhập khẩu; Hóa đơn của người bán hàng giao cho nếu là hàng hóa nhập khẩu mua của tổ chức, cá nhân kinh doanh trong nước; tài liệu liên quan để chứng minh nếu là hàng hóa do cá nhân tự sản xuất, cung cấp;…

CQT có quyền yêu cầu xuất trình bản chính để đối chiếu, xác nhận tính chính xác củabản sao so với bản chính.

3. Hướng dẫn nộp thuế khoán

– Hộ khoán nộp tiền thuế vào NSNN hoặc nộp thuế qua tổ chức ủy nhiệm thu (nếu có)theo Thông báo nộp tiền của CQT.

– Thông báo nộp tiền của CQT được gửi đến hộ khoán chậm nhất là ngày 20/01/2025 đối với hộ ổn định từ đầu năm, hoặc ngày 20 hàng tháng đối với hộ khoán mới ra kinh doanh trong năm và hộ có biến động trong năm. Trường hợp hộ ổn định đầu năm sẽ được CQT gửi Thông báo nộp tiền kèm theo Bảng công khai danh sách hộ khoán trong cùng địa bàn/ngành hàng. Trường hợp CQT đã thực hiện công khai trên Cổng thông tin điện tử của CQT thì không gửi Bảng công khai danh sách hộ khoán trong cùng địa bàn/ngành hàng, hộ khoán truy cập vào Cổng thông tin của CQT để tra cứu, đối chiếu, có ý kiến đối với Bảng công khai nêu trên.

– Thời hạn nộp thuế chậm nhất là ngày cuối cùng của tháng. Trường hợp hộ khoán mới ra kinh doanh hoặc có thay đổi hoạt động thì thời hạn nộp thuế tháng mới ra kinh doanh hoặc có thay đổi hoạt động kinh doanh chậm nhất là ngày cuối cùng của tháng tiếp theo.

– Trường hợp hộ khoán đề nghị cấp hoá đơn theo từng lần phát sinh của CQT thì thời hạn nộp thuế đối với doanh thu trên hóa đơn là thời hạn khai thuế đối với doanh thu trên hóa đơn.

– Sau khi nộp tiền thuế vào NSNN, hộ khoán được nhận chứng từ nộp thuế là Giấy nộp tiền có xác nhận của Ngân hàng thương mại (đối với trường hợp nộp điện tử) hoặc Giấy nộp tiền có xác nhận của Kho bạc Nhà nước (đối với trường hợp nộp trực tiếp tại Kho bạc) hoặc biên lai thu thuế, phí, lệ phí của tổ chức ủy nhiệm thu thuế (đối với địa bàn thực hiện ủy nhiệm thu thuế) hoặc biên lai thu thuế, phí, lệ phí của CQT (đối với hộ khoán tại địa bàn không có điểm thu, chưa thực hiện ủy nhiệm thu thuế và thuộc địa bàn khó khăn, đặc biệt khó khăn theo quy định về đơn vị hành chính cấp xã thuộc vùng khó khăn) để làm căn cứ xác định hộ khoán đã hoàn thành nghĩa vụ nộp thuế.

– Hộ khoán có thể nộp thuế bằng phương thức điện tử thông qua: Cổng Thông tin điện tử của Tổng cục Thuế, Cổng Dịch vụ công quốc gia, ứng dụng Etax Mobile; kênh giao dịch điện tử của ngân hàng hoặc tổ chức cung ứng dịch vụ thanh toán trung gian.

4. Công khai thông tin hộ khoán

– CQT công khai thông tin hộ khoán lần 01 từ ngày 20/12/2024 đến ngày 31/12/2024; lần 02 chậm nhất là ngày 30/01/2025 đến hết năm. Thông tin công khai gồm: Danh sách hộ khoán thuộc diện không phải nộp thuế; Danh sách hộ khoán thuộc diện phải nộp thuế.

– Địa điểm và hình thức công khai thông tin

+ Niêm yết tài liệu công khai tại Bộ phận một cửa của CCT/CCTKV; UBND quận, huyện; tại cửa, cổng hoặc địa điểm thuận lợi cho việc tiếp cận thông tin, địa điểm thích hợp của trụ sở UBND xã, phường, thị trấn; trụ sở Đội thuế; Ban quản lý chợ.

+ Gửi tài liệu công khai đến Hội đồng nhân dân và Mặt trận tổ quốc quận, huyện, xã, phường, thị trấn.

+ Đăng công khai thông tin hộ khoán theo từng địa bàn trên Trang Thông tin điện tử của ngành thuế.

+ Đăng công khai thông tin hộ khoán theo từng địa bàn trên chức năng Bản đồ số hộ kinh doanh trên ứng dụng eTax Mobile và trên Trang Thông tin điện tử của ngành thuế.

+ Hộ kinh doanh, người dân, doanh nghiệp, các cơ quan quản lý nhà nước và các tổ chức khác có thể tra cứu thông tin công khai về hộ kinh doanh nộp thuế theo phương pháp khoán trên ứng dụng eTax Mobile hoặc truy cập theo địa chỉ: http://gdt.gov.vn để tra cứu thông tin công khai.

5. Tiếp nhận ý kiến phản hồi

Hộ khoán nếu phát sinh vướng mắc và có ý kiến phản hồi về doanh thu và mức thuế khoán thì liên hệ với CQT để được giải đáp theo các cách sau:

– Liên hệ trực tiếp với Đội thuế LXP.

– Liên hệ trực tiếp với Bộ phận “Một cửa” của CCT.

– Gọi điện thoại đến Bộ phận hỗ trợ NNT của CCT được niêm yiết công khai tại Bộphận “Một cửa” của CCT.

– Gửi văn bản đến CQT các cấp.

– Gửi ý kiến theo hòm thư điện tử của CCT được niêm yiết công khai tại Bộ phận “Mộtcửa” của CCT.

– Gửi ý kiến phản hồi thông tin đến cơ quan thuế tại chức năng Phản hồi về hộ kinh doanh trên ứng dụng eTax Mobile.

CQT có trách nhiệm tiếp nhận và xử lý ý kiến phản hồi theo quy định.

6. Hộ khoán ngừng hoặc tạm ngừng kinh doanh

– Hộ khoán nếu ngừng hoặc tạm ngừng kinh doanh thực hiện thông báo đến CQT chậm nhất là 01 ngày làm việc trước khi ngừng hoặc tạm ngừng kinh doanh. Trường hợp hộ khoán thuộc diện đăng ký kinh doanh thì thực hiện theo quy định của Luật doanh nghiệp và các văn bản hướng dẫn thi hành. Trường hợp hộ khoán ngừng hoặc tạm ngừng kinh doanh theo yêu cầu của cơ quan quản lý nhà nước có thẩm quyền thì không phải gửi thông báo đến CQT.

– CQT căn cứ thời gian ngừng hoặc tạm ngừng kinh doanh theo Thông báo của NNT hoặc cơ quan nhà nước có thẩm quyền để điều chỉnh số thuế khoán phải nộp theo quy định.

Căn cứ pháp lý

– Công văn 5671/TCT-TNCN của Tổng cục thuế ngày 8 tháng 12 năm 2016:

Căn cứ quy định nêu trên thì cơ quan thuế không cấp hóa đơn cho những đối tượng sau:

- – Hộ và cá nhân không kinh doanh bán hàng hóa, dịch vụ thuộc đối tượng không chịu thuế giá trị gia tăng;

- – Hộ và cá nhân có kinh doanh thuộc trường hợp không phải kê khai thuế GTGT.

Do đó, kể từ ngày 19/06/2013 (Luật số 31/2013/QH13 có hiệu lực), Tổng cục thuế đã hướng dẫn các Cục thuế không cấp hóa đơn cho cá nhân kinh doanh có doanh thu từ 100 triệu/năm trở xuống. Đồng thời Tổng cục Thuế đã có công văn số 5156/TCT-KTNB 07 tháng 11 năm 2016 về việc ngăn chặn và đẩy lùi tình trạng sử dụng bán, cấp hóa đơn lẻ để hợp thức hóa chứng từ mua vào, bán ra gây thất thu NSNN, đề nghị Cục thuế tỉnh Trà Vinh nghiên cứu thực hiện.

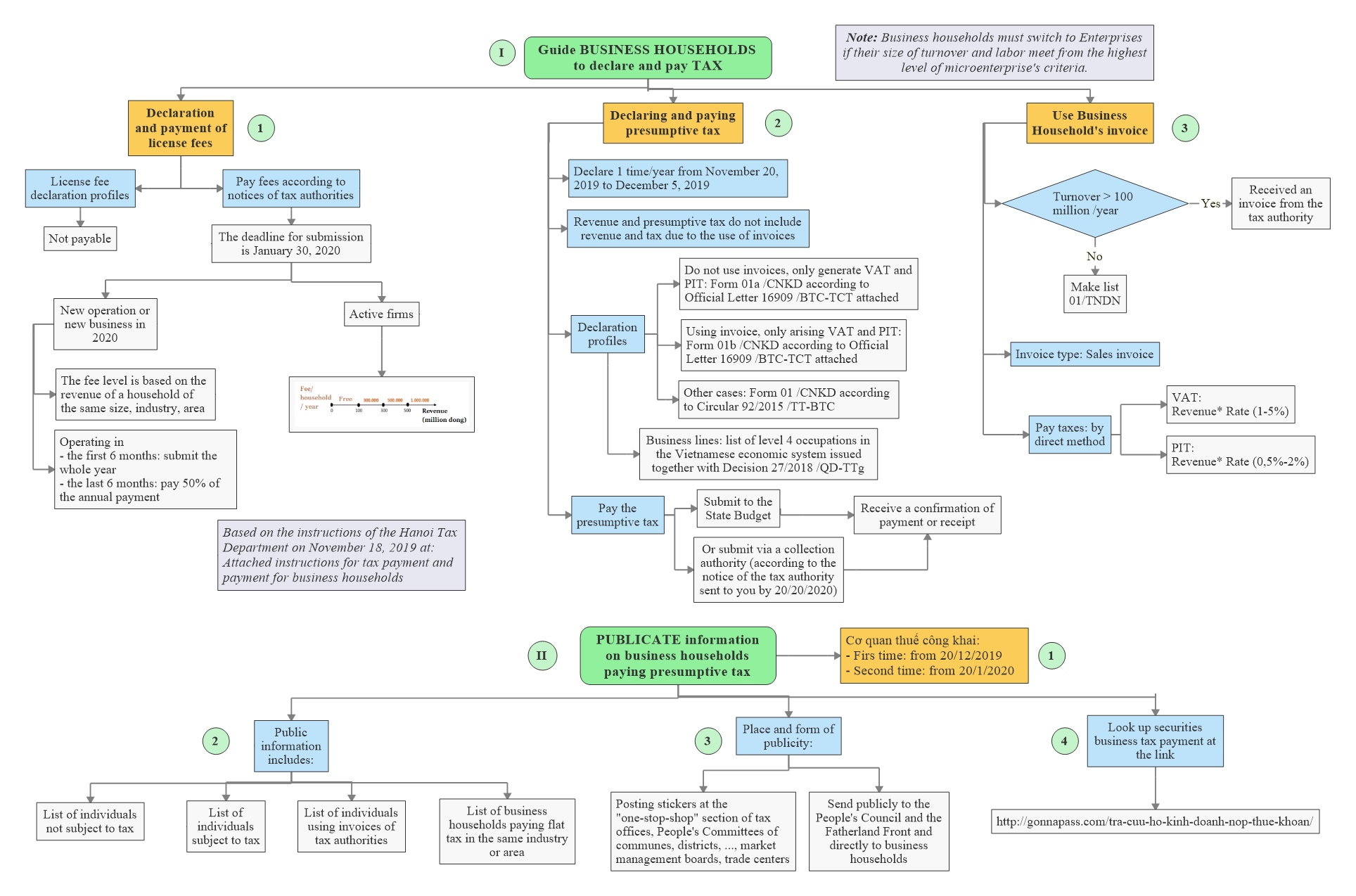

Business households and individuals that need to pay: license fees, VAT and PIT, in addition, business households must pay additional taxes such as environmental protection tax, natural resource tax (if goods subject to this tax).

With VAT and PIT, there are 2 methods of payment: payment for each time of arising and payment of amount presumptive tax of the tax office. The method of presumptive tax payment is applied to most business households and individuals. The following article summarizes the guidance of the tax authorities about declare and pay this tax.

Legal grounds:

– Guidance on tax payment for business households;

– Official Letter 16909 / BTC-TCT of the Ministry of Finance dated November 16, 2015;

– Official Letter 5671 / TCT-TNCN of December 8, 2016

Thông tin webinar về Hộ Kinh Doanh

https://manaboxvietnam.com/webinar-ke-toan-thue-cua-ho-kinh-doanh/

Biên soạn: Nguyễn Thị Thảo Linh – Tư vấn viên