Tại hội thảo, chúng tôi nhận được nhiều câu hỏi về việc giao dịch thuê tài chính có phải là quan hệ Giao dịch Liên kết không?

1. Giao dịch đi thuê tài chính có thể hình thành bên liên kết

Trường hợp thuê tài chính vẫn được coi là hoạt động vay vốn trung và dài hạn và chịu ảnh hưởng quy định tại khoản 2, điều 5, NĐ 132/2020/NĐ-CP. Trường hợp giá trị khoản thuê tài chính này ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay thì được xác định là bên có quan hệ liên kết.

2. Giao dịch đi thuê tài chính có thể là giao dịch liên kết:

Theo Nghị định 132/2020/NĐ-CP – Điều 1. Phạm vi điều chỉnh

Các giao dịch liên kết thuộc phạm vi điều chỉnh của Nghị định này là các giao dịch mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng hàng hóa, cung cấp dịch vụ; vay, cho vay, dịch vụ tài chính, đảm bảo tài chính và các công cụ tài chính khác; mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng tài sản hữu hình, tài sản vô hình và thỏa thuận mua, bán, sử dụng chung nguồn lực như tài sản, vốn, lao động, chia sẻ chi phí giữa các bên có quan hệ liên kết, trừ các giao dịch kinh doanh đối với hàng hóa, dịch vụ thuộc phạm vi điều chỉnh giá của Nhà nước thực hiện theo quy định của pháp luật về giá.

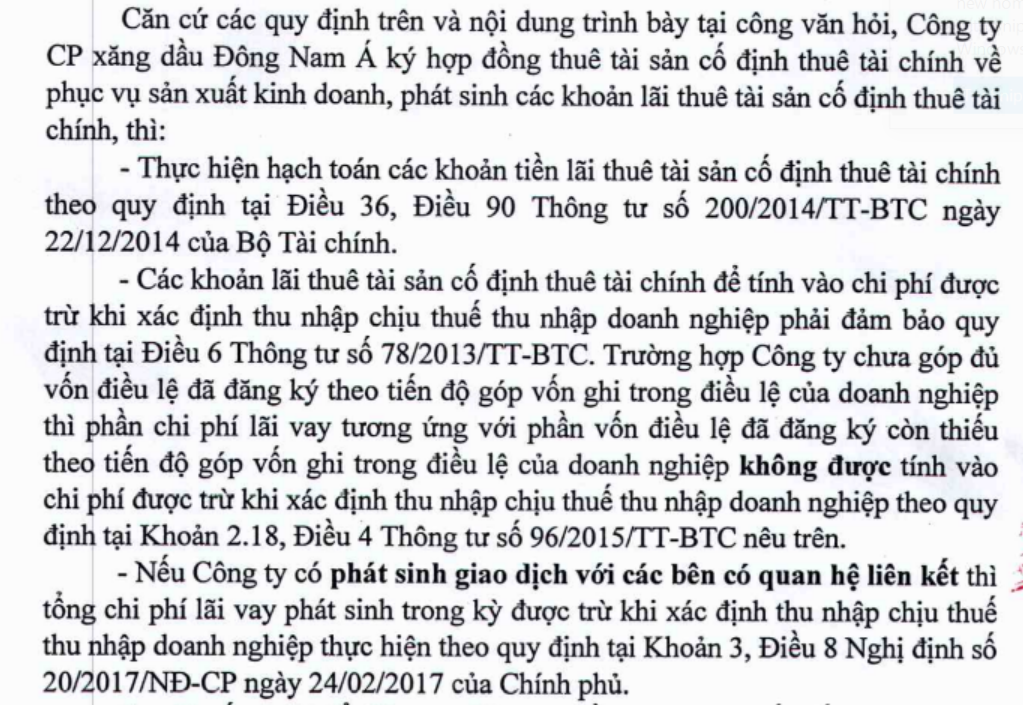

3. Lãi phải trả từ hoạt động thuê tài chính cũng được xác định là chi phí lãi vay :

Theo hướng dẫn tại công văn 2422/CT-TTHT

Tham khảo thêm tại:

Cơ sở pháp lý: Nghị định 132/2020/NĐ-CP

Điều 2. Đối tượng áp dụng

1. Tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ (sau đây gọi chung là người nộp thuế) là đối tượng nộp thuế thu nhập doanh nghiệp có phát sinh giao dịch với các bên có quan hệ liên kết theo quy định tại điều 5 Nghị định này…

d) Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay

Theo nghị định 132/2020/NĐ-CP, điều 16, khoản 3:

“Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế.”

Tham khảo các bài viết khác có liên quan:

Biên soạn: Trần Thị Hương Lan – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapass.com/