Việt Nam đang là nước đang được rất nhiều nhà đầu tư nhắm đến để thực hiện đầu tư, việc thực hiện chuyển nhượng vốn góp cũng là một hình thức, và khi giao dịch chuyển nhượng vốn phát sinh thu nhập, thì khoản thu nhập này thuộc đối tượng chịu thuế thu nhập doanh nghiệp, đa phần số tiền giao dịch phát sinh là bằng ngoại tệ, theo quy định các thành phần giá phải xác định bằng đồng Việt Nam, vậy thì Tỷ giá tính thu nhập chuyển nhượng vốn là gì?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Thuế thu nhập doanh nghiệp của thu nhập chuyển nhượng vốn = Thu nhập tính thuế x thuế suất 20%

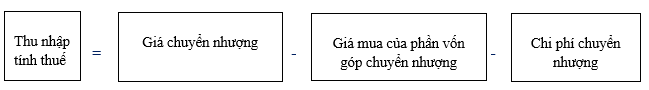

Trong đó:

Xác định tỷ giá quy đổi các thành phần giá được chia ra 02 trường hợp thường gặp như sau:

- + Trường hợp doanh nghiệp hạch toán kế toán bằng đồng Việt Nam có chuyển nhượng vốn góp bằng ngoại tệ thì giá chuyển nhượng phải được xác định bằng đồng Việt Nam theo tỷ giá mua vào của Ngân hàng thương mại nơi doanh nghiệp mở tài khoản tại thời điểm chuyển nhượng.

- + Trường hợp tổ chức nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam mà tổ chức này không hoạt động theo Luật Đầu tư, Luật Doanh nghiệp (gọi chung là nhà thầu nước ngoài) có hoạt động chuyển nhượng vốn thì bên tham gia là doanh nghiệp thành lập theo pháp luật Việt Nam chịu trách nhiệm kê khai, nộp thay số thuế TNDN phải nộp phát sinh từ hoạt động chuyển nhượng này.

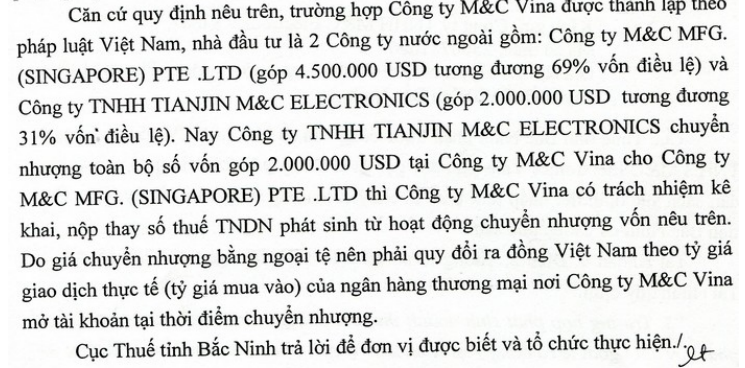

Tỷ giá quy đổi các thành phần giá trong trường hợp này chưa được nhắc đến trong luật, tuy nhiên tham khảo công văn số 53152/CT-TTHT ngày 31/7/2018 của Tổng cục thuế Hà Nội và công văn số 2231/CT-KT1 ngày 9/12/2015 của Cục thuế Bắc Ninh:

- Tham khảo công văn số 2231/CT-KT1 ngày 9/12/2015

Công văn số 53152/CT-TTHT thì tỷ giá quy đổi được xác định theo quy định tại Khoản 4, điều 2, Thông tư 26/2015/TT-BTC:

Công văn số 53152/CT-TTHT thì tỷ giá quy đổi được xác định theo quy định tại Khoản 4, điều 2, Thông tư 26/2015/TT-BTC:

“3. Trường hợp phát sinh doanh thu, chi phí, giá tính thuế bằng ngoại tệ thì phải quy đổi ngoại tệ ra đồng Việt Nam theo tỷ giá giao dịch thực tế theo hướng dẫn của Bộ Tài chính tại Thông tư số 200/2014/TT-BTC ngày 22 tháng 12 năm 2014 hướng dẫn về chế độ kế toán doanh nghiệp như sau:

– Tỷ giá giao dịch thực tế để hạch toán doanh thu là tỷ giá mua vào của Ngân hàng thương mại nơi người nộp thuế mở tài khoản.

– Tỷ giá giao dịch thực tế để hạch toán chi phí là tỷ giá bán ra của Ngân hàng thương mại nơi người nộp thuế mở tài khoản tại thời điểm phát sinh giao dịch thanh toán ngoại tệ.

– Các trường hợp cụ thể khác thực hiện theo hướng dẫn của Bộ Tài chính tại Thông tư số 200/2014/TT-BTC ngày 22 tháng 12 năm 2014.”

According to the current law, individuals earning income in Vietnam, regardless of whether this income is paid in or outside Vietnam, are subject to personal income tax. In fact, the determination of whether an income arising in Vietnam has many different points of view, leading to the fact that during the process of tax inspection and inspection, some tax authorities determine the 1st date for PIT income in a different way with the determination of taxpayers. This different range can be both spatial differences (Place of income generation) and time (Time of generating income).

For the time of generating income from Vietnam, there are two common views that are common to income calculation

- From the first day of arrival in Vietnam (Determined by passport)

- Or from the first day to Vietnam under the contract / appointment letter

On December 17, 2018, the General Department of Taxation issued an official letter guiding the number 5151 / TCT-DNNCN. Accordingly, the date of income calculation is defined as the first day of arrival in Vietnam under the contract / appointment paper. Previously, according to Official Letter No. 66662 / CT-TTHT dated October 2, 2018, Hanoi Tax Department also had a similar opinion, meaning that personal income tax was calculated only from the time when individuals had income from the public. work in Vietnam.

- Legal basis

- Instructions

o Dispatch 5151 / TCT-DNNCN

o Dispatch 66662 / CT-TTHT

Biên soạn: Trần Thanh Thảo – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040