Tại hội thảo, chúng tôi nhận được nhiều câu hỏi về việc giao dịch vay ngân hàng thương mại có phải là quan hệ Giao dịch Liên kết không?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Điều kiện của khoản vay ngân hàng là giao dịch liên kết

Tại Nghị định 20/2025/NĐ-CP quy định mối quan hệ liên kết sẽ được thiết lập khi một doanh nghiệp vay hoặc được bảo lãnh từ một doanh nghiệp khác vượt ngưỡng 25% vốn chủ sở hữu và trên 50% tổng dư nợ trung-dài hạn, trừ khi bên cho vay là tổ chức tín dụng độc lập. Ví dụ

- Điều kiện thứ 1: Doanh nghiệp A có vốn góp chủ sở hữu là 100 tỷ đồng, thì nếu tổng dư nợ với bên cho vay (doanh nghiệp B) từ 25 tỷ đồng trở lên, thì có thể bị coi là có quan hệ liên kết.

- Điều kiện thứ 2: Nếu doanh nghiệp A có tổng dư nợ trung và dài hạn là 80 tỷ đồng, mà khoản vay từ doanh nghiệp B chiếm trên 40 tỷ đồng (tức trên 50%), thì sẽ bị coi là có quan hệ liên kết

- Ngoại lệ – 02 trường hợp không bị coi là có quan hệ liên kết

-

Nếu bên cho vay/bảo lãnh là tổ chức tín dụng và không tham gia điều hành, kiểm soát, góp vốn, đầu tư vào doanh nghiệp đi vay. Ví dụ: Nếu Ngân hàng B trên đây không góp vốn, không kiểm soát A thì vẫn không bị coi là quan hệ liên kết.

-

Nếu cả bên cho vay và bên đi vay đều không cùng chịu sự kiểm soát, điều hành, góp vốn từ một bên thứ ba. Ví dụ: Công ty A vay tiền từ Công ty B (là tổ chức tín dụng), nhưng cả A và B không cùng chịu sự điều hành từ một công ty mẹ hoặc nhà đầu tư lớn thì cũng không bị coi là liên kết.

-

- Ngoại lệ – 02 trường hợp không bị coi là có quan hệ liên kết

- Điều kiện thứ 2: Nếu doanh nghiệp A có tổng dư nợ trung và dài hạn là 80 tỷ đồng, mà khoản vay từ doanh nghiệp B chiếm trên 40 tỷ đồng (tức trên 50%), thì sẽ bị coi là có quan hệ liên kết

Đoạn chuyển tiếp Tại nghị định 20/2025/NĐ-CP có đoạn

Trường hợp, tại kỳ tính thuế thu nhập doanh nghiệp năm 2020, năm 2021, năm 2022 và năm 2023, doanh nghiệp đi vay chỉ có quan hệ liên kết với tổ chức kinh tế hoạt động theo quy định của Luật Các tổ chức tín dụng quy định tại điểm d khoản 2 Điều 5 Nghị định số 132/2020/NĐ-CP và doanh nghiệp đi vay với bên cho vay hoặc bảo lãnh thuộc trường hợp quy định tại điếm d.1 và điêm d.2 khoản 2 Điều 5 Nghị định số 132/2020/NĐ-CP được sửa đổi, bổ sung tại Điều 1 Nghị định này, có giao dịch liên kết thuộc phạm vi điều chỉnh tại khoản 2 Điều 1 Nghị định số 132/2020/NĐ-CP và có chi phí lãi vay không được trừ theo quy định tại điểm a khoản 3 Điều 16 Nghị định số 132/2020/NĐ-CP thì kể từ kỳ tính thuế năm 2024 thực hiện như sau:

1. Trường hợp doanh nghiệp không có quan hệ liên kết và không phát sinh giao dịch liên kết theo quy định tại Nghị định số 132/2020/NĐ-CP và Nghị định này thì phần chi phí lãi vay không được trừ và chưa được chuyển sang các kỳ tính thuế tiếp theo tính đến cuối kỳ tính thuế năm 2023 được phân bồ đều chuyến sang các kỳ tính thuế tiếp theo cho thời gian còn lại theo quy định về thời gian được chuyển chi phí lãi vay tại điểm b khoản 3 Điều 16 Nghị định số 132/2020/NĐ-CP.

Ví dụ minh họa có số liệu cụ thể: Công ty Manabox trong năm 2020, 2021, 2022, và 2023 có phát sinh khoản vay từ một tổ chức tín dụng và bị giới hạn khấu trừ chi phí lãi vay theo quy định tại điểm a khoản 3 Điều 16 Nghị định 132/2020/NĐ-CP. Giả sử tại các kỳ trước, tổng chi phí lãi vay không được trừ đến hết năm 2023: 18 tỷ đồng chưa được bù trừ với số liệu cụ thể từng năm

| Năm | 2020 | 2021 | 2022 | 2023 | 2024 |

| Lãi vay không được trừ | 5 | 4 | 6 | 3 | ? |

Như vậy, theo quy định mới từ kỳ tính thuế năm 2024: Nếu Công ty A không còn quan hệ liên kết và không phát sinh giao dịch liên kết theo Nghị định 132/2020/NĐ-CP, thì khoản 18 tỷ đồng này sẽ được phân bổ đều sang các kỳ tính thuế tiếp theo, theo thời gian được quy định tại điểm b khoản 3 Điều 16 của Nghị định 132/2020/NĐ-CP. Giả sử thời gian cho phép chuyển chi phí lãi vay tối đa là 5 năm, thì từ năm 2024, công ty có thể phân bổ: 18 tỷ đồng / 5 năm = 3,6 tỷ đồng/năm. Do đó, công ty A được trừ 3,6 tỷ đồng chi phí lãi vay mỗi năm vào thu nhập chịu thuế từ năm 2024 đến năm 2028.

Quy định trước đó tại Nghị định 132/2020/NĐ-CP

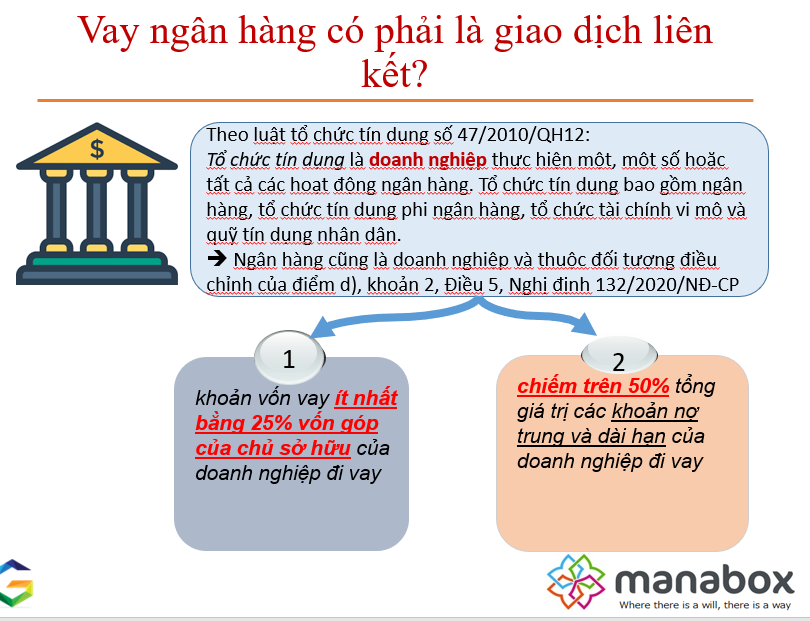

Trước đó, tại Nghị định 132/2020/NĐ-CP quy định Ngân hàng cũng là doanh nghiệp và thuộc đối tượng điều chỉnh của điểm d), khoản 2, Điều 5, Nghị định 132/2020/NĐ-CP nên hoạt động vay của ngân hàng là giao dịch liên kết nếu đáp ứng 02 điều kiện là

- + Vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay

- + Vốn vay chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay

Cơ sở pháp lý: Nghị định 132/2020/NĐ-CP

d) Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay

Theo luật tổ chức tín dụng số 47/2010/QH12:

Tổ chức tín dụng là doanh nghiệp thực hiện một, một số hoặc tất cả các hoạt động ngân hàng. Tổ chức tín dụng bao gồm ngân hàng, tổ chức tín dụng phi ngân hàng, tổ chức tài chính vi mô và quỹ tín dụng nhân dân.

Một số lưu ý

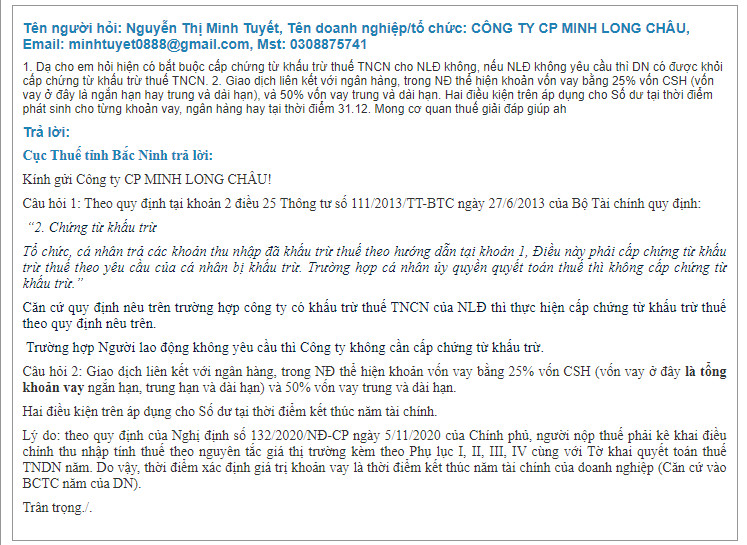

Thông tin về Vốn chủ sở hữu và tổng giá trị các khoản nợ trung và dài hạn tại thời điểm nào được sử dụng để xác định mối quan hệ liên kết?

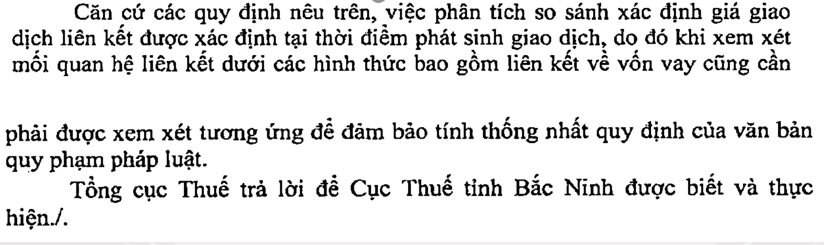

Tham khảo CV5224/TCT-TTKT trả lời cho cục thuế Bắc Ninh, theo đó, được tính theo Số dư tại thời điểm phát sinh khoản vay

Xem thêm câu trả lời của cục thuế tỉnh Bắc Ninh

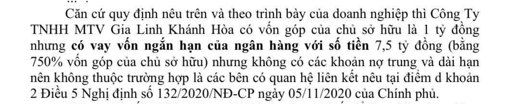

Xác định nợ trung và dài hạn? Trường hợp không phát sinh nợ trung và dài hạn?

(Cập nhật) Ngày 25/3/2022, Tổng Cục thuế có công văn số 915/TCT-TTKT nêu rõ, nếu không có nợ trung và dài hạn (trường hợp thường gặp) thì không áp dụng quy định tại trường hợp này để xét đến bên liên kết. Trước đó, cục thuế tỉnh Khánh Hòa đã có công văn giải thích tương tự

Cần lưu ý có sự thay đổi so với quy định trước đây tại Nghị định 20/2017/NĐ-CP và thông tư 66/2010/TT-BTC khi xem xét mối quan hệ liên kết, vì trước đây khoản vay chỉ cần xét so sánh với vốn góp của chủ sở hữu của doanh nghiệp đi vay.

Ảnh hưởng đến điều kiện để chi phí lãi vay được trừ

Khi xác định là doanh nghiệp có giao dịch liên kết thì chi phí lãi vay KHÔNG được trừ khi xác định thu nhập chịu thuế TNDN ngoài các quy định tại Điều 4, thông tư 96/2015/TT-BTC cho chi phí lãi vay như:

- 1, Không thực tế phát sinh, phục vụ hoạt động sản xuất kinh doanh.

- 2, Không có đủ chứng từ hợp lệ theo quy định.

- 3, Chi phí lãi vay tương ứng với phần vốn điều lệ (đối với doanh nghiệp tư nhân là vốn đầu tư) đã đăng ký còn thiếu theo tiến độ góp vốn ghi trong điều lệ của doanh nghiệp.

- 4, Phần chi phí trả lãi tiền vay vốn sản xuất kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế (ví dụ như Tổng giám đốc, giám đốc, thành viên Hội đồng thành viên trong trường hợp này) vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay.

Theo nghị định 132/2020/NĐ-CP, điều 16, khoản 3:

“Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế.”

Chi phí lãi vay giao dịch liên kết – Interest expense from related parties

Tham khảo các bài viết khác có liên quan

Chi phí lãi vay giao dịch liên kết – Interest expense from related parties

Biên soạn: Trần Thị Thanh Thảo – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.