Hướng dẫn tự hoàn thuế TNCN và quyết toán với cá nhân phải tự quyết toán thuế cuối năm. Download công văn hướng dẫn quyết toán thuế TNCN

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan |

Những ai phải tự quyết toán thuế TNCN?

Những người đáp ứng hết đồng thời các điều kiện dưới đây thì phải tự quyết toán thuế TNCN

- > Cá nhân cư trú có thu nhập từ tiền lương, tiền công từ hai nơi trở lên

- > Không đáp ứng điều kiện được ủy quyền quỵết toán thuế TNCN

- > Có số thuế phải nộp thêm hoặc số thuế nộp thừa đề nghị hoàn hoặc bù trừ vào kỳ khai thuế tiếp theo

Lưu ý, người lao động không có mã số thuế TNCN thì không được quyết toán thuế, hoàn thuế theo khoản 1 điều 28 Thông tư 111/2013/TT-BTC quy định như sau: “1. Việc hoàn thuế TNCN áp dụng đối với những cá nhân đã đăng ký và có mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.”

Cách kiểm tra nguồn thu nhập và xem mình có phải quyết toán không?

– Sau khi đăng nhập vào tài khoản eTax Mobile, NNT vào “Tra cứu thông tin quyết toán” tại phần hành “Tiện ích”.

– Chọn “Năm quyết toán” và Nhấn “Tra cứu”.

– NNT có thể xem thông tin cần tra cứu tại đây.

Bước 1: Rà soát lại thu nhập của bản thân trong năm và yêu cầu kế toán các đơn vị cung cấp thu nhập để thực hiện xác định

Bước 2: Thực hiện kê khai quyết toán thuế để biết mình thuộc diện phải nộp thêm thuế hay không?

Cách 1:

- – Vào trang: http://thuedientu.gdt.gov.vn/ à Mục cá nhân à Đăng nhập

- – Nhập thông tin: 1. Nhập một số thông tin cá nhân bắt buộc; 2. Nhập thông tin tờ khai: Tổng thu nhập chịu thuế (chỉ tiêu 23), Từ thiện nhân đạo nếu có (chỉ tiêu 31), Bảo hiểm bắt buộc (chỉ tiêu 32). Số thuế khấu trừ (chỉ tiêu 37); 3. Nhập thông tin người phụ thuộc nếu có: nhập đầy đủ các thông tin sẽ hiển thị vào chỉ tiêu 30 của tờ khai.

- Trường hợp có số liệu ở Chỉ tiêu 44 – Tổng số thuế còn phải nộp trong kỳ

Cách 2: Thu nhập chịu thuế – giảm trừ bản thân (132 tr) – giảm trừ người phụ thuộc (4,4 tr/tháng X số tháng, cộng lũy kế nếu có nhiều người phụ thuộc) – Bảo hiểm bắt buộc – Từ thiện nhân đạo = Thu nhập tính thuế

Tính số thuế phải nộp theo biểu lũy tiến từng phần

Ví dụ 1: Thu nhập chịu thuế 779tr, giảm trừ 161tr, thu nhập tính thuế sẽ là 618tr. Như vậy số thuế phải nộp là ở các bậc từ 1 đến 5 tổng cộng là 115,5tr, Đã nộp trong năm 73 tr, do đó còn phải nộp 42,5tr.

Ví dụ 2: Thu nhập chịu thuế 882tr, giảm trừ 161tr, thu nhập tính thuế sẽ là 721tr. Như vậy số thuế phải nộp là ở các bậc từ 1 đến 6 tổng cộng là 146,1tr, Đã nộp trong năm 88 tr, do đó còn phải nộp 58,1tr.

Biểu lũy tiến từng phần

Bước 3: Thực hiện nộp hồ sơ quyết toán thuế và nộp thuế trong vòng 4 tháng kể từ ngày 31/12 năm tài chính

- – Nhập hồ sơ hoàn chỉnh gởi trên hệ thống

- – Gởi bản cứng/bản giấy đến cơ quan thuế

- – Nộp tiền thuế vào ngân sách nhà nước

Thu nhập ở cơ quan chính đã thực hiện khấu trừ thuế, thu nhập ở cơ quan khác thường khấu trừ 10% đối với khoản từ 2tr đồng trở lên, tuy nhiên trong năm nếu bạn nhận thu nhập ở cơ quan khác càng nhiều nên nếu bạn ở bậc thuế suất 10% trở xuống với thu nhập tính thuế đến 120tr thì thường không thuộc diện phải nộp thêm thuế, nhưng nếu có thu nhập tính thuế từ 120tr trở lên từ bậc thuế suất 15% thì bạn thuộc diện phải nộp thêm thuế như ví dụ 1 và ví dụ 2 đã nêu ở trên.

Việc quyết toán thuế TNCN khi phải nộp thêm thuế là trách nhiệm của cá nhân theo tự tính, tự khai tự nộp thuế của người nộp thuế.

Ngoài ra, trường hợp cá nhân được giảm thuế do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế thi cũng phải trực tiếp khai quyết toán với cơ quan thuế. Tham khảo các trường hợp

- > KHÔNG phải quyết toán thuế tại: https://gonnapass.com/truong-hop-khong-phai-quyet-toan-thue-tncn/

- > Được ủy quyền quyết toán thuế tại:https://gonnapass.com/cac-truong-hop-duoc-uy-quyen-quyet-toan-thue-tncn/

Nếu phải quyết toán nhưng không làm thủ tục này, cá nhân có thể bị phạt rất nhiều tiền

Thời hạn nộp hộ sơ khai quyết tọán thuế năm N

- > Là ngày làm việc tiếp theo sau ngày 30/04/N+1 hoặc ngày làm việc kề tiếp sau

- > Không có thời hạn nếu cá nhân có phát sinh hoàn thuế TNCN

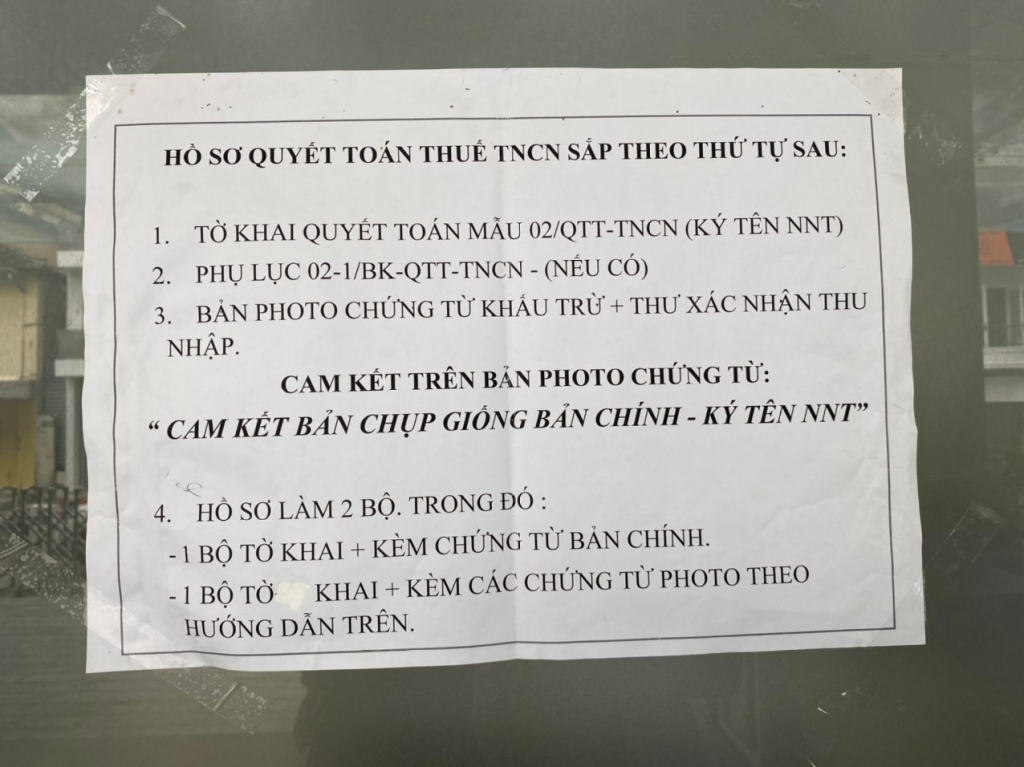

Chuẩn bị hồ sơ gì?

Đối với cá nhân khai quyết toán thuế TNCN trực tiếp với cơ quan thuế, hồ sơ quyết toán thuế TNCN bao gồm các tài liệu sau:

| 1 |

|

| 2 |

|

| 3 | Bản sao (bản chụp từ bản chính) các chứng từ chứng minh số thuế đã khấu trừ, đã tạm nộp trong năm, số thuế đã nộp ở nước ngoài

|

| 4 |

|

| 5 | Bản sao các hóa đơn chứng từ chứng minh khoản đóng góp vào quỹ từ thiện, quỹ nhân đạo, quỹ khuyến học (nếu có) |

| 6 | Hồ sơ đãng ký người phụ thuộc theo quy định nếu tính giảm trừ cho người phụ thuộc tại thời điểm quyết toán thuế đối với người phụ thuộc chưa thực hiện đăng ký người phụ thuộc |

| 7 | … |

Xem thêm

Phương thức nộp hồ sơ như thế nào?

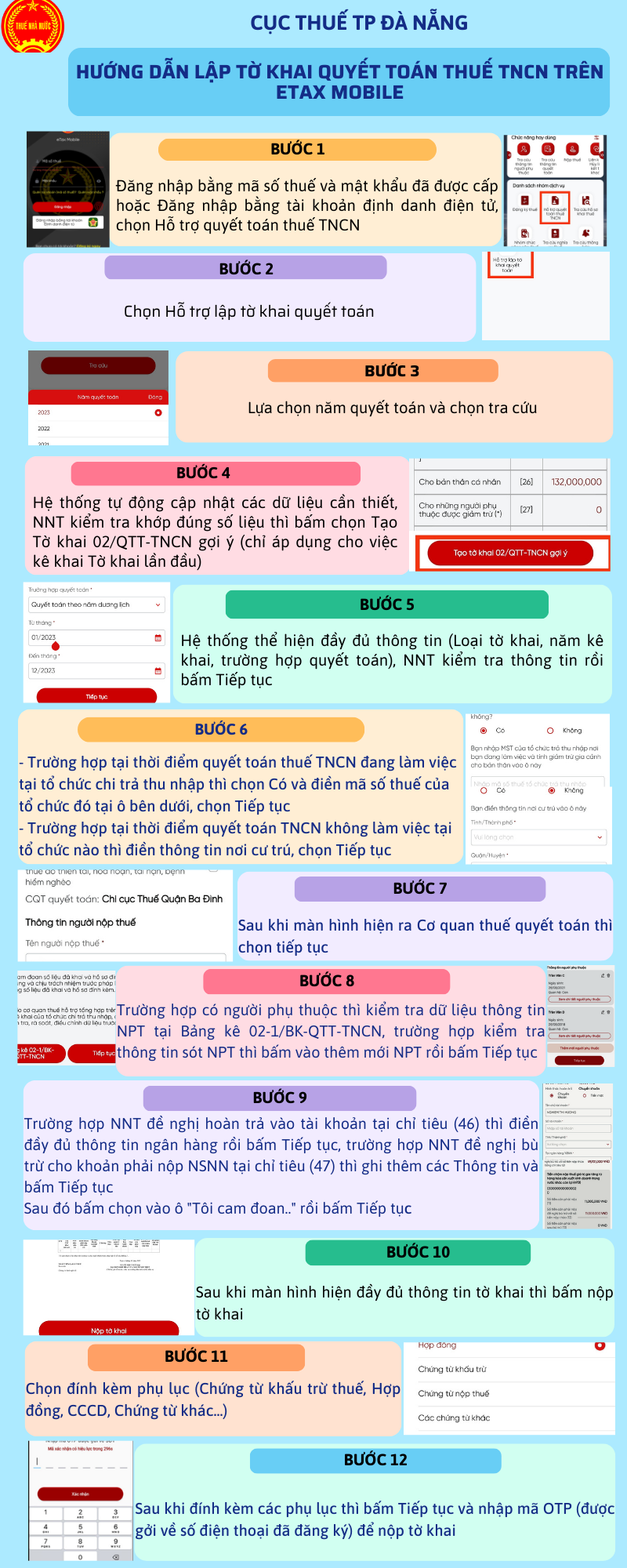

Từ kỳ năm 2024, cá nhân có thể tự nộp hồ sơ quyết toán thuế qua Etax, cụ thể như sau

Trước đó, việc kê khai trên ứng dụng được thực hiện

- Đăng ký tài khoản giao dịch điện tử cho cá nhân trên trang thông tin điện tử Tổng cục Thuế http://thuedientu.gdt.gov.vn và cổng dịch vụ cổng quốc gia (DVCQG) http://dichvucong.gov.vn xem tham khảo: https://gonnapass.com/dang-ky-tai-khoan-thue-dien-tu-ca-nhan/

- + Cá nhân đã đăng ký thành công tài khoản giao dịch thuế điện tử với cơ quan thuế truy cập vào cổng thông tin điện tử https://canhan.gdt.gov.vn để nộp hồ sơ quyết toán thuế trực tuyến và không phải nộp bản giấy

- https://manaboxvietnam.com/cac-buoc-nop-to-khai-quyet-toan-thue-tncn-qua-mang/

- – Cá nhân chưa đăng ký thành công tài khoản giao dịch thuế điện tử và tổ chức trả thu nhập chưa sử dụng chữ ký số khi thực hiện kê khai tờ khai QTT TNCN sẽ thực hiện nộp quyết toán thuế bằng bản giấy có ký đóng dấu và đồng thời gửi file dữ liệu tại trang web https://canhan.gdt.gov.vn hoặc copy file mềm vào usb khi nộp bản giấy cho CQT.

- + Đăng ký tài khoản giao dịch trên ứng dụng eTax Mobile

- + Đối với trường hợp nộp hồ sơ QTT TNCN bằng bản giấy thì nên sử dụng phương thức nộp hồ sơ qua đường bưu điện để tiết kiệm thời gian, chi phí đi lại, tránh tập trung đông người. Khi nộp hồ sơ qua đường bưu điện, NNT thực hiện khai đầy đủ thông tin về họ tên, địa chỉ liên lạc, địa chỉ email, số điện thoại

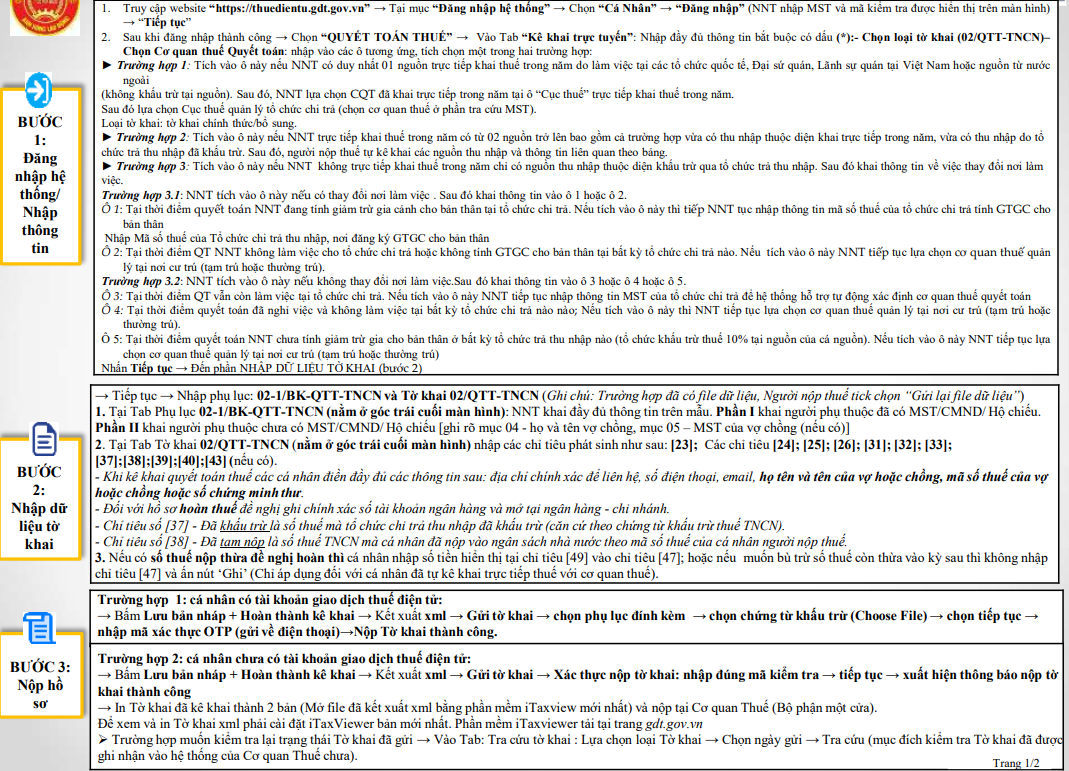

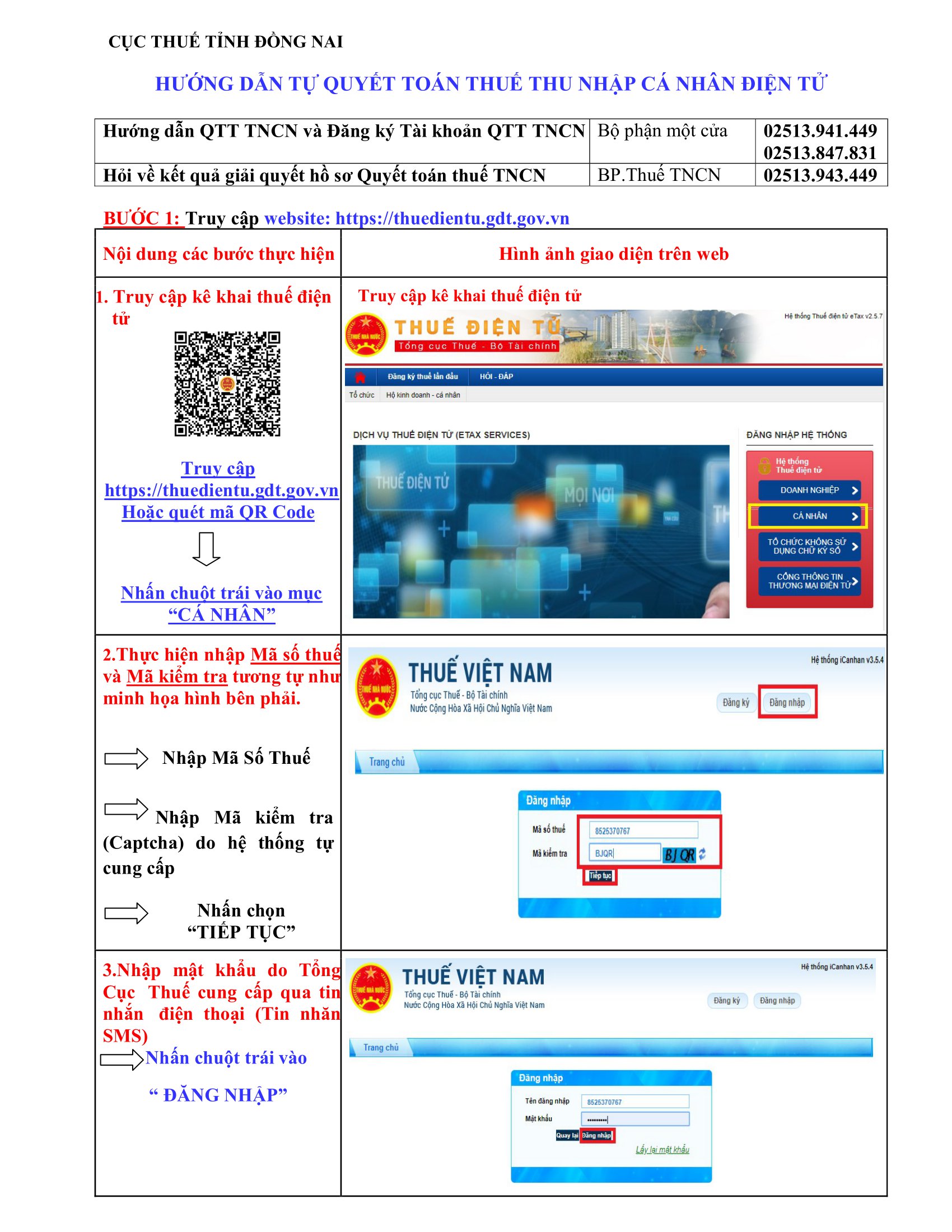

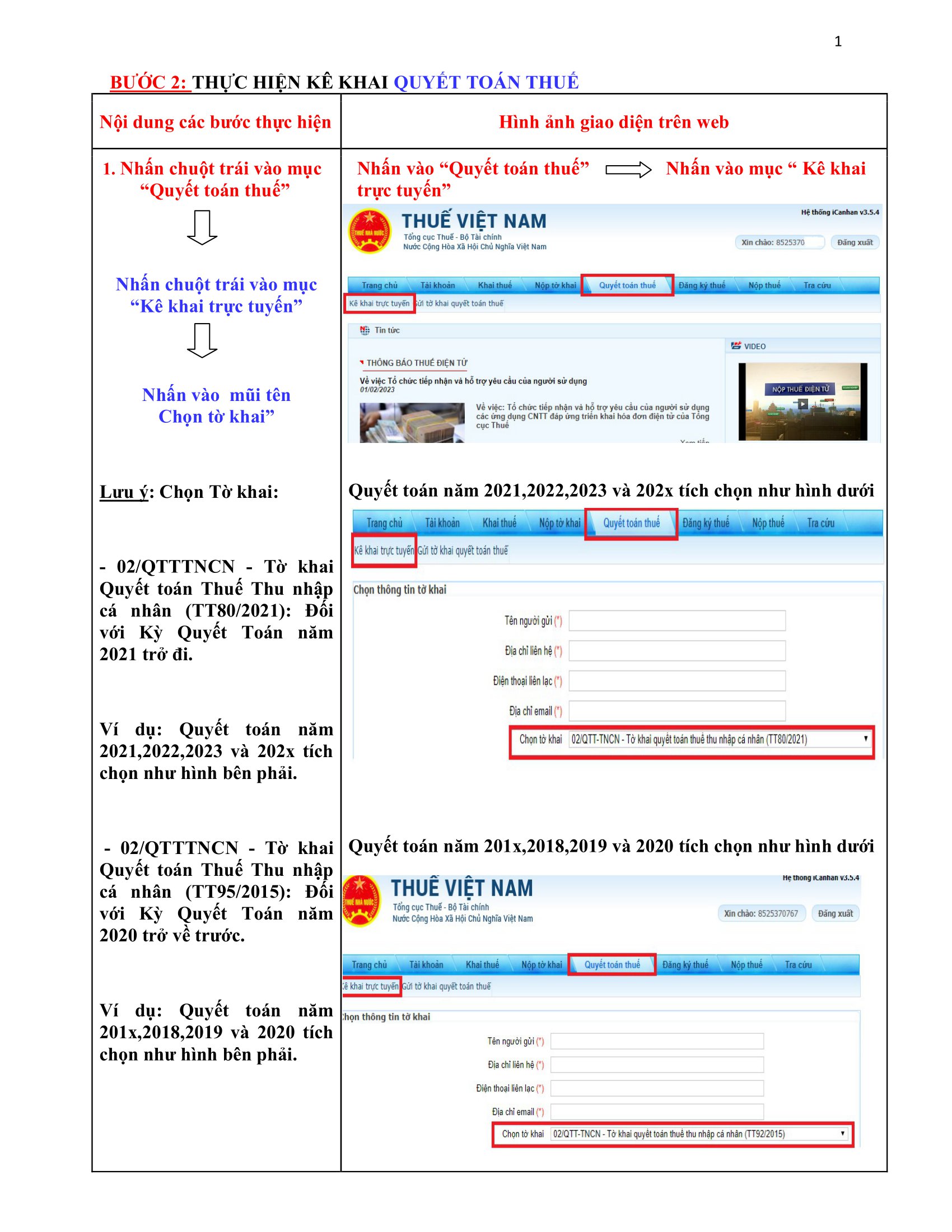

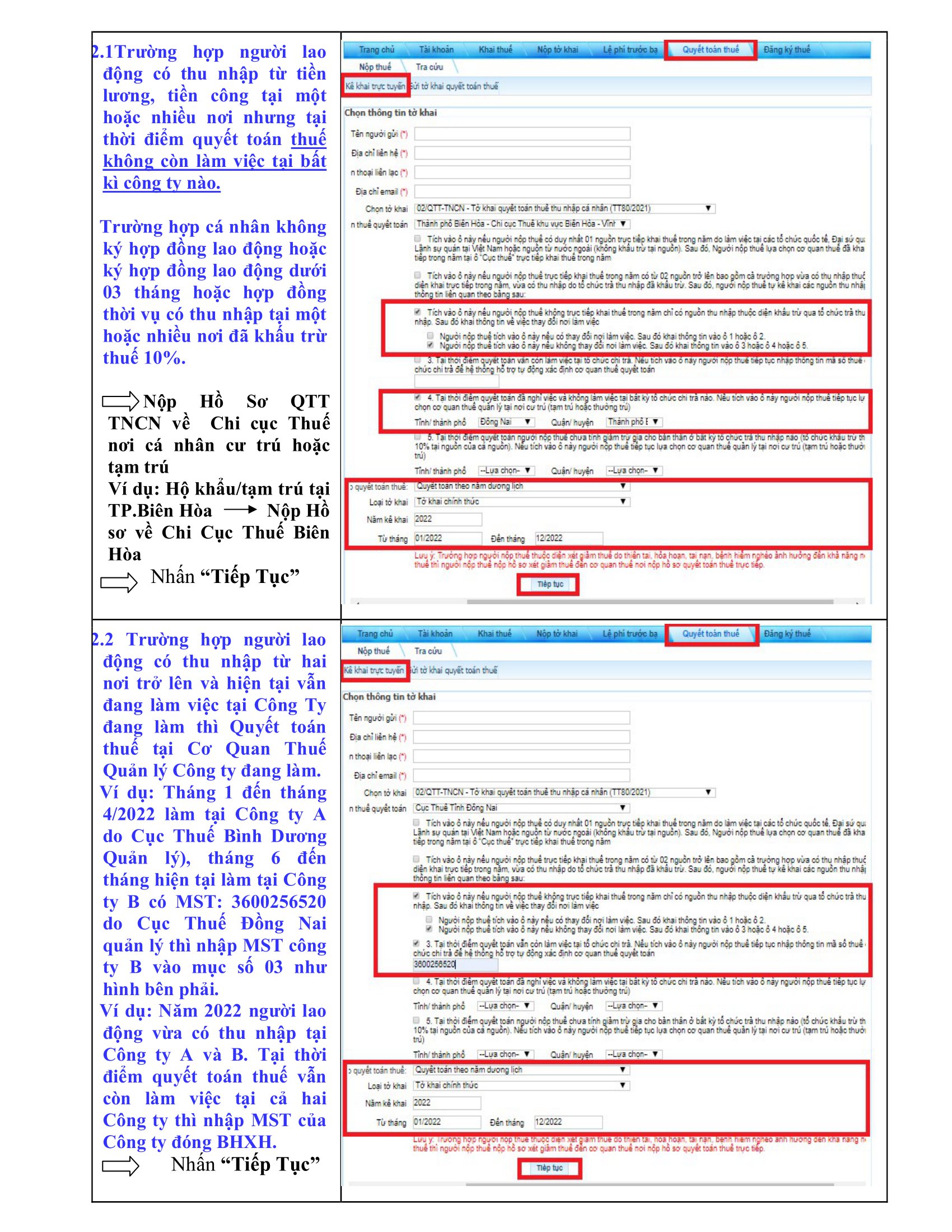

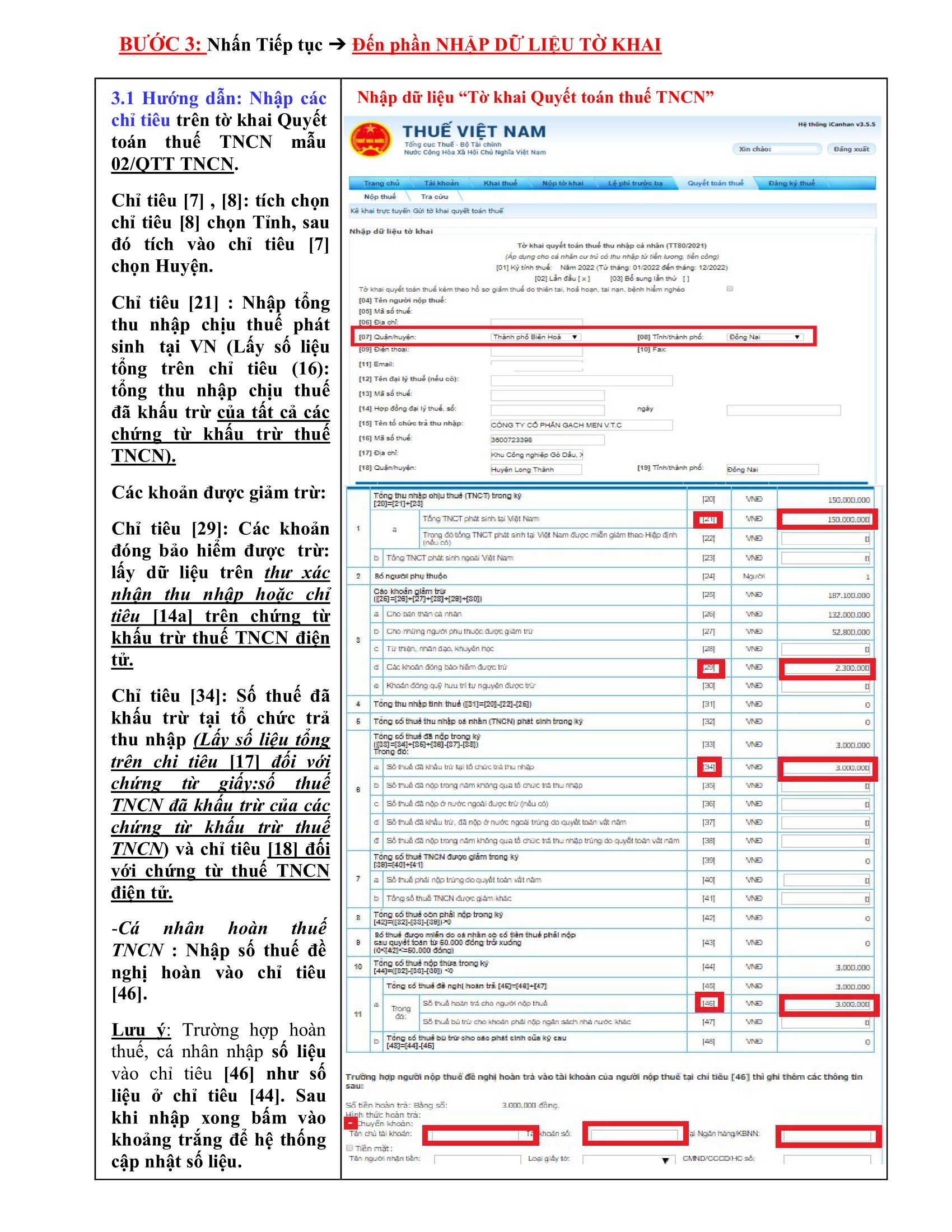

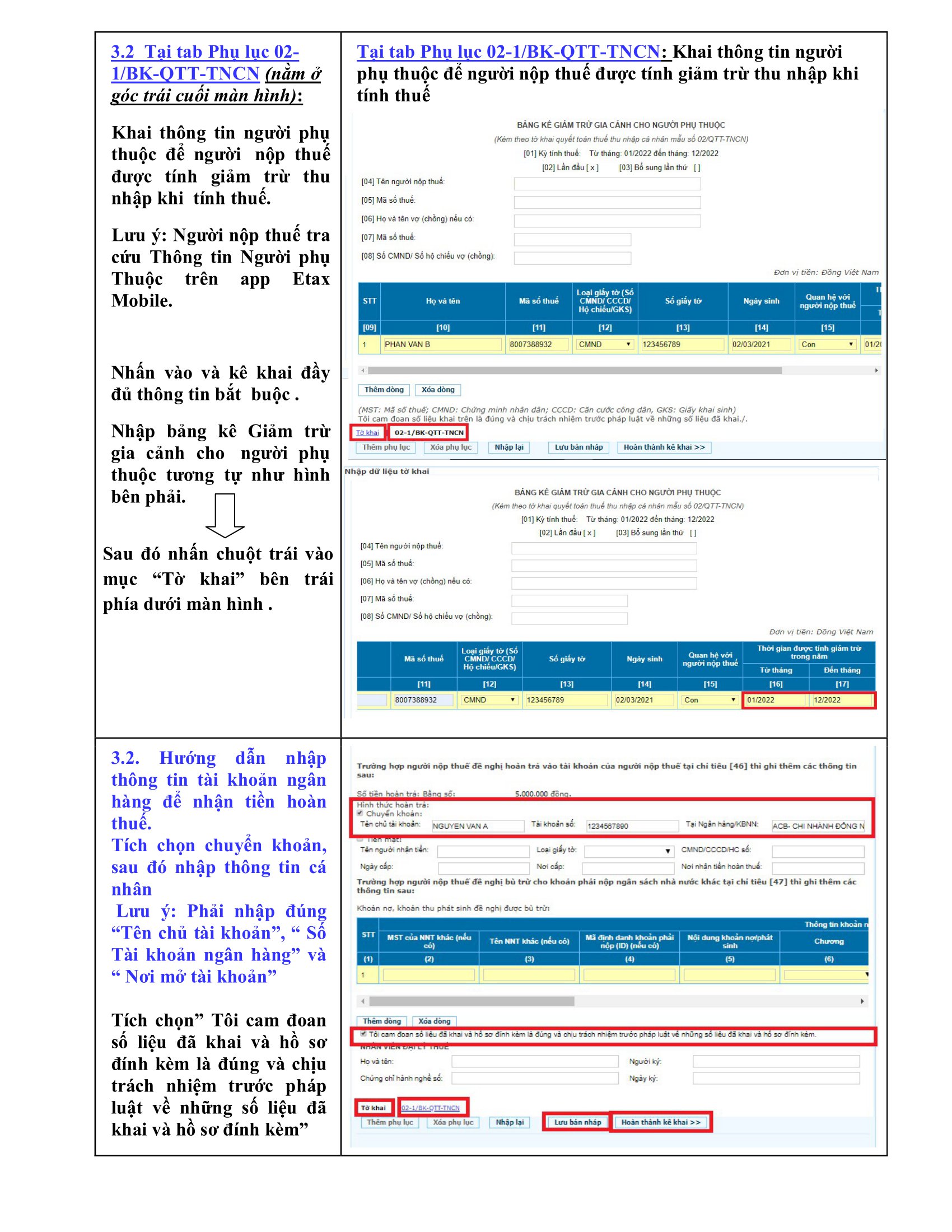

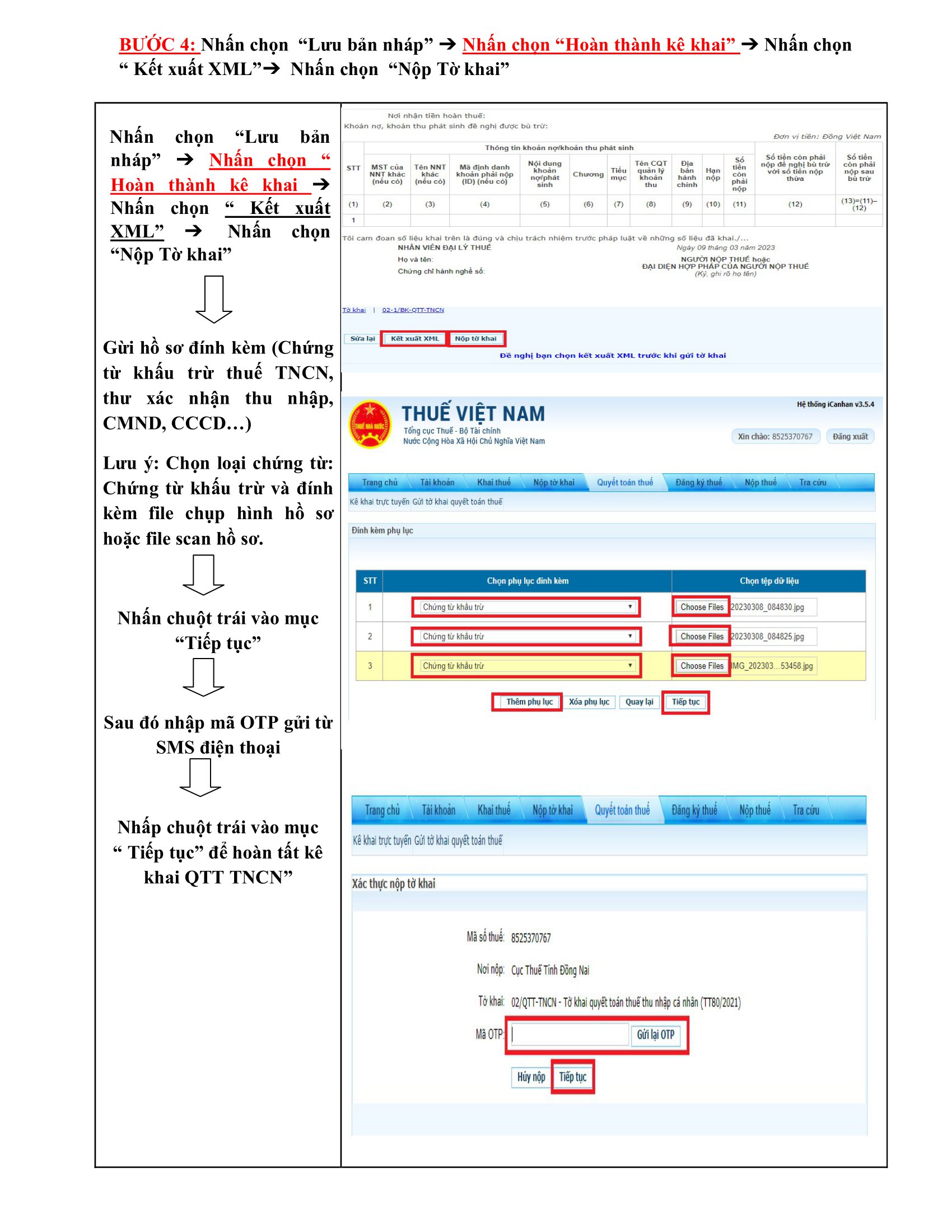

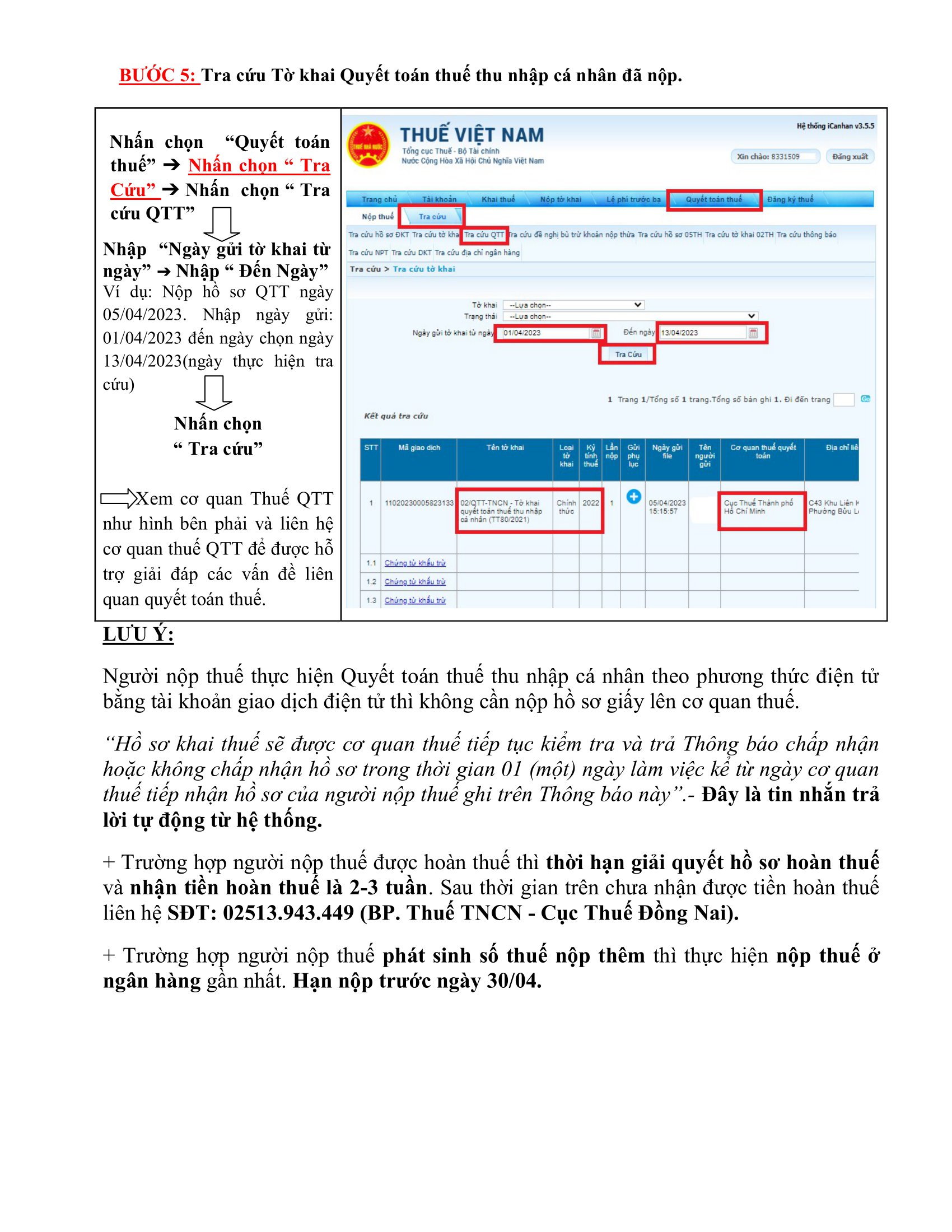

Lập tờ khai quyết toán thuế TNCN theo các bước cụ thể (Nguồn: Cục thuế tỉnh Đồng Nai)

Nộp hồ sơ tại đâu?

Cá nhân có thể nộp hồ sơ quyết toán tại Chi cục thuế quản lý, xem thêm tại

Nơi nộp hồ sơ quyết toán thuế TNCN ở đâu? – Where to submit PIT finalization

Sau bao nhiêu lâu thì nhận được tiền hoàn thuế

Xem tại bài viết sau

Nộp tiền như thế nào

Trường hợp nào thì không được xem xét giải quyết hoàn thuế?

Trả lời: Một trong các trường hợp sau:

Biên soạn: Nguyễn Việt Anh – Giám đốc vận hành

Đăng kí để nhận bản tin từ Gonnapass

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040