Theo quy định hiện hành tại Việt Nam, thuế Giá Trị Gia Tăng (GTGT) hàng nhập khẩu có thể được khấu trừ. Điều kiện để doanh nghiệp được khấu trừ thuế GTGT hàng nhập khẩu xem dưới đây.

Với trường hợp nhập khẩu thông thường?

Với trường hợp nhập khẩu thông thường, điều kiện khấu trừ thuế đầu vào về cơ bản bao gồm hồ sơ hải quan với hàng nhập khẩu và các chứng từ thanh toán không dùng tiền mặt cho nhà cung cấp và chứng từ nộp thuế GTGT hàng nhập khẩu

Thuế GTGT được khấu trừ vào thời điểm nào?

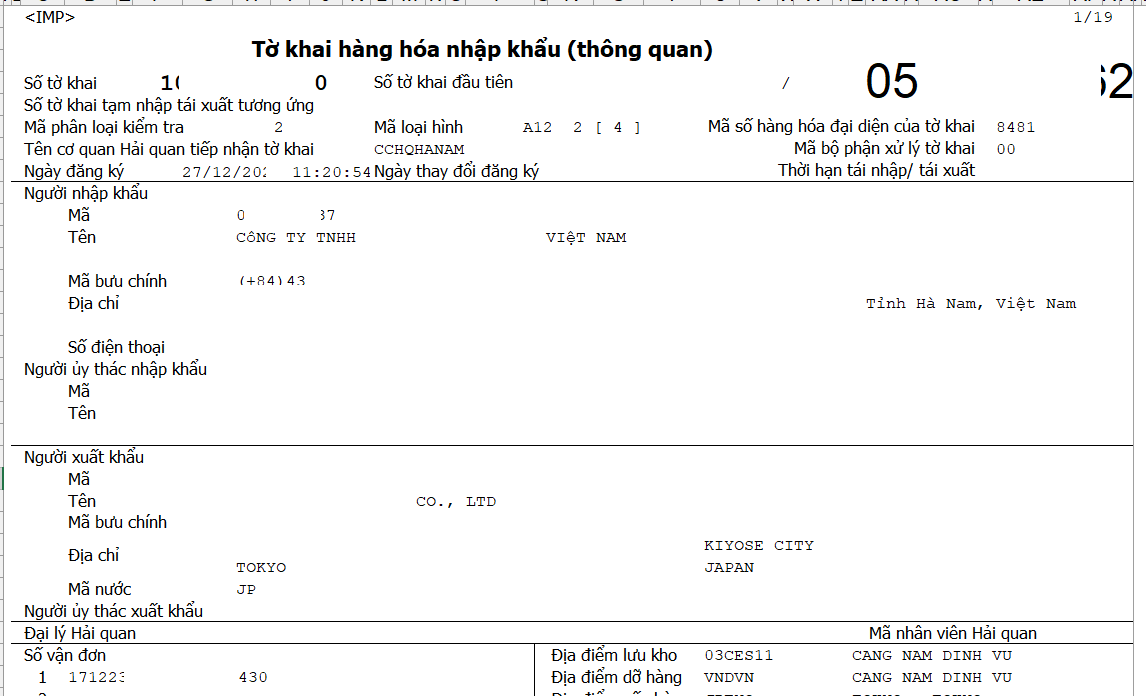

Căn cứ theo giấy nộp tiền vào Ngân sách Nhà nước, ví dụ

- > Tờ khai hải quan: Ngày 27/12/N

- > Thực tế nộp tiền: Ngày 2/1/2024

Khi đó, thuế GTGT được khấu trừ vào kỳ tháng 1/2024 (Khai thuế theo tháng) hoặc quý I/2024 (Khai thuế theo quý)

Cơ sở pháp lý:

Căn cứ Nghị định 181/2025/NĐ-CP: Điều 25. Hóa đơn, chứng từ nộp thuế

Cơ sở kinh doanh phải có hóa đơn giá trị gia tăng của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng ở khâu nhập khẩu hoặc chứng từ nộp thuế giá trị gia tăng thay cho phía nước ngoài theo quy định tại điểm a khoản 2 Điều 14 Luật Thuế giá trị gia tăng (bao gồm cả chứng từ nộp thuế giá trị gia tăng theo tỷ lệ % nhân với doanh thu thay cho phía nước ngoài).

Trước đó, căn cứ khoản 10 Điều 1 Thông tư 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính sửa đổi, bổ sung Điều 15 Thông tư 219/2013/TT-BTC (đã được sửa đổi, bổ sung tại Thông tư 119/2014/TT-BTC ngày 25/8/2014 và Thông tư 151/2014/TT-BTC ngày 10/10/2014 của Bộ Tài chính) quy định về điều kiện khấu trừ thuế GTGT đầu vào:

“Điều 15. Điều kiện khấu trừ thuế giá trị gia tăng đầu vào

1. Có hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

2. Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vu mua vào (bao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên, trừ các trường hợp giá trị hàng hóa, dịch vụ nhập khẩu từng lần có giá trị dưới hai mươi triệu đồng, hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGTvà trường hợp cơ sở kinh doanh nhập khẩu hàng hóa là quà biếu, quà tặng của tổ chức, cá nhân ở nước ngoài.

Chứng từ thanh toán không dùng tiền mặt gồm chứng từ thanh toán qua ngân hàng và chứng từ thanh toán không dùng tiền mặt khác hướng dẫn tại khoản 3 và khoản 4 Điều này… ”

Xem công văn 3778/TCT-KK: Căn cứ vào các quy định nêu trên, trường hợp Công ty TNHH Nhập khẩu sản xuất Thương mại Duy Hưng căn cứ số liệu trên tờ khai hàng hóa nhập khẩu phát sinh hàng tháng (thực chất phải kê khai theo giấy nộp tiền vào ngân sách nhà nước) để kê khai trên bảng kê hóa đơn, chứng từ hàng hóa dịch vụ mua vào theo mẫu 01-2/GTGT là không đúng quy định.

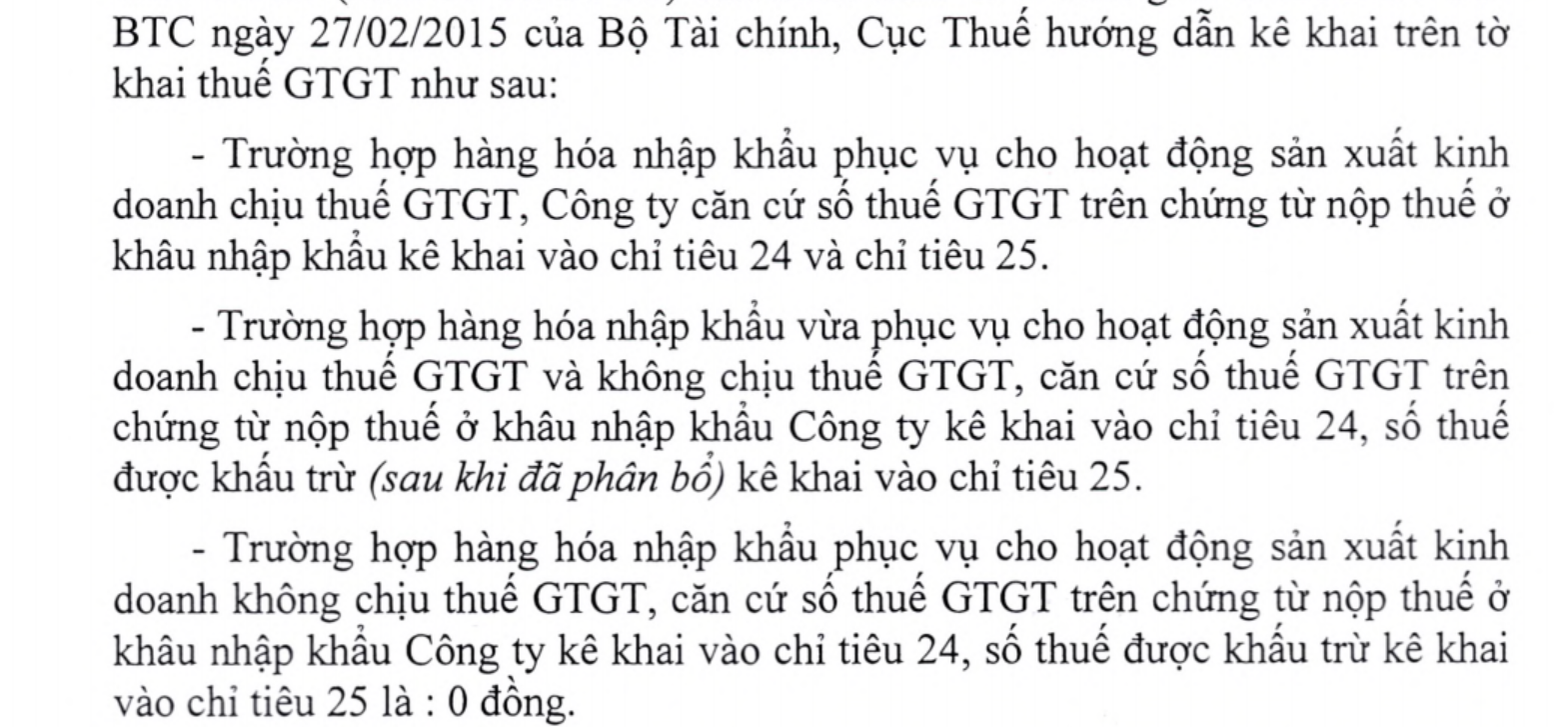

Thuế GTGT hàng nhập khẩu được kê khai vào chỉ tiêu nào?

Thuế này được khấu trừ tại chỉ tiêu 24, chỉ tiêu 24a của Tờ khai thuế GTGT mẫu 01/GTGT. Cụ thể, Cục thuế hướng dẫn tại công văn:

So với trước đây, tờ khai thuế GTGT mẫu 01/GTGT theo thông tư 80/2021/TT-BTC có thay đổi:

– Bổ sung chỉ tiêu [23a], [24a] để có thông tin về số thuế GTGT đã nộp ở khâu nhập khẩu và đối chiếu với dữ liệu của cơ quan hải quan, giúp cho CQT kiểm soát được việc kê khai của NNT vào khâu nội địa đầy đủ, chính xác, kịp thời.

Trường hợp thuế GTGT hàng nhập khẩu bị truy thu

Tham khảo

Thuế truy thu ấn định có được tính chi phí? Có được khấu trừ VAT?

Trường hợp thuế GTGT hàng nhập khẩu phi mậu dịch

Xem tại

Có được khấu trừ thuế GTGT hàng phi mậu dịch, hàng mẫu nhập khẩu? Có ví dụ

Trường hợp thuế GTGT hàng nhập khẩu điều khoản D

Xem tại

Nếu bạn cần thông tin chi tiết hơn hoặc hỗ trợ về cách kê khai và khấu trừ thuế GTGT cho hàng nhập khẩu, tôi khuyên bạn nên tham khảo ý kiến của một chuyên gia kế toán hoặc luật sư chuyên ngành thuế để đảm bảo tuân thủ đúng các quy định pháp luật.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass