Chi phí đào tạo training nhân viên có được trừ khi tính thuếTNDN? Có chịu thuế TNCN? Đây là một trong những câu hỏi mà nhiều doanh nghiệp đặt ra khi xây dựng chính sách hỗ trợ đào tạo.

Chi phí đào tạo được trừ?

Về cơ bản, các khoản chi đào tạo người lao động được tính vào chi phí được trừ và không phải chịu thuế TNCN nếu

- – Chi đào tạo phục vụ cho hoạt động đào tạo nghề nghiệp của người lao động, nghĩa là các khoản chi đào tạo kĩ năng không phục vụ công việc có thể không được tính trừ

- – Có hồ sơ chứng từ hợp lệ như

- + Quy định cụ thể tại hợp đồng lao động, thỏa ước lao động tập thể, quy chế tài chính

- + Hóa đơn và các hồ sơ giải trình về chi phí phát sinh, chứng từ thanh toán

- + Các chứng từ khác như: Quyết định tổ chức đào tạo, phái cử nhân viên đi đào tạo, bản cam kết khi học xong nhân viên sẽ về làm việc tại doanh nghiệp…

Hướng dẫn một số trường hợp đặc biệt

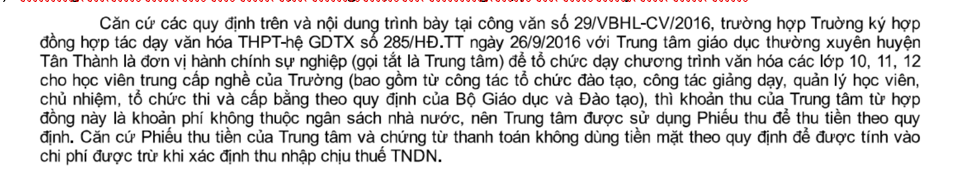

- – Chứng từ thu của cơ sở đào tạo trong một số trường hợp có thể thay thế hóa đơn

- – Khoản học phí trả hộ qua tài khoản cá nhân vẫn được xác định là chứng từ thanh toán hợp lệ

Căn cứ hướng dẫn nêu trên và trình bày của Cục Thuế TP. Hà Nội trường hợp Công ty TNHH kiểm toán HSK Việt Nam (Công ty) có hỗ trợ tiền học phí cho các nhân viên của mình phù hợp với công việc chuyên môn, nghiệp vụ của nhân viên theo kế hoạch của Công ty các chương trình Kế toán/Kiểm toán quốc tế ACCA và chủ động trả tiền trước từ tài khoản ngân hàng của cá nhân. Công ty sẽ hoàn trả tiền học phí bằng cách chuyển khoản vào tài khoản ngân hàng của nhân viên, chứng từ chứng minh là các hóa đơn do tổ chức ACCA phát hành cho Công ty thì khoản hỗ trợ học phí này được trừ khi xác định thu nhập chịu thuế TNCN của nhân viên này.

- – Cử nhân viên đi đào tạo ở nước ngoài có thể được trừ theo dạng công tác phí Công văn 14204:

…Trường hợp Công ty có phát sinh các khoản chi phí cử nhân viên đi công tác ở nước ngoài để học hỏi kinh nghiệm về thiết kế, gia công và chế tạo máy nhằm nâng cao tay nghề phục vụ cho hoạt động sản xuất, kinh doanh của Công ty, nếu khoản chi phí đi công tác ở nước ngoài có đầy đủ hóa đơn, chứng từ hợp pháp theo quy định của nước sở tại, có thể hiện họ tên người đi công tác, tên và mã số thuế của Công ty, đồng thời các chứng từ phát sinh ở nước ngoài này được dịch ra tiếng Việt theo quy định nêu trên, thì Công ty được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

- – Chi phí đào tạo thạc sĩ, tiến sĩ… tính vào chi phí phúc lợi – Công văn 1456/CT-TTHT

Trường hợp Trung tâm có chi hỗ trợ cho nhân viên đi học (bồi dưỡng nghiệp vụ, học thêm văn bằng khác, học nâng cao lên thạc sĩ, tiến sĩ…), nếu tổng khoản chi có tính chất phúc lợi (trong đó có khoản chi hỗ trợ này) không vượt quá 1 tháng lương bình quân thực tế thực hiện trong năm tính thuế của Trung tâm thì được tính vào chi phí được trừ khi tính thuế TNDN.

- – Chi phí thuê giáo viên về dạy ngoại ngữ được trừ – Công văn 7546/CT-TTHT

“…Trường hợp Công ty trình bày, có phát sinh chi phí thuê cá nhân người nước ngoài dạy ngoại ngữ cho cán bộ, công nhân viên nhằm phục vụ hoạt động sản xuất, kinh doanh của Công ty thì căn cứ hợp đồng dịch vụ, chứng từ thanh toán tiền cho cá nhân người nước ngoài, Công ty được tính khoản chi này vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN. Công ty lưu ý phải thực hiện khấu trừ thuế thu nhập cá nhân của người nước ngoài trước khi trả thu nhập theo quy định tại Điều 25 Thông tư 111/2013/TT-BTC…”

Tham khảo thêm:

Xác định tình trạng cư trú của cá nhân được cử đi công tác nước ngoài

Trích dẫn Luật

| Thuế TNDN | Thuế TNCN |

| Căn cứ Điều 4, Thông tư 96/2015/TT-BTC:

…2.30. Các khoản chi không tương ứng với doanh thu tính thuế, trừ các khoản chi sau: – Khoản chi cho hoạt động giáo dục nghề nghiệp và đào tạo nghề nghiệp cho người lao động bao gồm: + Chi phí trả cho người dạy, tài liệu học tập, thiết bị dùng để hoạt động giáo dục nghề nghiệp, vật liệu thực hành, các chi phí khác hỗ trợ cho người học. + Chi phí đào tạo của doanh nghiệp cho người lao động được tuyển dụng vào làm việc tại doanh nghiệp |

“…đ.6) Đối với khoản chi trả hộ tiền đào tạo nâng cao trình độ, tay nghề cho người lao động phù hợp với công việc chuyên môn, nghiệp vụ của người lao động hoặc theo kế hoạch của đơn vị sử dụng lao động thì không tính vào thu nhập của người lao động…” |

Theo Điều 60 Bộ luật lao động số 45/2019/QH14 ngày 20/11/2019:

“Điều 60. Trách nhiệm của người sử dụng lao động về đào tạo, bồi dưỡng, nâng cao trình độ, kỹ năng nghề

1, Người sử dụng lao động xây dựng kế hoạch hằng năm và dành kinh phí cho việc đào tạo, bồi dưỡng, nâng cao trình độ, kỹ năng nghề, phát triển kỹ năng nghề cho người lao động đang làm việc cho mình; đào tạo cho người lao động trước khi chuyển làm nghề khác cho mình.

2, Hằng năm, người sử dụng lao động thông báo kết quả đào tạo, bồi dưỡng, nâng cao trình độ, kỹ năng nghề cho cơ quan chuyên môn về lao động thuộc Ủy ban nhân dân cấp tỉnh…”

Biên soạn: Nguyễn Việt Anh – Giám đốc vận hành