Chúng tôi nhận được câu hỏi tại hội thảo của Hộ kinh doanh: Cá nhân cho thuê nhà dưới 100 triệu có phải kê khai thuế không? Có cần đăng ký thuế? Bài viết sau đây chúng tôi sẽ chia sẻ về vấn đề này.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Cho thuê nhà có phải đăng ký với cơ quan thuế, kê khai thuế ?

Hiện tại có 02 quan điểm như sau:

Quan điểm 1: Phải đăng ký thuế

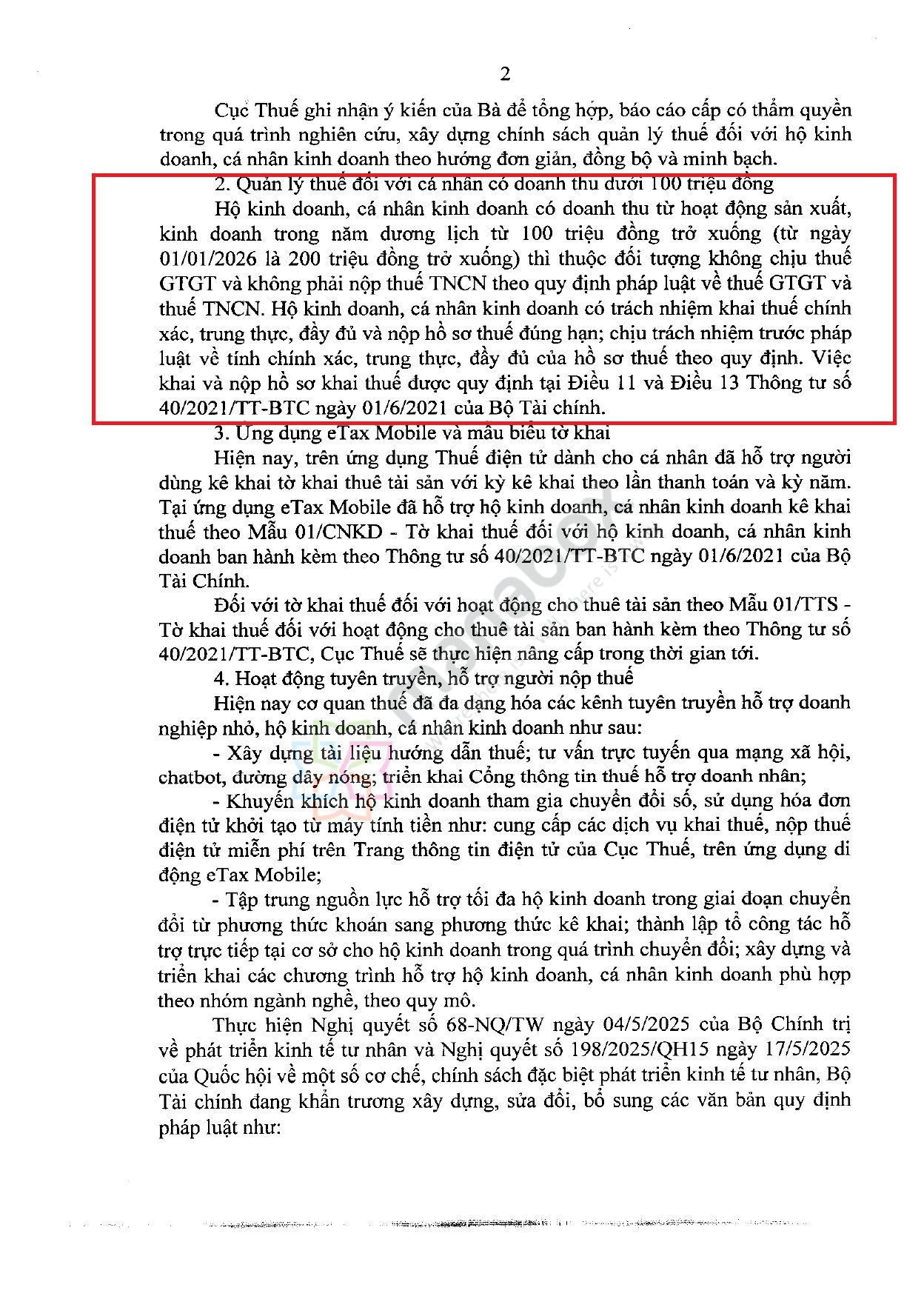

Theo cập nhật mới nhất, tại công văn 4613/CT-CS năm 2025 nếu doanh thu dưới 100 triệu/năm vẫn phải đăng ký thuế:

2. Quản lý thuế đối với cá nhân có doanh thu dưới 100 triệu đồng

Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống (từ ngày 01/01/2026 là 200 triệu đồng trở xuống) thì thuộc đối tượng không chịu thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN. Hộ kinh doanh, cá nhân kinh doanh có trách nhiệm khai thuế chính xác, trung thực, đầy đủ và nộp hồ sơ thuế đúng hạn; chịu trách nhiệm trước pháp luật về tính chính xác, trung thực, đầy đủ của hồ sơ thuế theo quy định. Việc khai và nộp hồ sơ khai thuế được quy định tại Điều 11 và Điều 13 Thông tư số 40/2021/TT-BTC ngày 01/6/2021 của Bộ Tài chính.

3. Ứng dụng eTax Mobile và mẫu biểu tờ khai

- Hiện nay, trên ứng dụng Thuế điện tử dành cho cá nhân đã hỗ trợ người dùng kê khai tờ khai thuê tài sản với kỳ kê khai theo lần thanh toán và kỳ năm. Tại ứng dụng eTax Mobile đã hỗ trợ hộ kinh doanh, cá nhân kinh doanh kê khai thuế theo Mẫu 01/CNKD – Tờ khai thuế đối với hộ kinh doanh, cá nhân kinh doanh ban hành kèm theo Thông tư số 40/2021/TT-BTC ngày 01/6/2021 của Bộ Tài Chính.

- Đối với tờ khai thuế đối với hoạt động cho thuê tài sản theo Mẫu 01/TTS – Tờ khai thuế đối với hoạt động cho thuê tài sản ban hành kèm theo Thông tư số 40/2021/TT-BTC, Cục Thuế sẽ thực hiện nâng cấp trong thời gian tới.

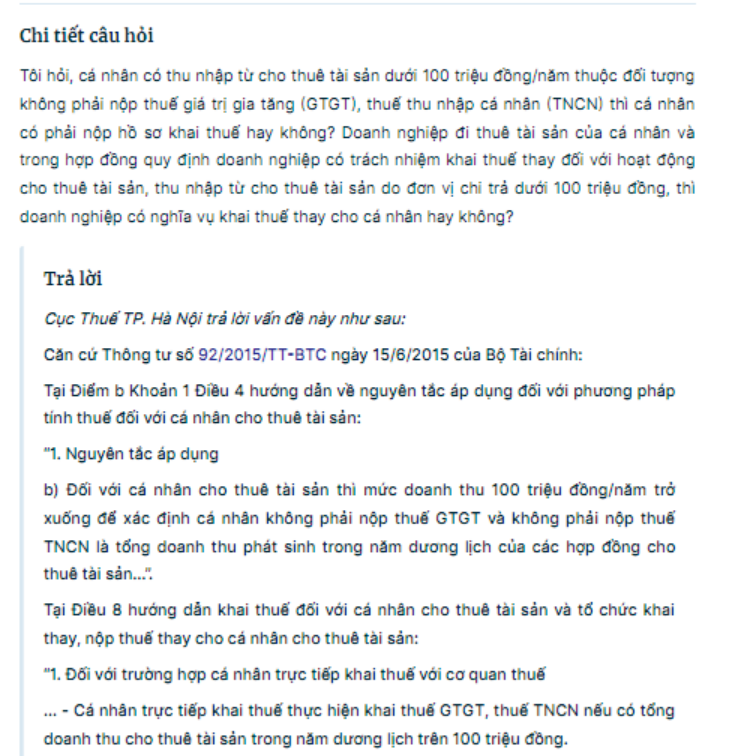

Quan điểm khác, theo câu trả lời của Cục thuế TP Hà Nội tại Giao lưu trực tuyến

Quan điểm 2: Không phải đăng ký thuế

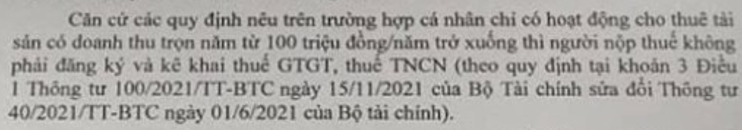

Trước đó, tại công văn 10774/CT-TTHT, nếu doanh thu dưới 100 triệu/năm sẽ không phải đăng ký thuế:

Trước đó, công văn 6692/CCT-TTHT có hướng dẫn tương tự:

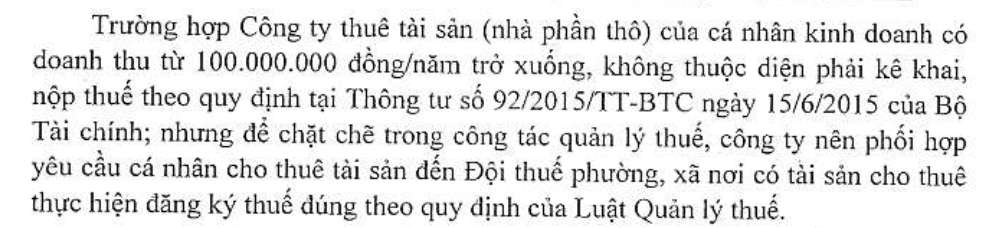

Tại công văn 3705/CCT-TTHT xác định “nên phối hợp” đăng ký thuế

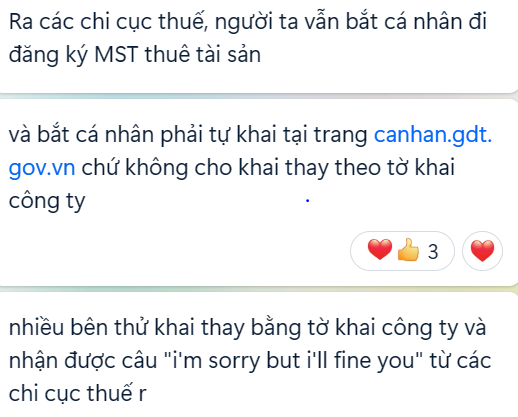

Trong thực tế, tại các cơ quan thuế, cá nhân thường bị yêu cầu đi đăng ký mã số thuê tài sản và phải tự khai tại trang canhan.gdt.gov.vn chứ không cho khai thay theo tờ khai công ty.

Cho thuê nhà dưới 100 triệu có phải nộp thuế?

Tại Điều 4 thông tư 40/2021/TT-BTC thì trường hợp này không phải đóng thuế:

“2. Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN…”

Khai thuế từ cho thuê tài sản – Tax declaration for rental house (individual)

Cá nhân cho thuê nhà ở nước ngoài có chịu thuế ở Việt Nam không?

5 chất vấn thường gặp khi thanh tra kiểm tra và chi phí thuê tài sản

Xem thêm: https://manaboxvietnam.com/thanh-tra-thue-5-van-de-thuong-bi-chat-van-ve-chi-phi-thue-tai-san/

Cơ sở pháp lý

Tham khảo thêm: Có được cho thuê nhà?

Khoản 1, khoản 2 Điều 10 Luật Kinh doanh bất động sản năm 2014, sửa đổi năm 2020:

1. Tổ chức, cá nhân kinh doanh bất động sản phải thành lập doanh nghiệp hoặc hợp tác xã (sau đây gọi chung là doanh nghiệp), trừ trường hợp quy định tại khoản 2 Điều này

2. Tổ chức, hộ gia đình, cá nhân bán, chuyển nhượng, cho thuê, cho thuê mua bất động sản quy mô nhỏ, không thường xuyên thì không phải thành lập doanh nghiệp nhưng phải kê khai nộp thuế theo quy định của pháp luật.

“1 Cá nhân hoạt động thương mại là cá nhân tự mình hàng ngày thực hiện một, một số hoặc toàn bộ các hoạt động được pháp luật cho phép về mua bán hàng hóa, cung ứng dịch vụ và các hoạt động nhằm mục đích sinh lợi khác nhưng không thuộc đối tượng phải đăng ký kinh doanh theo quy định của pháp luật về đăng ký kinh doanh và không gọi là “thương nhân” theo quy định của Luật Thương mại. Cụ thể bao gồm những cá nhân thực hiện các hoạt động thương mại sau đây:

a) Buôn bán rong (buôn bán dạo) là các hoạt động mua, bán không có địa điểm cố định (mua rong, bán rong hoặc vừa mua rong vừa bán rong), bao gồm cả việc nhận sách báo, tạp chí, văn hóa phẩm của các thương nhân được phép kinh doanh các sản phẩm này theo quy định của pháp luật để bán rong;

b) Buôn bán vặt là hoạt động mua bán những vật dụng nhỏ lẻ có hoặc không có địa điểm cố định;

c) Bán quà vặt là hoạt động bán quà bánh, đồ ăn, nước uống (hàng nước) có hoặc không có địa điểm cố định;

d) Buôn chuyến là hoạt động mua hàng hóa từ nơi khác về theo từng chuyến để bán cho người mua buôn hoặc người bán lẻ;

đ) Thực hiện các dịch vụ: đánh giày, bán vé số, chữa khóa, sửa chữa xe, trông giữ xe, rửa xe, cắt tóc, vẽ tranh, chụp ảnh và các dịch vụ khác có hoặc không có địa điểm cố định;

e) Các hoạt động thương mại một cách độc lập, thường xuyên không phải đăng ký kinh doanh khác.”

– Căn cứ Thông tư số 40/2021/TT-BTC ngày 01/6/2021 của Bộ Tài chính (có hiệu lực thi hành từ ngày 01/8/2021) hướng dẫn thuế GTGT, TNCN và quản lý thuế đối với hộ kinh doanh, cá nhân kinh doanh

+ Tại khoản 2 Điều 4 quy định về nguyên tắc khai thuế:

“2. Hộ kinh doanh, cá nhân kinh doanh có doanh thu từ hoạt động sản xuất, kinh doanh trong năm dương lịch từ 100 triệu đồng trở xuống thì thuộc trường hợp không phải nộp thuế GTGT và không phải nộp thuế TNCN theo quy định pháp luật về thuế GTGT và thuế TNCN…”

+ Tại khoản 1, khoản 3 Điều 8 hướng dẫn phương pháp tính thuế đối với trường hợp tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân:

“1. Tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân trong các trường hợp sau đây:

a) Tổ chức thuê tài sản của cá nhân mà trong hợp đồng thuê tài sản có thoả thuận bên đi thuê là người nộp thuế…

Trường hợp trong năm cá nhân phát sinh doanh thu từ 100 triệu đồng/năm trở xuống tại nhiều nơi, cá nhân dự kiến hoặc xác định được tổng doanh thu trên 100 triệu đồng/năm thì có thể ủy quyền cho các tổ chức chi trả khai thuế thay, nộp thuế thay đối với doanh thu phát sinh tại đơn vị được ủy quyền trong năm tính thuế. Riêng đối với hộ khoán mà ngoài doanh thu khoán, hộ khoán còn nhận được các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền, khoản bồi thường vi phạm hợp đồng, bồi thường khác thì tổ chức chi trả thực hiện khai thuế thay, nộp thuế thay theo thực tế chi trả các khoản này trong năm tính thuế. Trường hợp tổ chức khai thuế thay, nộp thuế thay cho cá nhân cho thuê tài sản thì áp dụng việc xác định mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định đối tượng không phải nộp thuế theo hướng dẫn tại điểm c khoản 1 Điều 9 Thông tư này. ”

+ Tại điểm c khoản 1 Điều 9 hướng dẫn về phương pháp tính thuế đối với cá nhân cho thuê tài sản:

“1. Cá nhân cho thuê tài sản

c) Cá nhân cho thuê tài sản không phát sinh doanh thu đủ 12 tháng trong năm dương lịch (bao gồm cả trường hợp có nhiều hợp đồng cho thuê) thì mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân cho thuê tài sản không phải nộp thuế GTGT, không phải nộp thuế TNCN là doanh thu tính thuế TNCN của một năm dương lịch (12 tháng);doanh thu tính thuế thực tế để xác định số thuế phải nộp trong năm là doanh thu tương ứng với số tháng thực tế phát sinh cho thuê tài sản.”

Cho thuê nhà có phải đăng ký kinh doanh?

Theo Khoản 3, Điều 1 Nghị định 39/2007/NĐ-CP về cá nhân hoạt động thương mại một cách độc lập, thường xuyên không phải đăng ký kinh doanh, hoạt động cho thuê nhà không nằm trong những hoạt động thương mại không phải đăng ký kinh doanh. Do đó, cá nhân phải đăng ký kinh doanh cho thuê tài sản và đăng ký thuế để cơ quan thuế quản lý.

1/ Legal basis: Circular 40/2021/TT-BTC

2/ Do you need to register a business for renting houses?

According to Article 3, Article 1 of Decree 39/2007/NĐ-CP on individuals engaged in independent business activities, regular non-business activities, such as renting houses, are not considered business activities that require registration. Therefore, individuals must register their business for renting assets and register for taxes for tax authorities to manage. https://gonnapass.com/dang-ky-thue-voi-ho-kinh-doanh/

However, according to the latest update in dispatch 6697, if the revenue is less than 100 million per year, there is no need to register for taxes:

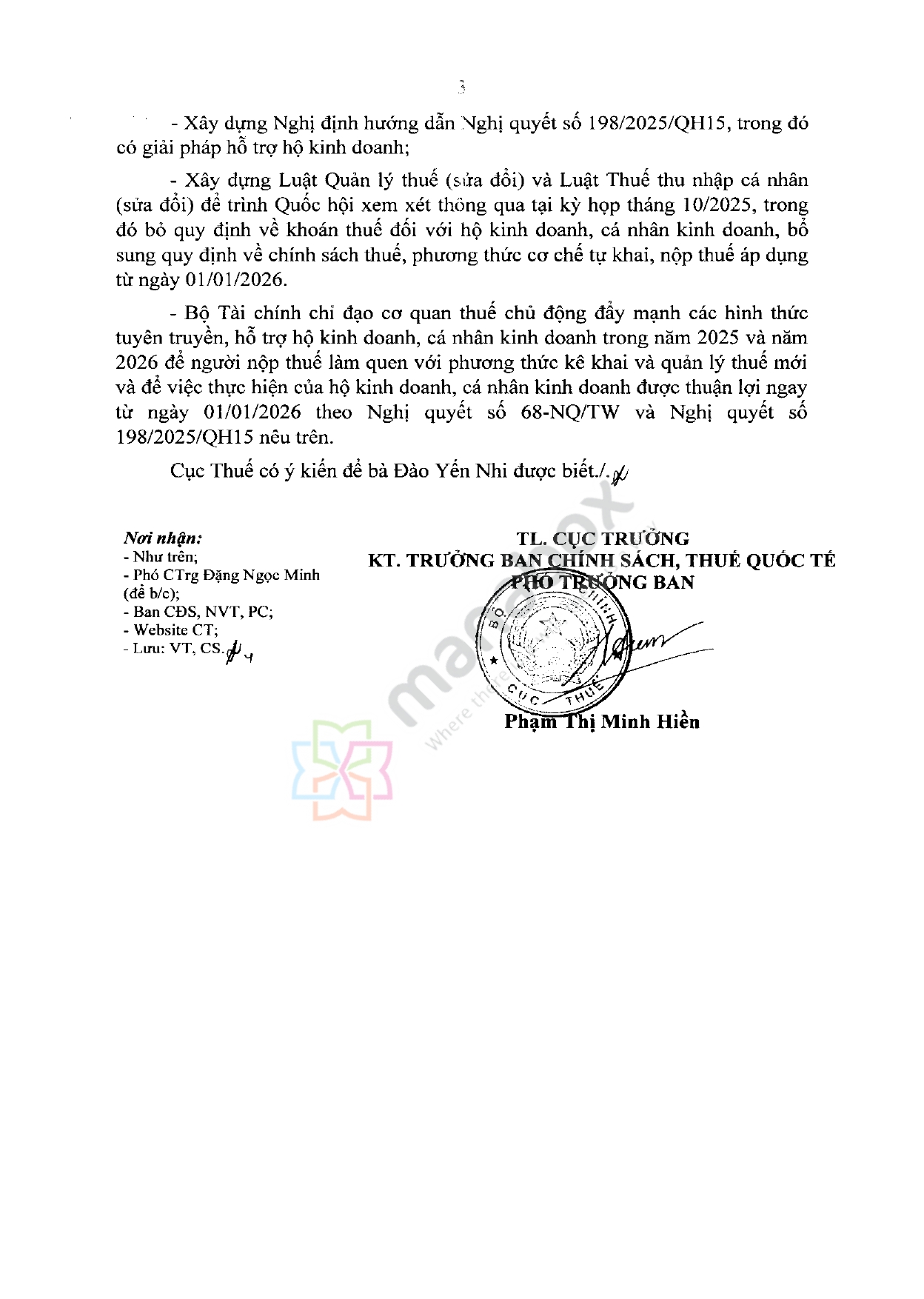

According to the answer from the Hanoi Tax Department in the online exchange

Our company rents a house for 8,000,000 VND per month, and based on my research, I don’t have to pay taxes and don’t have to submit periodic declarations. But in order to include it as a legitimate expense, does the landlord of the place we rent need to declare the rental of assets?

Answer: …In the case of individuals who only engage in the rental of assets and have a total annual revenue of 100 million dong or less, they are not subject to VAT and personal income tax according to the regulations in Article 4 of Circular 40/2021/TT-BTC and are not exempt from tax declaration according to the provisions in Article 7, Clause 3 of Decree 126/2020/NĐ-CP.

In practice, at tax authorities, individuals are often required to register for a rental tax code and have to make self-declarations on the website canhan.gdt.gov.vn instead of using the company’s declaration form.

3/ Do you need to declare taxes for renting houses under 100 million?

Individuals with rental assets of 100 million or less still have to declare taxes

However, according to Article 4 of Circular 40/2021/TT-BTC, in this case, they are not required to pay taxes

“2. Household businesses, individual business owners with annual revenue from production and business activities in the Gregorian calendar year of 100 million dong or less are not subject to VAT and personal income tax according to the regulations of the law on VAT and personal income tax…”

https://gonnapass.com/thue-tu-cho-thue-tai-san/

https://gonnapass.com/ca-nhan-co-nha-cho-thue-o-nuoc-ngoai-co-chiu-thue-o-viet-nam-khong/

For reference: Can you rent a house?

Article 1, Article 2 of the 2014 Law on Real Estate Business, amended in 2020:

1. Organizations and individuals engaged in real estate business must establish enterprises or cooperatives (hereinafter referred to as enterprises), except for cases specified in this Article.

2. Organizations, households, and individuals selling, transferring, leasing, or renting small-scale real estate on a non-regular basis are not required to establish enterprises but must declare and pay taxes according to the provisions of the law.

Legal basis

“1 Individuals engaged in business activities are individuals who daily engage, wholly or partly, in activities permitted by law to buy and sell goods, provide services, and engage in other profit-making activities but are not subject to business registration as stipulated by the law on business registration and are not considered “businesses” as defined by the Commercial Law. Specifically, they include individuals engaged in the following business activities:

a) Itinerant trading is the buying and selling activities without a fixed location (buying or selling while itinerant or both) and includes receiving books, newspapers, magazines, cultural products from traders permitted by law to trade these products for itinerant sales; b) Petty trading is the buying and selling of small items with or without a fixed location; c) Selling snacks is the selling of cakes, food, drinks (beverages) with or without a fixed location; d) Trading trips is the buying of goods from other places to sell to wholesale buyers or retail sellers; e) Providing services such as shoe shining, selling lottery tickets, locksmithing, repairing cars, guarding cars, washing cars, cutting hair, painting, taking photos, and other services with or without a fixed location; f) Other independent, regular non-business activities that do not require business registration.”

- Based on Circular No. 40/2021/TT-BTC dated June 1, 2021 of the Ministry of Finance (effective from August 1, 2021) guiding VAT, personal income tax, and tax administration for household businesses, individual businesses.

- In Article 4, the principle of tax declaration is specified:

“2. Household businesses, individual business owners with annual revenue from production and business activities in the Gregorian calendar year of 100 million dong or less are not subject to VAT and personal income tax according to the regulations of the law on VAT and personal income tax…”

- In Article 1, Article 3, the instructions on the method of calculating taxes for cases where organizations and individuals declare and pay taxes on behalf of individuals are specified:

“1. Organizations and individuals declare and pay taxes on behalf of individuals in the following cases:

a) Organizations renting assets from individuals where the rental contract stipulates that the lessee is the taxpayer…

In the case where individuals have generated revenue of 100 million dong or less in a year at multiple locations, individuals can authorize organizations to declare and pay taxes on behalf of them for the revenue generated at the authorized unit in the tax year. As for freelance households, in addition to freelance income, if they receive bonuses, sales target incentives, promotions, or trade discounts, they are also subject to tax declaration according to the provisions of the law.”

Biên soạn: Trần Thị Thanh Thảo, Lê Mạnh Chiến – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass