Thuế TNCN là loại thuế nhằm điều tiết thu nhập giữa các tầng lớp dân cư, góp phần thực hiện công bằng, an sinh xã hội và tăng nguồn thu cho ngân sách Nhà nước. Một trong những vấn đề về thuế TNCN luôn nhận được nhiều sự quan tâm nhất là các khoản giảm trừ, đặc biệt là giảm trừ gia cảnh và đối tượng áp dụng. Bài viết dưới đây sẽ đề cập đến vấn đề: Liệu con trên 18 tuổi có được xem là người phụ thuộc giảm trừ thuế TNCN hay không?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Con trên 18 tuổi được xem là người phụ thuộc giảm trừ thuế TNCN không?

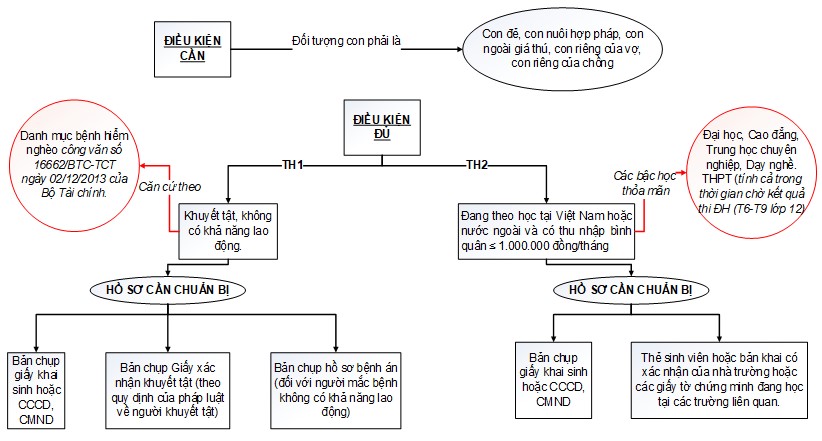

Con trên 18 tuổi được xem là người phụ thuộc giảm trừ thuế TNCN khi thỏa mãn các điều kiện sau

Lưu ý

– Đối với con nuôi trên 18 tuổi, ngoài các hồ sơ nêu trên, cần chuẩn bị thêm hồ sơ chứng minh mối quan hệ con nuôi theo quy định như: Quyết định công nhận việc nuôi con, quyết định nhận cha mẹ…

– Mỗi người phụ thuộc chỉ được tính giảm trừ 01 lần vào 01 người nộp thuế.

– Mức giảm trừ đối với các trường hợp người phụ thuộc theo quy định hiện hành (Áp dụng từ ngày 01/07/2020): 4.400.000/người/tháng.

Con trên 18 tuổi, đang học tại các trường đại học với trình độ sau đại học, có mức thu nhập bình quân không vượt quá 1.000.000 đồng/tháng có được xem là người phụ thuộc giảm trừ thuế TNCN hay không?

Trường hợp là con đang học tại các trường đại học với trình độ sau đại học thì không thuộc diện được tính là người phụ thuộc của người nộp thuế.

Căn cứ theo điểm d khoản 1 điều 9 Thông tư 111/2013/TT-BTC, quy định rõ các bậc học của đối tượng con được công nhận là người phụ thuộc. Trong đó bao gồm: “…đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông (tính cả trong thời gian chờ kết quả thi đại học từ tháng 6 đến tháng 9 năm lớp 12)”

Con trên 18 tuổi của các cá nhân cư trú là người nước ngoài có được xem là người phụ thuộc giảm trừ thuế TNCN hay không?

Con trên 18 tuổi của các cá nhân cư trú là người nước ngoài được xem là người phụ thuộc giảm trừ thuế TNCN nếu thỏa mãn các điều kiện tại sơ đồ nêu trên (Phần 1).

Lưu ý: Nếu con của người nước ngoài không có giấy khai sinh thì phải có các tài liệu pháp lý tương tự như giấy khai sinh làm căn cứ chứng minh người phụ thuộc.

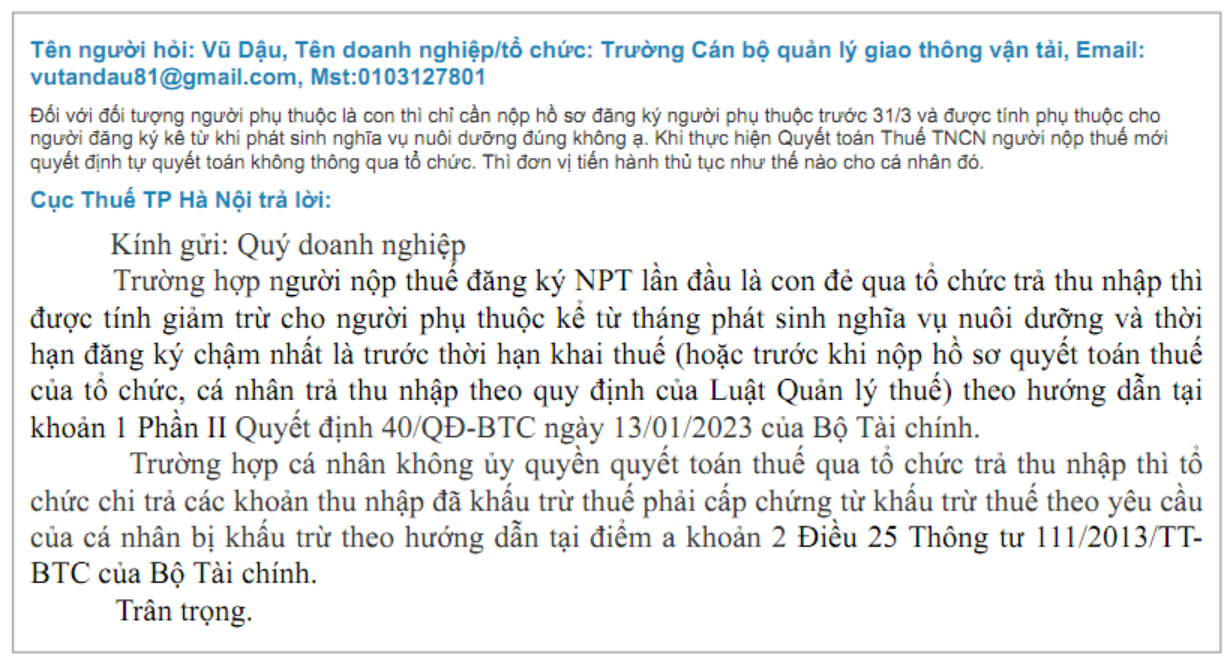

Thời hạn đăng ký người phụ thuộc là con

Tham khảo trích dẫn Luật

Điểm d khoản 1 điều 9 Thông tư 111/2013/TT-BTC quy định người phụ thuộc bao gồm:

d.1) Con: con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ, con riêng của chồng

d.1.2) Con từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động.

d.1.3) Con đang theo học tại Việt Nam hoặc nước ngoài tại bậc học đại học, cao đẳng, trung học chuyên nghiệp, dạy nghề, kể cả con từ 18 tuổi trở lên đang học bậc học phổ thông (tính cả trong thời gian chờ kết quả thi đại học từ tháng 6 đến tháng 9 năm lớp 12) không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

Điểm g khoản 1 điều 9 Thông tư 111/2013/TT-BTC quy định hồ sơ chứng minh người phụ thuộc:

g.1) Đối với con:

g.1.2) Con từ 18 tuổi trở lên bị khuyết tật, không có khả năng lao động, hồ sơ chứng minh gồm:

g.1.2.1) Bản chụp Giấy khai sinh và bản chụp Chứng minh nhân dân (nếu có).

g.1.2.2) Bản chụp Giấy xác nhận khuyết tật theo quy định của pháp luật về người khuyết tật.

g.1.3) Con đang theo học tại các bậc học theo hướng dẫn tại tiết d.1.3, điểm d, khoản 1, Điều này, hồ sơ chứng minh gồm:

g.1.3.1) Bản chụp Giấy khai sinh.

g.1.3.2) Bản chụp Thẻ sinh viên hoặc bản khai có xác nhận của nhà trường hoặc giấy tờ khác chứng minh đang theo học tại các trường học đại học, cao đẳng, trung học chuyên nghiệp, trung học phổ thông hoặc học nghề.

g.1.4) Trường hợp là con nuôi, con ngoài giá thú, con riêng thì ngoài các giấy tờ theo từng trường hợp nêu trên, hồ sơ chứng minh cần có thêm giấy tờ khác để chứng minh mối quan hệ như: bản chụp quyết định công nhận việc nuôi con nuôi, quyết định công nhận việc nhận cha, mẹ, con của cơ quan nhà nước có thẩm quyền.

…

g.5) Cá nhân cư trú là người nước ngoài, nếu không có hồ sơ theo hướng dẫn đối với từng trường hợp cụ thể nêu trên thì phải có các tài liệu pháp lý tương tự để làm căn cứ chứng minh người phụ thuộc.

Tham khảo trích dẫn công văn

- Công văn số 16662/BTC-TCT ban hành ngày 02/12/2013: V/v xác định cá nhân mắc bệnh hiểm nghèo được xét giảm thuế TNCN.

- Công văn số 636/TCT-DNNCN ban hành ngày 12/03/2021: V/v hướng dẫn quyết toán thuế TNCN.

- Công văn số 543/CT-TNCN: V/v hồ sơ giảm trừ gia cảnh cho con của cá nhân cư trú là người nước ngoài

- Điều 2 Công văn số 3420/TCT-TNCN: V/v giảm trừ người phụ thuộc là con đang học tại các trường đại học với trình độ sau đại học (Thạc sĩ)

Xem thêm:

Người phụ thuộc Hồ sơ giảm trừ gia cảnh cho các trường hợp – Dependents dossier

PIT is a tax levied on every citizen for the purpose of regulating income among the population classes, realizing justice, social security and increasing revenue for State budget. One of the PIT issues that always receive the most attention is deductions, especially family circumstance deductions and applicable subjects. The following article will clarify the issue: Are children over 18 years old are considered as dependents of PIT deduction?

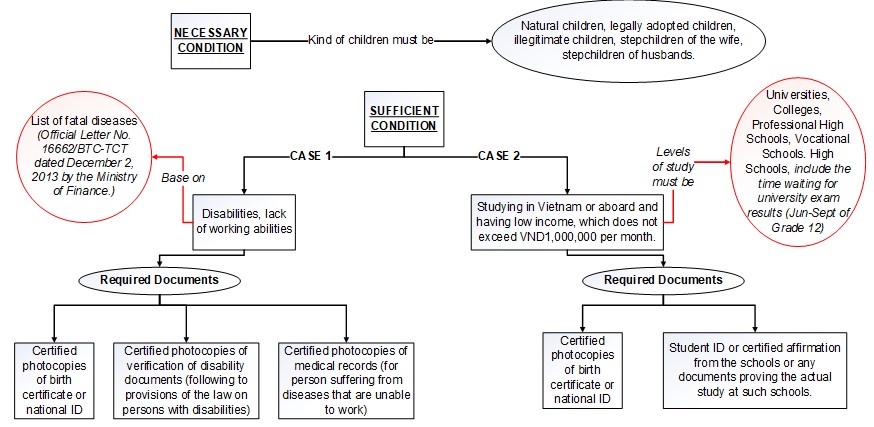

- Children over 18 years old are considered as dependents of PIT deduction if satifying the following conditions:

NOTES:

- For adopted children/illegitimate children/stepchildren: In addition to the above-mentioned documents, it is necessary to provide other required documents to prove the adoption relationship such as decisions for recognition of children, decisions for recognition of parents, etc.

- Only one person can claim the reduction for each dependent.

- According to current regulations (Effective from July 01, 2020), the amount for each dependent being claimed is VND 4,400,000 per month.

- Are children over 18 years old, studying at universities with postgraduate levels and having an average income not exceeding VND 1,000,000/month, considered as dependents of PIT deduction?

Children over 18 years old who are studying at universities with postgraduate levels, are not considered as dependents of taxpayers.

The educational levels of children recognized as dependents, are clearly specified in Point d, Clause 1, Article 9 of Circular 111/2013/TT-BTC. This includes: “…universities, colleges, professional schools and vocational schools, including children aged 18 and over who are studying at the high school, waiting for university exam results from June to September of grade 12)”

Biên soạn: Nguyễn Việt Anh – Manager, Vũ Ngọc Mai – Consultant

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass