Đối với các trường hợp thỏa mãn điều kiện thì được đăng ký là người phụ thuộc và cần chuẩn bị hồ sơ giảm trừ gia cảnh như sau:

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

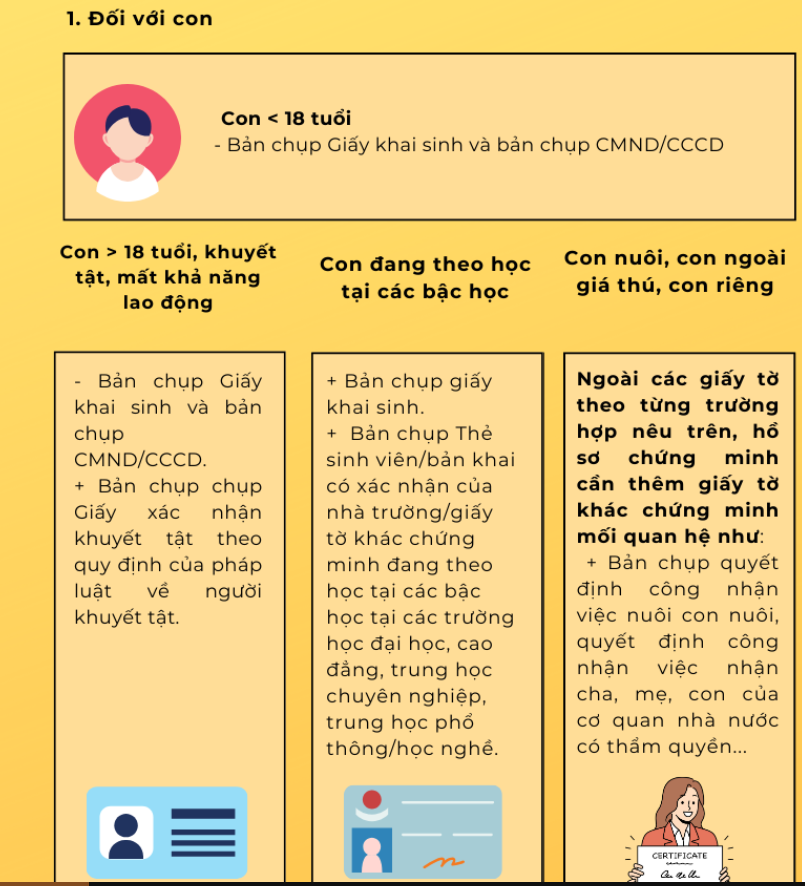

Hồ sơ giảm trừ gia cảnh cho con

| Người phụ thuộc | Đối tượng chi tiết | Hồ sơ |

| Con | Con < 18 tuổi | – Bản chụp giấy khai sinh/ Bản chụp chứng minh thư (nếu có) |

| Con > 18 tuổi nhưng bị khuyết tật | – Bản chụp giấy khai sinh/ Bản chụp chứng minh thư (nếu có)

– Giấy xác nhận khuyết tật |

|

| Con đang theo học đại học, trung học, cao đẳng | – Bản chụp giấy khai sinh/ Bản chụp chứng minh thư (nếu có)

– Bản chụp thẻ sinh viên hoặc giấy xác nhận là sinh viên của nhà trường |

- > Bản đăng ký người phụ thuộc đã nộp lên cơ quan thuế và cơ quan thuế cấp mã số thuế người phụ thuộc

Con trên 18 tuổi có được xem là người phụ thuộc giảm trừ thuế TNCN?

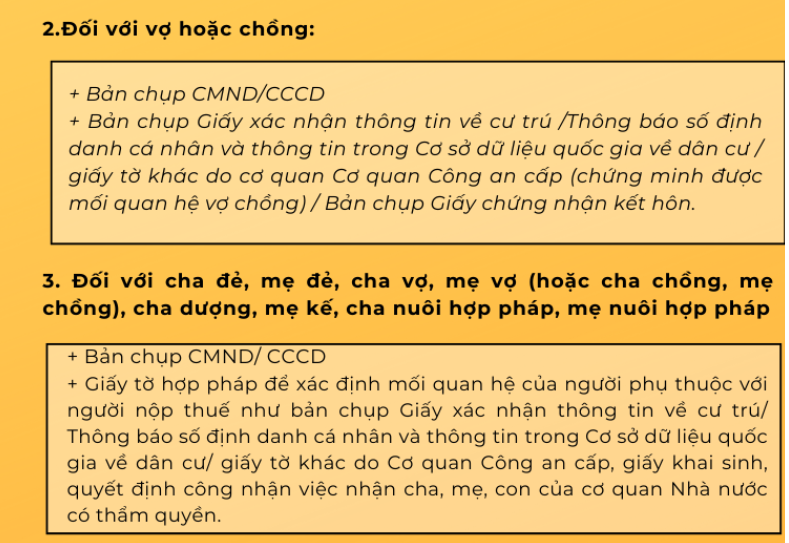

Hồ sơ giảm trừ gia cảnh cho bố mẹ, vợ/ Chồng; cha đẻ, mẹ đẻ, cha vợ, mẹ vợ (hoặc cha chồng, mẹ chồng),..

- > Bản chụp chứng minh thư, căn cước công dân

- > Chứng từ xác minh mối quan hệ (Sổ hộ khẩu, giấy khai sinh, giấy đăng ký kết hôn,..)

- > Hồ sơ giấy xác nhận khuyết tật hoặc hồ sơ bệnh án (nếu còn trong độ tuổi lao động)

- > Chứng từ chứng minh thu nhập của cá nhân đó không quá 1 triệu/ tháng. – Không có mẫu theo quy định. Do cá nhân tự xác định và chịu trách nhiệm (*)

- > Bản đăng ký người phụ thuộc đã nộp lên cơ quan thuế và cơ quan thuế cấp mã số thuế người phụ thuộc

Hồ sơ giảm trừ gia cảnh cho bố mẹ – Parents register as Dependent for PIT

(*) Trong thực tế, thông thường việc xác định thu nhập của cá nhân khá khó và không có cơ quan đủ thẩm quyền để cấp xác nhận này. Vì vậy các công ty thường yêu cầu người lao động xin xác nhận từ xã (Cùng mẫu 09/XN-NPT) để có căn cứ. Nếu cơ quan thuế có những căn cứ khác xét thấy người phụ thuộc không đủ điều kiện thì cơ quan thuế sẽ truy thu lại khoản giảm trừ người phụ thuộc này.

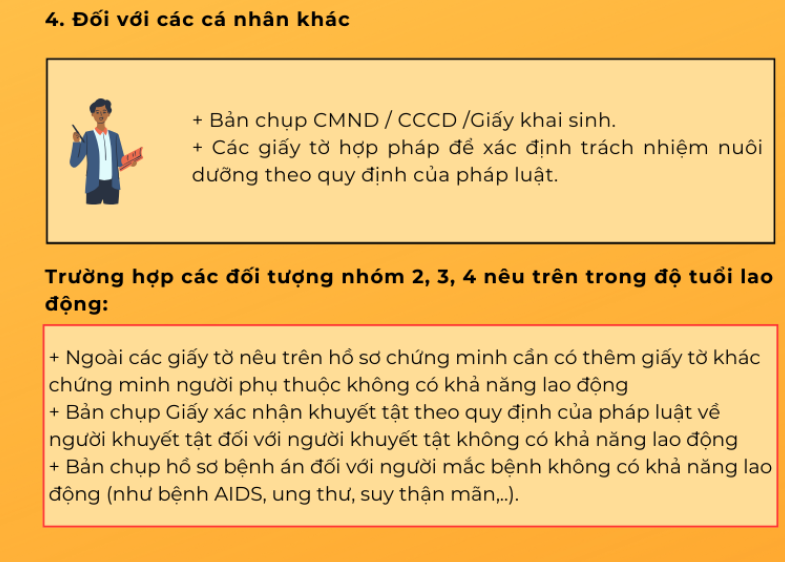

Hồ sơ giảm trừ gia cảnh cho các đối tượng khác

- > Bản chụp chứng minh thư, căn cước công dân

- > Chứng từ xác minh mối quan hệ (Sổ hộ khẩu, giấy khai sinh, giấy đăng ký kết hôn,..)

- > Hồ sơ giấy xác nhận khuyết tật hoặc hồ sơ bệnh án (nếu còn trong độ tuổi lao động)

- > Bản xác nhận của cơ quan có thẩm quyền về nghĩa vụ nuôi dưỡng. (Mẫu 09/XN-NPT. Giấy tờ này được xin tại ủy ban nhân dân xã, phường nơi cư trú) – Bắt buộc

- > Chứng từ chứng minh thu nhập của cá nhân đó không quá 1 triệu/ tháng. – Không có mẫu theo quy định, do cá nhân tự xác định và chịu trách nhiệm (*)

- > Bản đăng ký người phụ thuộc đã nộp lên cơ quan thuế và cơ quan thuế cấp mã số thuế người phụ thuộc

Công văn số 2071/CT-TTHT ngày 11/3/2019

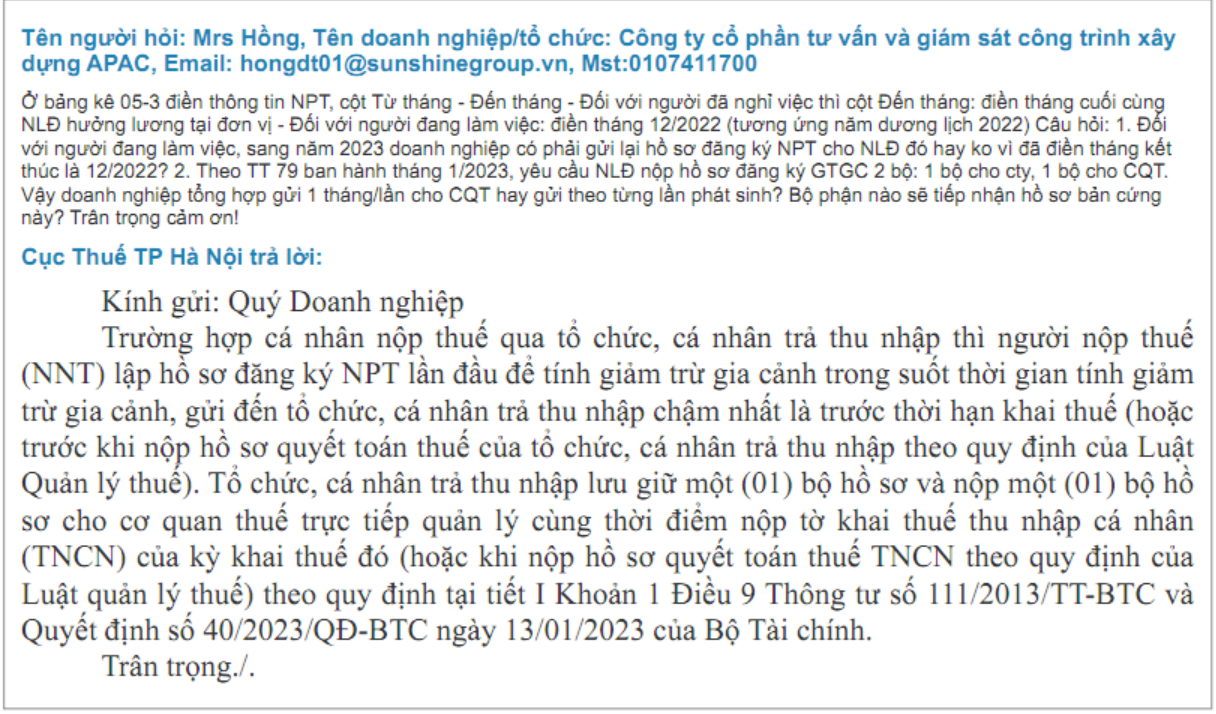

Update về thời hạn nộp hồ sơ giảm trừ

Câu hỏi: Nếu quá thời hạn đăng ký giảm trừ gia cảnh thì cá nhân có được giảm trừ người phụ thuộc cho năm tính thuế không? Đáp án: Tham khảo tại

Thời hạn đăng ký giảm trừ gia cảnh và hoàn thuế cho năm trước

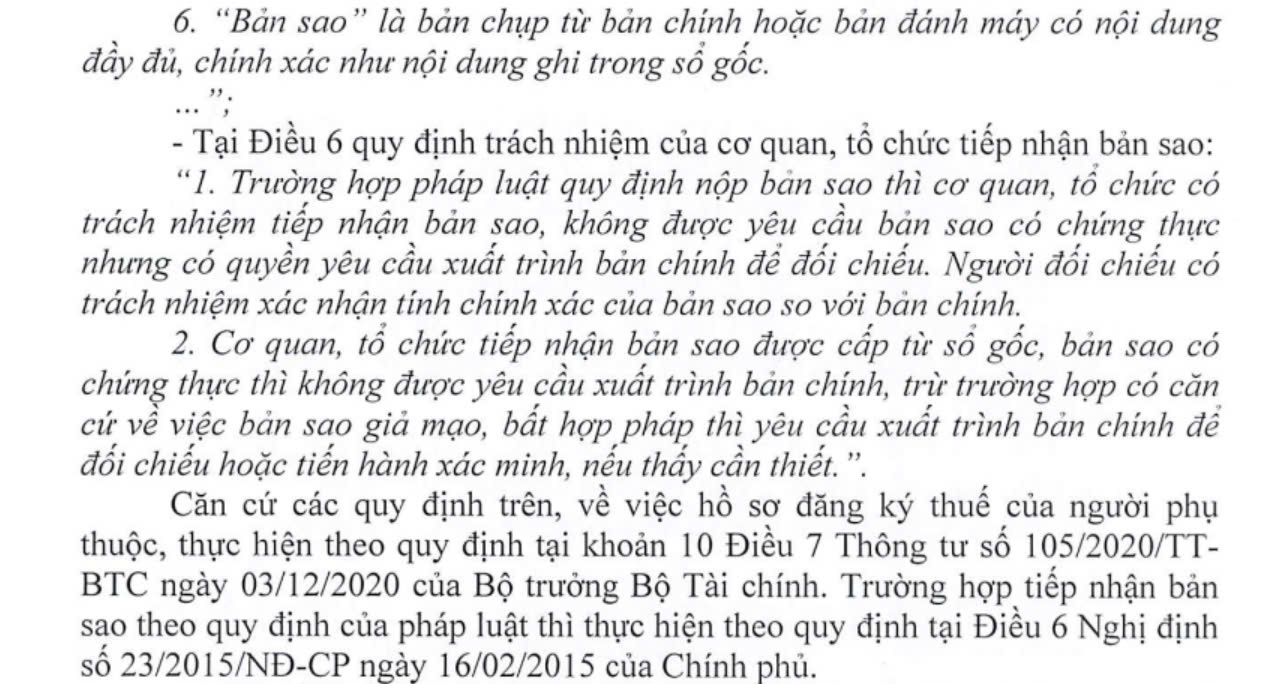

Hồ sơ giảm trừ gia cảnh có cần công chứng không?

Câu hỏi: Hồ sơ đăng ký giảm trừ gia cảnh như: giấy khai sinh, căn cước công dân, sổ hộ khẩu… có phải công chứng không hay chỉ cần bản photo? Tham khảo câu trả lời sau

Căn cứ pháp lý

c.2.3) Trường hợp người nộp thuế chưa tính giảm trừ gia cảnh cho người phụ thuộc trong năm tính thuế thì được tính giảm trừ cho người phụ thuộc kể từ tháng phát sinh nghĩa vụ nuôi dưỡng khi người nộp thuế thực hiện quyết toán thuế và có đăng ký giảm trừ gia cảnh cho người phụ thuộc. Riêng đối với người phụ thuộc khác theo hướng dẫn tại tiết d.4, điểm d, khoản 1, Điều này thời hạn đăng ký giảm trừ gia cảnh chậm nhất là ngày 31 tháng 12 của năm tính thuế, quá thời hạn nêu trên thì không được tính giảm trừ gia cảnh cho năm tính thuế đó.

h.2.1.2) Địa điểm, thời hạn nộp hồ sơ chứng minh người phụ thuộc:

– Địa điểm nộp hồ sơ chứng minh người phụ thuộc là nơi người nộp thuế nộp bản đăng ký người phụ thuộc

Tổ chức trả thu nhập có trách nhiệm lưu giữ hồ sơ chứng minh người phụ thuộc và xuất trình khi cơ quan thuế thanh tra, kiểm tra thuế.

– Thời hạn nộp hồ sơ chứng minh người phụ thuộc: trong vòng ba (03) tháng kể từ ngày nộp tờ khai đăng ký người phụ thuộc (bao gồm cả trường hợp đăng ký thay đổi người phụ thuộc).

Quá thời hạn nộp hồ sơ nêu trên, nếu người nộp thuế không nộp hồ sơ chứng minh người phụ thuộc sẽ không được giảm trừ cho người phụ thuộc và phải điều chỉnh lại số thuế phải nộp.

Tham khảo video:

Xem thêm:

For those cases have enough the conditions, they are registered as dependents and need to prepare the following documents:

| Dependents | Documents | Note: |

| Children under 18 years old | – Copy of birth certificate

– Copy of ID card (if any) |

– 1 dependent only registers 1 for 1 taxpayer in 1 year.

– Parents must be outside the working age, no pension, directly raised by individuals. – The time for temporary reduction of dependents will be calculated starting from the time of registration – At the end of the year when the taxpayer finalizes personal income tax, the taxpayer will be reduced dependent from the time of raising. |

| Father, mother, father-in-law, mother-in-law (or father-in-law, mother-in-law), .. | ||

| Other subjects | ||

| – Registration of dependents has been submitted to tax authorities and tax authorities granted tax code | ||

(*) Normally, determining the income of individuals is quite difficult and there is no competent authority to issue this certification. Therefore, companies often ask employees to get confirmation from the commune (Same form 09 / XN-NPT) to have a basis. If the tax authorities have other grounds that a dependent is not eligible, the tax authority will recover the dependent deduction.

Legal grounds:

– Official Letter No. 330 / CT-TTHT dated 06/01/2020

– Official Letter No. 2071 / CT-TTHT date March 11, 2019

– Article 9 of Circular 111/2013 / TT-BTC

Biên soạn: Lê Thị Minh Ngoan – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass