Bạn hỏi: Doanh nghiệp phát sinh thuế đã nộp thừa có bị tính phạt chậm nộp với số thuế bị truy thu qua thanh tra thuế không?

Gonna Pass trả lời:

Gonna Pass trả lời:

Doanh nghiệp không bị xử phạt chậm nộp đối với khoản thuế phát sinh tăng tương ứng qua thanh tra với số thuế đã nộp thừa vào Ngân sách nhà nước.

Số thuế nộp thừa được xử lý bù trừ tự động với cùng loại thuế cùng tiểu mục phát sinh vào kỳ sau

Số thuế nộp thừa muốn thực hiện bù trừ với loại thuế khác thì phải gửi hồ sơ đề nghị hoàn thuế kiêm bù trừ

Căn cứ pháp lý

Cập nhật – Theo thông tư 80/2021/TT-BTC hướng dẫn nghị định 126/2020/NĐ-CP

Điều 25. Xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa

1. Người nộp thuế có số tiền thuế nộp thừa, tiền chậm nộp nộp thừa, tiền phạt nộp thừa (sau đây gọi là khoản nộp thừa) theo quy định tại khoản 1 Điều 60 Luật Quản lý thuế thì được xử lý bù trừ hoặc hoàn trả như sau:

a) Bù trừ khoản nộp thừa với số tiền thuế còn nợ, tiền chậm nộp còn nợ, tiền phạt còn nợ (sau đây gọi là khoản nợ) hoặc trừ vào số tiền thuế, tiền chậm nộp, tiền phạt phát sinh phải nộp của lần tiếp theo (sau đây gọi là khoản thu phát sinh) trong các trường hợp:

a.1) Bù trừ với khoản nợ của người nộp thuế có cùng nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách với khoản nộp thừa.

a.2) Bù trừ với khoản thu phát sinh của người nộp thuế có cùng nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách với khoản nộp thừa.

a.3) Tổ chức trả thu nhập có số thuế thu nhập cá nhân nộp thừa thì thực hiện bù trừ theo quy định tại điểm a.1, a.2 khoản này. Số thuế thu nhập cá nhân nộp thừa khi quyết toán được xác định bằng (=) số thuế nộp thừa của cá nhân uỷ quyền quyết toán trừ (-) số thuế còn phải nộp của cá nhân uỷ quyền quyết toán; tổ chức trả thu nhập có trách nhiệm trả cho cá nhân uỷ quyền quyết toán số thuế thu nhập cá nhân nộp thừa khi tổ chức chi trả quyết toán thuế thu nhập cá nhân.

a.4) Bù trừ với khoản nợ hoặc khoản thu phát sinh có cùng nội dung kinh tế (tiểu mục) và cùng địa bàn thu ngân sách của người nộp thuế khác khi người nộp thuế không còn khoản nợ.

a.5) Trường hợp người nộp thuế có số tiền thuế nộp thừa bằng ngoại tệ thuộc trường hợp khai thuế, nộp thuế bằng ngoại tệ quy định tại Điều 4 Thông tư này khi thực hiện bù trừ phải quy đổi sang đồng Việt nam theo tỷ giá bán ra đầu ngày của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam tại thời điểm xác định số thuế nộp thừa để bù trừ.

b) Hoàn trả, hoàn trả kiêm bù trừ thu ngân sách

Người nộp thuế có khoản nộp thừa sau khi thực hiện bù trừ theo hướng dẫn tại điểm a khoản này mà vẫn còn khoản nộp thừa hoặc không có khoản nợ thì người nộp thuế được gửi hồ sơ đề nghị hoàn trả hoặc hoàn trả kiêm bù trừ khoản thu ngân sách nhà nước theo quy định tại Điều 42 Thông tư này. Người nộp thuế được hoàn trả khoản nộp thừa khi người nộp thuế không còn khoản nợ.

c) Thời điểm xác định khoản nộp thừa để xử lý bù trừ hoặc hoàn nộp thừa:

c.1) Trường hợp người nộp thuế tự tính, tự khai và tự nộp thuế theo số thuế đã kê khai, thời điểm xác định nộp thừa là ngày người nộp thuế đã nộp tiền vào ngân sách nhà nước; trường hợp người nộp thuế nộp tiền trước khi nộp hồ sơ khai thuế thì thời điểm xác định khoản nộp thừa là ngày người nộp thuế nộp hồ sơ khai thuế, nếu có hồ sơ khai bổ sung thì thời điểm xác định khoản nộp thừa là ngày người nộp thuế nộp hồ sơ khai bổ sung.

c.2) Trường hợp người nộp thuế xác định nghĩa vụ thuế theo Thông báo nộp tiền của cơ quan thuế, cơ quan nhà nước có thẩm quyền thì thời điểm xác định nộp thừa là ngày người nộp thuế đã nộp tiền vào ngân sách nhà nước; trường hợp người nộp thuế nộp tiền trước ngày thông báo thì thời điểm xác định khoản nộp thừa là ngày ban hành thông báo nộp tiền của cơ quan thuế, cơ quan nhà nước có thẩm quyền, nếu có thông báo điều chỉnh, bổ sung thì thời điểm xác định khoản nộp thừa là ngày ban hành thông báo điều chỉnh, bổ sung.

c.3) Trường hợp người nộp thuế nộp tiền theo Quyết định của cơ quan thuế, Quyết định hoặc Văn bản của cơ quan nhà nước có thẩm quyền thì thời điểm xác định nộp thừa là ngày người nộp thuế đã nộp tiền vào ngân sách nhà nước; trường hợp người nộp thuế nộp tiền trước ngày Quyết định hoặc Văn bản thì thời điểm xác định khoản nộp thừa là ngày ban hành Quyết định hoặc Văn bản, nếu có nhiều Quyết định hoặc Văn bản thì thời điểm xác định khoản nộp thừa được căn cứ vào Quyết định hoặc Văn bản cuối cùng.

c.4) Trường hợp người nộp thuế đã nộp tiền vào ngân sách nhà nước nhưng sau đó thực hiện theo Bản án, Quyết định của Toà án thì thời điểm xác định khoản nộp thừa là ngày Bản án, Quyết định có hiệu lực.

Trước đây: Tại khoản 2, Điều 33 Thông tư số 156/2013/TT-BTC của Bộ Tài chính hướng dẫn Luật quản lý thuế:

“2. Người nộp thuế có quyền giải quyết số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo thứ tự quy định sau:

a) Bù trừ tự động với số tiền thuế, tiền chậm nộp, tiền phạt còn nợ hoặc còn phải nộp của cùng loại thuế

b) Bù trừ tự động với số tiền phải nộp của lần nộp thuế tiếp theo của từng loại thuế có cùng nội dung kinh tế (tiểu mục)

c) …sau khi thực hiện bù trừ theo hướng dẫn tại điểm a, điểm b khoản này mà vẫn còn số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa thì người nộp thuế gửi hồ sơ đề nghị hoàn thuế… “

Theo khoản 33, Điều 1 Luật số 21/2012/QH13 quy định

“Người nộp thuế đã phản ánh đầy đủ, trung thực các nghiệp vụ kinh tế làm phát sinh nghĩa vụ thuế trên sổ kế toán, hóa đơn, chứng từ nhưng khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn thì phải nộp đủ số tiền thuế đã khai thiếu, nộp lại số tiền thuế được hoàn cao hơn và bị xử phạt 20% số tiền thuế khai thiếu, số tiền thuế được hoàn cao hơn và tiền chậm nộp tính trên số tiền thuế thiếu hoặc số tiền thuế được hoàn cao hơn”

Căn cứ Luật quản lý thuế số 78/2006/QH11, Luật sửa đổi, bổ sung một số điều của Luật quản lý thuế số 21/2012/QH13, Luật sửa đổi, bổ sung một số điều của các luật về thuế số 71/2014/QH13 và thông tư số 130/2016/TT-BTC ngày 12/08/2016 của Bộ Tài chính hướng dẫn xác định tiền chậm nộp tiền thuế, tỷ lệ lãi suất phạt chậm nộp được xác định

| Giai đoạn | Tới 30/06/2013 | Từ 1/7/2013 tới 31/12/2014 | Từ 1/1/2015 tới 30/06/2016 | Từ 1/7/2016 |

| Lãi suất chậm nộp | 0,05%/ngày | 0.05%/ngày

(Nếu người nộp thuế tự kê khai bổ sung thì tính mức 0.07%/ngày tính trên số tiền thuế chậm nộp vượt quá 90 ngày ) |

0.05%/ngày | 0,03%/ngày |

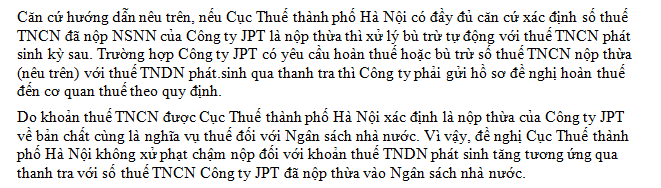

Căn cứ hướng dẫn theo công văn số 169/TCT-TNCT, doanh nghiệp không bị xử phạt chậm nộp đối với khoản thuế phát sinh tăng tương ứng qua thanh tra với số thuế đã nộp thừa vào Ngân sách nhà nước.

Tuy nhiên, do công văn hướng dẫn chỉ áp dụng cho 01 trường hợp cụ thể và không phải hướng dẫn chung, trường hợp phát sinh giao dịch nộp thừa thuế đồng thời có số thuế bị truy thu qua thanh tra thuế, doanh nghiệp nên gửi văn bản hỏi trực tiếp tới cơ quan thuế quản lý để được hướng dẫn thực hiện theo đúng quy định.

Biên soạn: Nguyễn Việt Anh – Manager ( Manabox Việt Nam )

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.