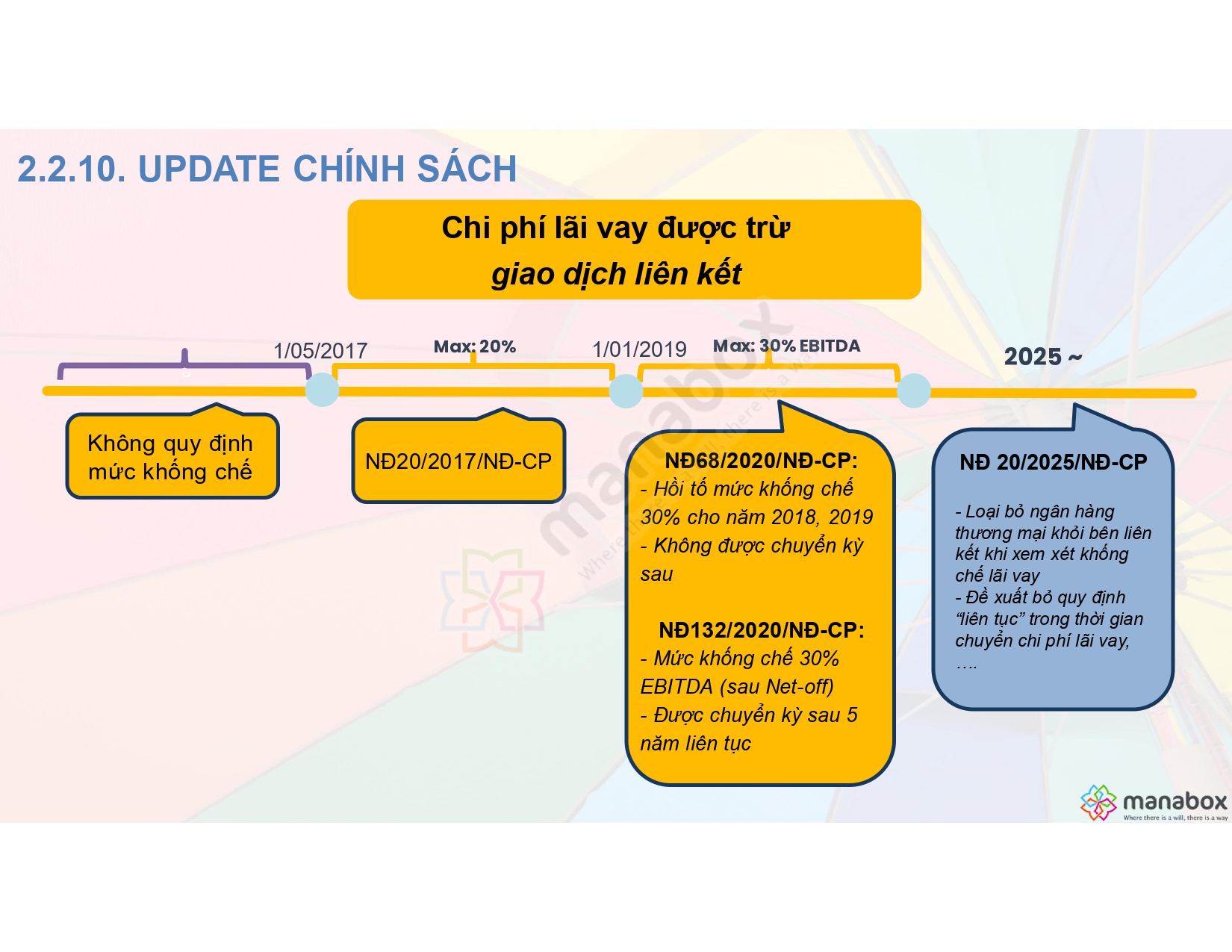

Đã có Nghị định chính thức sửa đổi, bổ sung Nghị định số 132/2020/NĐ-CP ngày 05/11/2020 của Chính phủ quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết. Dưới đây là một số điểm Sửa đổi quy định về giao dịch liên kết trên cơ sở tổng hợp vướng mắc kiến nghị và thu thập tài liệu kinh nghiệm quốc tế cũng như thực tế triển khai thực hiện tại Việt Nam

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Các sửa đổi tại Nghị định 20/2025/NĐ-CP về Giao dịch liên kết

- Nghị định có hiệu lực từ ngày 27/3/2025 và áp dụng cho kỳ tính thuế TNDN năm 2024: 2025_20_Sua doi giao dich lien ket tinh thue TNDN

1. Điều chỉnh định nghĩa về giao dịch liên kết

Nghị định mới quy định rõ hơn về việc một doanh nghiệp bảo lãnh hoặc cho vay vốn cho doanh nghiệp khác, với tiêu chí tổng dư nợ vay phải ít nhất bằng25% vốn góp của chủ sở hữu và chiếm trên 50% tổng dư nợ trung và dài hạn không bao gồm trường hợp vay vốn của Ngân hàng thương mại, tổ chức tín dụng đáp ứng điều kiện cụ thể.

- Các doanh nghiệp đi vay trong giai đoạn 2020-2023, nếu chỉ có quan hệ liên kết với tổ chức tín dụng theo quy định mới, sẽ được phân bổ lại phần chi phí lãi vay không được trừ theo quy định mới từ kỳ tính thuế 2024 trở đi.

Nghị định cũng Mở rộng phạm vi xác định giao dịch liên kết, bao gồm cả chi nhánh hạch toán độc lập nếu có sự điều hành, kiểm soát thực tế và bổ sung điểm m (mới): Bổ sung quy định về quan hệ liên kết giữa tổ chức tín dụng với công ty con, công ty kiểm soát hoặc công ty liên kết.

2. Điều chỉnh về nghĩa vụ cung cấp thông tin giao dịch liên kết

Ngân hàng Nhà nước có trách nhiệm cung cấp thông tin chi tiết về các khoản vay, trả nợ nước ngoài của từng doanh nghiệp có giao dịch liên kết theo yêu cầu của cơ quan thuế, bao gồm kim ngạch vay, lãi suất, kỳ hạn và dữ liệu thực tế về rút vốn, trả nợ.

3. Thay thế Phụ lục I về thông tin giao dịch liên kết

Thay thế toàn bộ Phụ lục I kèm theo Nghị định 132/2020/NĐ-CP bằng một phụ lục mới, cập nhật và chi tiết hơn về: Quan hệ liên kết và giao dịch liên kết, các trường hợp miễn kê khai và lập hồ sơ xác định giá giao dịch liên kết, phương pháp xác định giá giao dịch liên kết.

Lý giải các sự thay đổi: Giao dịch liên kết từ khoản vay ngân hàng thương mại!

Bộ Tài chính đề xuất sửa đổi bổ sung vấn đề doanh nghiệp kiến nghị nhiều nhất đó là quy định về việc xác định quan hệ liên kết theo vốn vay tại điểm d khoản 2 Điều 5 (bao gồm trường hợp ngân hàng cho doanh nghiệp vay trên 25% vốn góp của chủ sở hữu và chiếm trên 50% tổng các khoản nợ trung và dài hạn của doanh nghiệp đi vay) và chi phí lãi vay của doanh nghiệp đi vay áp dụng theo mức khống chế trong trường hợp chỉ phát sinh duy nhất mối quan hệ liên kết theo vốn vay với ngân hàng vì thực tiễn về triển khai áp dụng nghị định 132/2020/NĐ-CP trong thực tế cho thấy việc xác định quan hệ liên kết theo vốn vay trong trường hợp vay vốn ngân hàng, tổ chức tài chính, tổ chức tín dụng nhưng các tổ chức này không có sự điều hành, kiểm soát, góp vốn, quyết định đối với hoạt động sản xuất kinh doanh của doanh nghiệp đi vay thì trong trường hợp này xét theo nguyên tắc bản chất quyết định hình thức thì không phải là các bên có quan hệ liên kết.

Do đó, để đảm bảo quy định chi tiết tại khoản 2 thống nhất với khoản 1 Điều 5 và phù hợp với thực tế của các doanh nghiệp Việt Nam có nhu cầu vay vốn cao phục vụ cho hoạt động sản xuất kinh doanh, Bộ Tài chính trình báo cáo Chính phủ sửa đổi, bổ sung điểm d khoản 2 Điều 5 Nghị định số 132/2020/NĐ-CP để loại trừ việc xác định quan hệ liên kết đối với trường hợp tổ chức tín dụng, tổ chức khác có chức năng hoạt động ngân hàng (không tham gia điều hành, kiểm soát, góp vốn hoặc đầu tư vào doanh nghiệp đi vay hoặc doanh nghiệp và tổ chức tín dụng, tổ chức khác có chức năng hoạt động ngân hàng không chịu sự điều hành, kiểm soát, góp vốn hoặc đầu tư của một bên khác) bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay.

Vay ngân hàng có phải giao dịch liên kết? (Có ví dụ minh họa) – Ralated parties from bank loan

Các nội dung vướng mắc khác

Trong quá trình triển khai thực hiện, Bộ Tài chính nhận được một số văn bản của Cục Thuế địa phương đề nghị hướng dẫn áp dụng Nghị định số 132/2020/NĐ-CP. Những nội dung vướng mắc chủ yếu là do khi áp dụng Nghị định còn có cách hiểu khác nhau, Bộ Tài chính đã có văn bản trả lời hướng dẫn cho từng trường hợp cụ thể. Trường hợp khi Chính phủ phê duyệt sửa đổi Nghị định, trong quá trình lấy ý kiến đối với dự thảo Nghị định sửa đổi, bổ sung nếu có phát sinh ý kiến, Bộ Tài chính sẽ tiếp tục nghiên cứu báo cáo Chính phủ sửa nếu phù hợp.

Chi tiết các vướng mắc tập hợp

Vướng mắc doanh nghiệp phản ánh, kiến nghị nhiều nhất:

Vướng mắc về việc xác định quan hệ liên kết theo vốn vay tại điểm d khoản 2 Điều 5 (bao gồm trường hợp ngân hàng cho doanh nghiệp vay trên 25% vốn góp của chủ sở hữu và chiếm trên 50% tổng các khoản nợ trung và dài hạn của doanh nghiệp đi vay) và chi phí lãi vay của doanh nghiệp đi vay áp dụng theo mức khống chế trong trường hợp chỉ phát sinh duy nhất mối quan hệ liên kết theo vốn vay với ngân hàng

1.1. Quy định về các bên có quan hệ liên kết và xác định chi phí lãi vay đối với doanh nghiệp có giao dịch liên kết

– Tại khoản 1, điểm d khoản 2 Điều 5 quy định về các bên có quan hệ liên kết như sau:

“Điều 5. Các bên có quan hệ liên kết

- Các bên có quan hệ liên kết (sau đây viết tắt là “bên liên kết”) là các bên có mối quan hệ thuộc một trong các trường hợp:

- a) Một bên tham gia trực tiếp hoặc gián tiếp vào việc điều hành, kiểm soát, góp vốn hoặc đầu tư vào bên kia;

- b) Các bên trực tiếp hay gián tiếp cùng chịu sự điều hành, kiểm soát, góp vốn hoặc đầu tư của một bên khác.

- Các bên liên kết tại khoản 1 điều này được quy định cụ thể như sau:

…

- d) Một doanh nghiệp bảo lãnh hoặc cho một doanh nghiệp khác vay vốn dưới bất kỳ hình thức nào (bao gồm cả các khoản vay từ bên thứ ba được đảm bảo từ nguồn tài chính của bên liên kết và các giao dịch tài chính có bản chất tương tự) với điều kiện khoản vốn vay ít nhất bằng 25% vốn góp của chủ sở hữu của doanh nghiệp đi vay và chiếm trên 50% tổng giá trị các khoản nợ trung và dài hạn của doanh nghiệp đi vay;

…”

– Tại điểm a khoản 3 Điều 16 quy định về chi phí lãi vay được trừ khi xác định thu nhập chịu thuế TNDN đối với doanh nghiệp có giao dịch liên kết như sau:

“Điều 16. Xác định chi phí để tính thuế đối với doanh nghiệp có giao dịch liên kết

…

- Tổng chi phí lãi vay được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp đối với doanh nghiệp có giao dịch liên kết:

- a) Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế;

…”

1.2. Nội dung vướng mắc

Bộ Tài chính đã tổng hợp được phản ánh vướng mắc từ cử tri các tỉnh, các Hiệp hội và các doanh nghiệp như sau:

…Các doanh nghiệp có kiến nghị cho rằng, hoạt động vay vốn ngân hàng để phục vụ hoạt động sản xuất kinh doanh là hoạt động phổ biến của các doanh nghiệp tại Việt Nam, đây cũng là hoạt động kinh doanh thông thường (hoạt động cấp tín dụng) của ngân hàng. Doanh nghiệp và ngân hàng hoàn toàn độc lập với nhau, không có việc kiểm soát, điều hành, góp vốn của ngân hàng đối với hoạt động sản xuất kinh doanh của doanh nghiệp. Chi phí lãi vay của doanh nghiệp là chi phí thực tế phục vụ hoạt động sản xuất kinh doanh. Do đó, việc khống chế và loại chi phí lãi vay đối với các doanh nghiệp trong trường hợp này là không phù hợp. Đặc biệt là các doanh nghiệp BOT thường vay ngân hàng đến 80% vốn (chi phí lãi vay theo cơ cấu vốn vay nêu trên được cơ quan Nhà nước phê duyệt trong phương án tài chính thu hồi vốn, do đó khi doanh nghiệp BOT bị khống chế chi phí lãi thì ảnh hưởng đến phương án tài chính thu hồi vốn mà doanh nghiệp đã được phê duyệt). Các doanh nghiệp kiến nghị đề xuất Chính phủ xem xét, sửa đổi quy định này.

1.3. Nguyên nhân phát sinh vướng mắc của doanh nghiệp

Quy định về xác định mối quan hệ liên kết theo vốn vay giữa doanh nghiệp với doanh nghiệp và quy định khống chế chi phí lãi vay đối với doanh nghiệp có giao dịch liên kết tại các văn bản quy phạm pháp luật về giao dịch liên kết được xây dựng trên cơ sở phát huy, kế thừa các quy định về quản lý giá giao dịch liên kết đã mang lại kết quả, nghiên cứu kinh nghiệm quốc tế, khuyến nghị của OECD, tình hình kinh tế – xã hội thực tế tại Việt Nam thời điểm ban hành chính sách và mục tiêu ban hành quy định pháp luật, cụ thể:

- > Quy định về việc xác định các bên có quan hệ liên kết theo vốn vay tại điểm d khoản 2 Điều 5 Nghị định số 132/2020/NĐ-CP kế thừa quy định từ Nghị định số 20/2017/NĐ-CP. Quy định về xác định mối quan hệ liên kết theo vốn vay tại Nghị định số 20/2017/NĐ-CP cũng được kế thừa quy định về xác định mối quan hệ liên kết theo vốn vay từ Thông tư số 66/2010/TT-BTC, có điều chỉnh nâng tỷ lệ vốn vay trên vốn góp của chủ sở hữu từ 20% lên 25%. Và đây không phải là quy định mới trong việc xác định mối quan hệ liên kết theo vốn vay.

- > Quy định về xác định chi phí lãi vay được trừ khi xác định thu nhập chịu thuế TNDN đối với doanh nghiệp có giao dịch liên kết cũng kế thừa quy định khoản 3 Điều 8 Nghị định số 20/2017/NĐ-CP được sửa đổi bổ sung tại Nghị định số 68/2020/NĐ-CP. Quy định này để hạn chế tình trạng vốn mỏng, vay quá mức (chi phí lãi vay được trừ tương ứng với hiệu quả hoạt động sản xuất kinh doanh của doanh nghiệp) và khắc phục trường hợp chuyển giá thông qua lãi vay trả cho các bên liên kết, góp phần làm lành mạnh tình hình tài chính doanh nghiệp nói riêng và an ninh tài chính tiền tệ nói chung. Việc ban hành quy định này phù hợp với chủ trương của Đảng và Nhà nước về việc “Nghiên cứu, xây dựng các quy định khắc phục tình trạng “vốn mỏng”, chuyển giá”; “Hoàn thiện, bổ sung các quy định chặt chẽ trong pháp luật về thuế… để kiểm soát, quản lý, ngăn chặn chuyển giá” (Nghị quyết số 50/NQ-TW ngày 20/8/2019 của Bộ Chính trị).

- > Tuy nhiên, trong thời gian vừa qua, trước bối cảnh đại dịch Covid-19 diễn biến phức tạp đã gây ảnh hưởng đến nền kinh tế thế giới nói chung và các doanh nghiệp tại Việt Nam cũng phải gánh chịu những tổn thất và hậu quả nặng nề. Tiềm lực tài chính của nhiều doanh nghiệp cạn kiệt do phát sinh các chi phí chống dịch và nhiều chi phí khác để duy trì hoạt động sản xuất trong thời gian dịch bệnh. Vì vậy, nhu cầu vay vốn ngân hàng để phục hồi hoạt động sản xuất kinh doanh sau dịch bệnh của các doanh nghiệp là rất lớn và hết sức cần thiết. Từ những nguyên nhân nêu trên, chi phí lãi vay để phục vụ hoạt động sản xuất kinh doanh của các doanh nghiệp nói chung tăng cao, dẫn đến nhiều trường hợp doanh nghiệp có giao dịch liên kết phát sinh chi phí lãi vay không được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.

- Các nội dung vướng mắc khác:

Những vướng mắc khác chủ yếu về nội dung quy định tại một số điểm của Nghị định có thể dẫn tới cách hiểu khác nhau. Những nội dung vướng mắc này Bộ Tài chính nhận được từ các Cục Thuế địa phương đề nghị hướng dẫn trong quá trình triển khai thực hiện và Bộ Tài chính đã có văn bản trả lời hướng dẫn cho từng trường hợp cụ thể. Ngoài ra có một số vướng mắc rà soát để đảm bảo tính thống nhất về ngôn ngữ sử dụng với Luật hiện hành khác. Những nội dung vướng khác bao gồm:

(i) Về phạm vi điều chỉnh (khoản 2 Điều 1)

Tại khoản 2 Điều 1 đang quy định tại Nghị định số 132/2020/NĐ-CP (sau đây gọi tắt là Nghị định 132) như sau:

“Điều 1. Phạm vi điều chỉnh

…Các giao dịch liên kết thuộc phạm vi điều chỉnh của Nghị định này là các giao dịch mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng hàng hóa, cung cấp dịch vụ; vay, cho vay, dịch vụ tài chính, đảm bảo tài chính và các công cụ tài chính khác; mua, bán, trao đổi, thuê, cho thuê, mượn, cho mượn, chuyển giao, chuyển nhượng tài sản hữu hình, tài sản vô hình và thỏa thuận mua, bán, sử dụng chung nguồn lực như tài sản, vốn, lao động, chia sẻ chi phí giữa các bên có quan hệ liên kết, trừ các giao dịch kinh doanh đối với hàng hóa, dịch vụ thuộc phạm vi điều chỉnh giá của Nhà nước thực hiện theo quy định của pháp luật về giá.”

Như vậy:

– Tại Nghị định 132 mới quy định giao dịch “mượn, cho mượn” đối với hàng hóa, tài sản hữu hình và tài sản vô hình là giao dịch liên kết; chưa quy định giao dịch “mượn, cho mượn” tài chính là giao dịch liên kết nên chưa thống nhất và dễ bị lợi dụng khi doanh nghiệp phát sinh giao dịch vay tài chính nhưng chuyển sang thành hợp đồng mượn, cho mượn tài chính.

– Tại pháp luật về giá không có quy định “hàng hóa, dịch vụ thuộc phạm vi điều chỉnh giá của Nhà nước”, do đó, cần rà soát khái niệm nêu trên theo quy định tại pháp luật về giá (Luật Giá số 16/2023/QH15) và phù hợp với nguyên tắc, bản chất loại trừ các giao dịch mua, bán hàng hóa, dịch vụ không thuộc phạm vi điều chỉnh tại Nghị định quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết.

– Nghị định 132 quy định “trừ các giao dịch kinh doanh đối với hàng hóa, dịch vụ thuộc phạm vi điều chỉnh giá của Nhà nước thực hiện theo quy định của pháp luật về giá” thì không thuộc phạm vi điều chỉnh tại Nghị định này. Vướng mắc đối với doanh nghiệp kinh doanh các hàng hóa, dịch vụ do Nhà nước quản lý giá, thuộc phạm vi điều chỉnh của pháp luật về giá như: điện, xăng dầu,… nhưng trong quá trình hoạt động phát sinh các giao dịch liên kết khác như: vay, cho vay,… thì có thuộc phạm vi điều chỉnh tại Nghị định số 132/2020/NĐ-CP hay không? Doanh nghiệp cho rằng hoạt động của doanh nghiệp là kinh doanh các hàng hóa, dịch vụ thuộc phạm vi điều chỉnh của pháp luật về giá và các giao dịch liên kết khác (như vay, cho vay,…) cũng để phục vụ hoạt động kinh doanh hàng hóa, dịch vụ thuộc phạm vi điều chỉnh theo quy định của pháp luật về giá của Nhà nước nên doanh nghiệp không thuộc phạm vi điều chỉnh tại Nghị định số 132/2020/NĐ-CP.

(ii) Về đối tượng áp dụng (khoản 2 Điều 2)

– Tại điểm a Khoản 2 Điều 2 Luật Quản lý thuế số 38/2019/QH14 quy định:

“Điều 2. Đối tượng áp dụng: …Cơ quan quản lý thuế bao gồm: a) Cơ quan thuế bao gồm Tổng cục Thuế, Cục Thuế, Chi cục Thuế, Chi cục Thuế khu vực;..”

– Tại Khoản 2 Điều 2 đang quy định tại Nghị định số 132/2020/NĐ-CP như sau:

“Điều 2. Đối tượng áp dụng: … Cơ quan thuế bao gồm Tổng cục Thuế, Cục Thuế và Chi cục Thuế.”

Như vậy, quy định về cơ quan thuế tại Nghị định số 132/2020/NĐ-CP chưa đầy đủ so với quy định về cơ quan thuế tại Luật Quản lý thuế số 38/2019/QH14.

(iii) Quy định về việc xác định quan hệ liên kết giữa doanh nghiệp và chi nhánh (điểm k Khoản 2 Điều 5)

Hiện nay, Nghị định số 132/2020/NĐ-CP đang quy định việc xác định mối quan hệ liên kết giữa doanh nghiệp với doanh nghiệp hoặc mối quan hệ liên kết giữa doanh nghiệp với cá nhân.

Trong thực tế có thể phát sinh hoạt động chuyển giá giữa doanh nghiệp với chi nhánh thực hiện kê khai, nộp thuế TNDN (chi nhánh hạch toán độc lập) nhằm điều tiết lợi nhuận giữa các doanh nghiệp, chi nhánh trong cùng Công ty. Đồng thời, mối quan hệ giữa doanh nghiệp và chi nhánh đáp ứng điều kiện xác định là các bên có quan hệ liên kết theo nguyên tắc được quy định tại Khoản 1 Điều 5 Nghị định số 132/2020/NĐ-CP. Do đó, cần phải quy định bổ sung việc xác định mối quan hệ liên kết giữa doanh nghiệp với chi nhánh kê khai, nộp thuế TNDN hoặc giữa hai chi nhánh kê khai, nộp thuế TNDN.

Trong thời gian triển khai thực hiện Nghị định số 132/2020/NĐ-CP, Bộ Tài chính nhận được văn bản đề nghị hướng dẫn của một số Cục Thuế đối với nội dung này.

(iv) Về việc lựa chọn đối tượng so sánh độc lập (Điều 7)

Tại Khoản 1, Khoản 2 Điều 7 Nghị định số 132/2020/NĐ-CP quy định:

“1. Lựa chọn đối tượng so sánh độc lập nội bộ là việc lựa chọn giao dịch của chính người nộp thuế với bên không có quan hệ liên kết, đảm bảo tương đồng không có khác biệt ảnh hưởng trọng yếu đến mức giá; tỷ suất lợi nhuận hoặc tỷ lệ phân bổ lợi nhuận giữa các bên. Trường hợp không có đối tượng so sánh độc lập nội bộ tương đồng, thực hiện lựa chọn đối tượng so sánh theo điểm b và c khoản 3 điều 17 Nghị định này. Việc so sánh giữa giao dịch liên kết và giao dịch độc lập được thực hiện trên cơ sở từng giao dịch đối với từng sản phẩm tương đồng. Trường hợp không thể so sánh giao dịch theo sản phẩm, việc gộp chung các giao dịch phải đảm bảo phù hợp bản chất, thực tiễn kinh doanh và việc áp dụng phương pháp xác định giá của giao dịch liên kết được thực hiện theo quy định tại Điều 12, Điều 13, Điều 14, Điều 15 Nghị định này.

2. Dữ liệu tài chính, kinh doanh của các đối tượng so sánh phải đảm bảo độ tin cậy để sử dụng cho mục đích kê khai, tính thuế, phù hợp với các quy định về kế toán, thống kê và thuế. Thời điểm phát sinh giao dịch của các đối tượng so sánh độc lập phải cùng thời điểm phát sinh với giao dịch liên kết hoặc có năm tài chính cùng với năm tài chính của người nộp thuế, trừ trường hợp đặc thù cần thiết mở rộng thời gian so sánh theo quy định tại Điều 9 Nghị định này. Định dạng dữ liệu phải đảm bảo có thể so sánh, tính toán được các mức giá tại thời điểm giao dịch hoặc trong cùng kỳ tính thuế; dữ liệu so sánh về tỷ suất lợi nhuận hoặc tỷ lệ phân bổ lợi nhuận phải đảm bảo ít nhất là ba kỳ tính thuế liên tục. Đối với các giá trị tỷ suất, tỷ lệ tương đối, người nộp thuế làm tròn số đến chữ số thứ hai sau dấu thập phân. Trường hợp số tương đối được lấy từ các số liệu công bố không có số tuyệt đối đi kèm và không sử dụng nguyên tắc làm tròn này thì lấy theo số liệu đã công bố có trích dẫn nguồn.”

Theo quy định nêu trên:

Về nguyên tắc, việc so sánh giữa giao dịch liên kết và giao dịch độc lập được thực hiện trên cơ sở từng giao dịch về từng loại sản phẩm riêng biệt. Nghị định số 132/2020/NĐ-CP chỉ đang quy định trường hợp không thể so sánh giao dịch theo sản phẩm thì doanh nghiệp được gộp chung các giao dịch.

Tuy nhiên trong thực tế có rất nhiều giao dịch có liên quan chặt chẽ và có tính phụ thuộc lẫn nhau như các giao dịch trên cơ sở hợp đồng cung cấp hàng hóa và dịch vụ, trong đó dịch vụ là một phần không thể tách rời của hợp đồng cung cấp hàng hóa đó, các giao dịch mang tính chất liên hoàn như cung cấp hoặc trao quyền sử dụng các tài sản vô hình đi liên với cung cấp nguyên vật liệu, bán thành phẩm để sản xuất, chế biến ra thành phẩm. Trong trường hợp này các giao dịch không thể tách biệt do đó doanh nghiệp cũng phải được gộp các giao dịch.

(v) Về việc điều chỉnh mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận của người nộp thuế (khoản 1 Điều 8)

Tại khoản 1 và khoản 3 Điều 8 Nghị định số 132/2020/NĐ-CP quy định:

“1. Trường hợp tìm kiếm được các đối tượng so sánh độc lập có mức độ so sánh tin cậy tương đương nhau, không có khác biệt hoặc có khác biệt nhưng có đủ thông tin, dữ liệu làm cơ sở để loại trừ tất cả các khác biệt trọng yếu:

- a) Nếu mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận của người nộp thuế thuộc khoảng giá trị giao dịch độc lập của các đối tượng so sánh độc lập tương đồng thì người nộp thuế không phải thực hiện điều chỉnh mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận để xác định giá giao dịch liên kết;

- b) Nếu mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận của người nộp thuế không thuộc khoảng giá trị giao dịch độc lập của các đối tượng so sánh độc lập tương đồng thì người nộp thuế phải xác định giá trị thuộc khoảng giao dịch độc lập phản ánh mức độ tương đồng cao nhất với giao dịch liên kết để điều chỉnh mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận của giao dịch liên kết nhưng không làm giảm thu nhập chịu thuế, không làm giảm nghĩa vụ thuế phải nộp ngân sách nhà nước của người nộp thuế.

- Căn cứ phương pháp xác định giá giao dịch liên kết và các đối tượng so sánh độc lập được lựa chọn, thực hiện điều chỉnh mức giá; tỷ suất lợi nhuận hoặc tỷ lệ phân bổ lợi nhuận của người nộp thuế để xác định nghĩa vụ thuế thu nhập doanh nghiệp của người nộp thuế không làm giảm nghĩa vụ thuế phải nộp ngân sách nhà nước.”

Theo quy định nêu trên:

– Đối với trường hợp mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận của người nộp thuế không thuộc khoảng giá trị giao dịch độc lập của các đối tượng so sánh độc lập tương đồng thì người nộp thuế có mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận không thuộc khoảng giá trị giao dịch độc lập của các đối tượng so sánh độc lập tương đồng thì người nộp thuế phải xác định giá trị thuộc khoảng giao dịch độc lập phản ánh mức độ tương đồng cao nhất với giao dịch liên kết (nằm trong khoảng giá trị giao dịch độc lập của các đối tượng so sánh độc lập tương đồng). Tuy nhiên, có Cục Thuế đang hiểu rằng trong trường hợp này người nộp thuế phải xác định giá trị thuộc một khoảng giao dịch độc lập tương đồng cao nhất (không cần thuộc khoảng giá trị giao dịch độc lập của các đối tượng so sánh độc lập).

– Về việc điều chỉnh thực hiện đối với các giao dịch liên kết: Về nguyên tắc, Nghị định số 132/2020/NĐ-CP quy định trường hợp doanh nghiệp có giao dịch liên kết không tuân theo nguyên tắc giao dịch độc lập thì thực hiện điều chỉnh đối với các giao dịch liên kết đó. Tại Nghị định chưa quy định trường hợp người nộp thuế vừa phát sinh giao dịch liên kết, vừa phát sinh giao dịch độc lập và không thể hạch toán riêng được thì thực hiện điều chỉnh mức giá, tỷ suất lợi nhuận, tỷ lệ phân bổ lợi nhuận của giao dịch liên kết để xác định thu nhập chịu thuế như nào. Do vậy, cần quy định rõ để tránh việc xác định giá giao dịch liên kết với tỷ trọng giao dịch liên kết nhỏ (dưới 10% trong tổng giá trị phát sinh) nhưng điều chỉnh gộp toàn bộ.

(vi) Về việc chuyển chi phí lãi vay không được trừ sang kỳ tính thuế tiếp theo (điểm b, khoản 3 Điều 16)

Theo ý kiến phản ánh của một số Cục Thuế, việc thực hiện Khoản 3 Điều 16 quy định khống chế chi phí lãi vay của Nghị định số 132/2020/NĐ-CP có khó khăn, vướng mắc sau:

Tại điểm b khoản 3 Điều 16 đang quy định tại Nghị định số 132/2020/NĐ-CP như sau:

“Điều 16. Xác định chi phí để tính thuế đối với doanh nghiệp có giao dịch liên kết

…Tổng chi phí lãi vay được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp đối với doanh nghiệp có giao dịch liên kết:

…b) Phần chi phí lãi vay không được trừ theo quy định tại điểm a khoản này được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định tại điểm a khoản này. Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ;”

Thực hiện quy định nêu trên, một số Cục Thuế phản ánh vướng mắc sau:

– Doanh nghiệp có chi phí lãi vay không được trừ của kỳ trước chuyển sang kỳ tính thuế hiện tại nhưng ở kỳ tính thuế hiện tại doanh nghiệp không có quan hệ liên kết và không phát sinh giao dịch liên kết thì có được trừ chi phí lãi vay của kỳ trước chuyển sang khi xác định thu nhập chịu thuế TNDN hay không?

– Nghị định quy định thời gian chuyển chi phí lãi vay liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ. Hiện nay, phát sinh vướng mắc trong quá trình thực hiện quy định trên do có quan điểm như sau: trong thời hạn 05 năm nếu 01 năm doanh nghiệp không đủ điều kiện chuyển chi phí lãi vay thì từ năm đó doanh nghiệp không được chuyển chi phí lãi vay còn lại của các năm trước vì không đảm bảo tính liên tục khi chuyển chi phí lãi vay.

Biên soạn: Nguyễn Việt Anh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass