Xuất phát từ thực tiễn nhiều doanh nghiệp FDI bị truy thu thuế nhà thầu (Foreign Contractor Tax – FCT) qua thanh tra, kiểm tra do không nhận biết được nghĩa vụ này. Chúng tôi viết bản tin này hi vọng sẽ hữu ích cho Quý vị trong việc phòng ngừa các rủi ro tuân thủ thuế tại Việt Nam.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Vì sao có thuế nhà thầu nước ngoài?

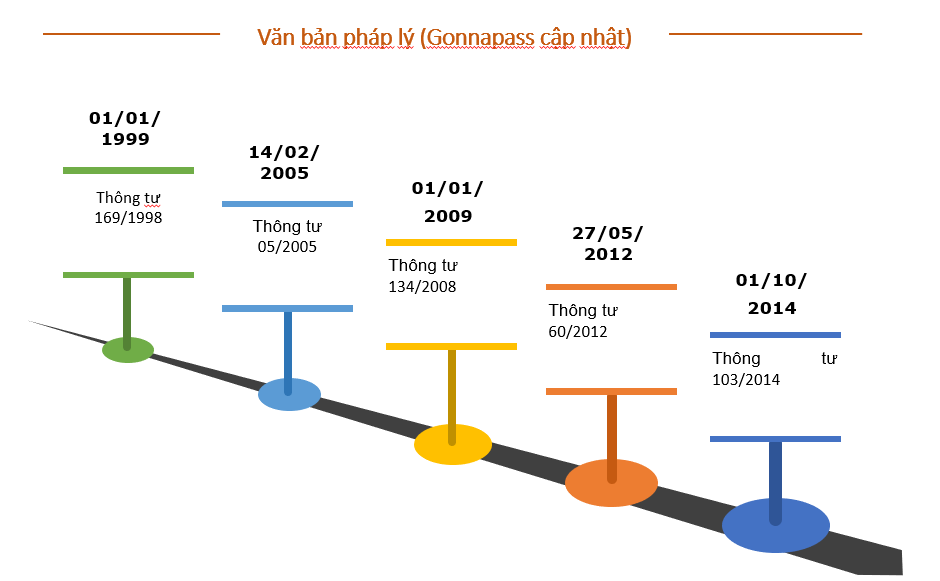

Có thể hiểu một cách đơn giản nhất, nếu như giao dịch mà nhà thầu nước ngoài bán hàng hóa vào lãnh thổ Việt Nam thì Chính Phủ Việt Nam sẽ thu được thuế ở khâu nhập khẩu thông qua việc khai báo Hải quan thì nhà thầu nước ngoài bán dịch vụ vào lãnh thổ Việt Nam lại không có quá trình khai báo như vậy. Do đó, nhà nước thiết lập một cơ chế thu khoản thuế đối với dịch vụ bán vào Việt Nam, đó là thuế nhà thầu. Hệ thống văn bản pháp lý về thuế nhà thầu tại Việt Nam được mô tả như sau:

Dấu hiệu nhận biết giao dịch phát sinh thuế nhà thầu

Xuất phát từ quy định chung ngay tại Điều 1. Đối tượng áp dụng của thông tư 103/2014/TT-BTC, có thể nhận biết đặc điểm chung của giao dịch phát sinh thuế nhà thầu là khi doanh nghiệp có

- > Giao dịch mua hàng hóa, dịch vụ với bên nước ngoài

- > Thanh toán cho bên nước ngoài dưới bất kỳ hình thức nào (Chuyển khoản, Bù trừ…)

Hướng dẫn tại Thông tư này áp dụng đối với các đối tượng sau (trừ trường hợp nêu tại Điều 2 Chương I): 1. Tổ chức nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam (sau đây gọi chung là Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài) kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu

Khi nào thì bên Việt Nam khấu trừ và nộp thay thuế?

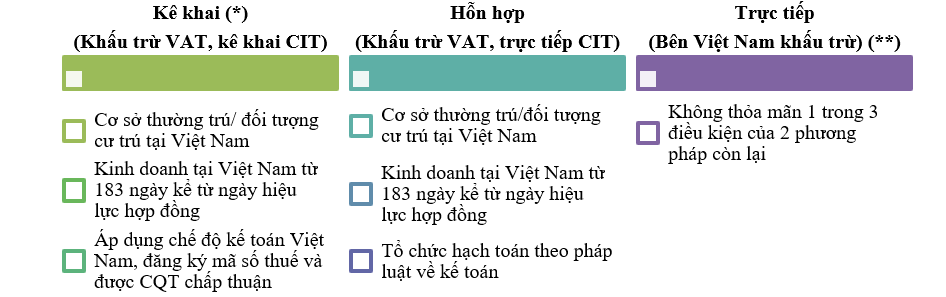

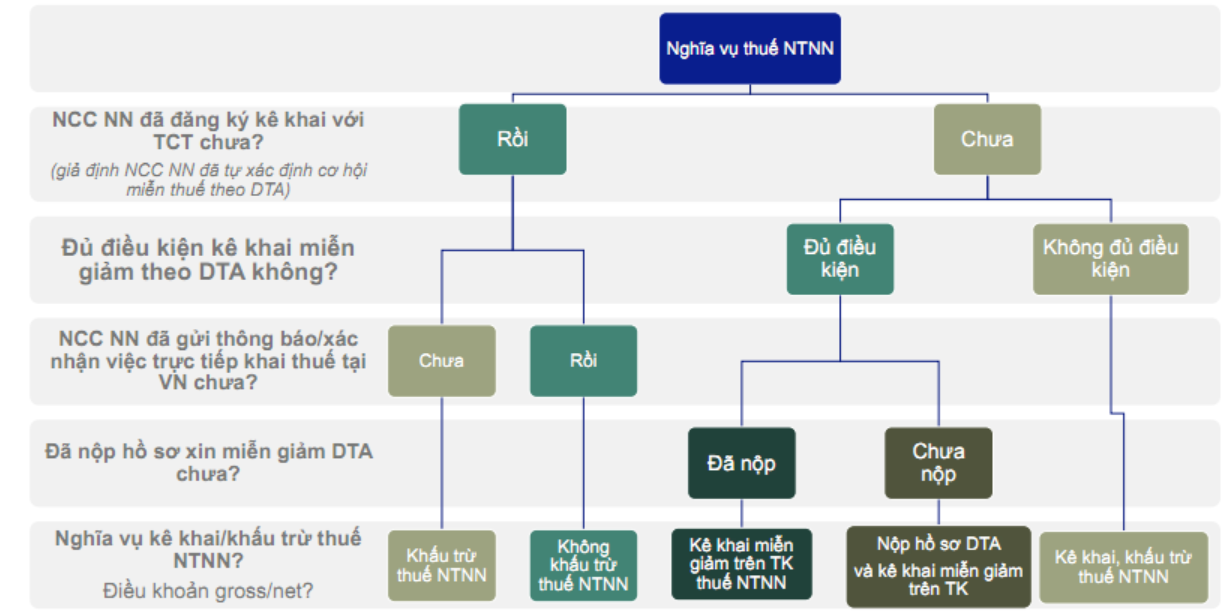

Khi phát sinh ra thuế nhà thầu, không phải mọi trường hợp bên Việt Nam khấu trừ và nộp thay thuế. Sơ đồ tổng quát có thể mô tả như sau

Như vậy, chỉ trong trường hợp mà nhà thầu không khai thuế trực tiếp thì bên Việt Nam khấu trừ và nộp thay thuế. Phần lớn các trường hợp hiện nay thuộc nhóm này, khi đó cần xét tiếp đến các điều kiện dưới đây:

Về cơ bản, thời hạn nộp tờ khai và nộp tiền thuế FCT là 10 ngày kể từ ngày thanh toán cho Nhà thầu nước ngoài.

Tính ra số thuế phải nộp

Khi phải khấu trừ và nộp thay thuế, bên Việt Nam có thể hiểu cách tính thuế được xác định như sau:

Thuế nhà thầu (GTGT, TNDN) = (1) Doanh thu tính thuế x (2) Tỷ lệ thuế

- > Về xác định doanh thu tính thuế nhà thầu: Xác định 01 trong 03 trường hợp sau (Xác định NET, Gross và cách quy đổi)

Lưu ý, tỷ giá quy đổi để tính thuế nhà thầu có nhiều quan điểm khác nhau nhưng phương án an toàn nhất là áp dụng tỷ giá bán của NHTM nơi chuyển tiền thanh toán.

Tỷ giá tính thuế nhà thầu nước ngoài (Có ví dụ) – Exchange rate for FCT calculation

- > Về tỷ lệ thuế nhà thầu: Theo thông tư 103/2014/TT-BTC, tỷ lệ mức thuế như sau:

Minh họa cách khai thuế nhà thầu nước ngoài

Xem bản tin tại https://manaboxvietnam.com/lap-to-khai-thue-nha-thau-01-ntnn/

Cơ sở pháp lý

Manabox Việt Nam xin gửi các văn bản về thuế nhà thầu, gồm

- Thông tư 103/2014/TT-BTC

- Tiếng Việt: 103_2014_TT-BTC_Vn

- Tiếng Anh: 103_2014_TT-BTC_En

- Thông tư 105/2020/TT-BTC

- Tiếng Việt: 105_2020_TT-BTC_Vn

- Tiếng Anh: 105_2020_TT-BTC_En

- Thông tư 80/2021/TT-BTC:

- Tiếng Việt: 80_2021_TT-BTC_Vn

- Tiếng Anh: 80_2021_TT-BTC_En

Originating from the fact that many FDI enterprises have to collect foreign contractor tax (FCT) through inspection and examination due to not being aware of this obligation. We wrote this newsletter hoping it will be useful for you in preventing tax compliance risks in Vietnam.

1/ Why is there foreign contractor tax?

To understand it in the simplest way, if a transaction involves a foreign contractor selling goods into Vietnamese territory, the Vietnamese Government will collect tax at the import stage through Customs declaration, then the foreign contractor will selling services into Vietnamese territory, there is no such declaration process. Therefore, the state established a mechanism to collect taxes on services sold into Vietnam, which is contractor tax.

2/ Signs to identify transactions that generate contractor tax

Derived from the general provisions right in Article 1. Subjects of application of Circular 103/2014/TT-BTC, the general characteristics of transactions generating contractor tax can be identified when the enterprise has

- > Transactions to purchase goods and services with foreign parties

- > Payment to foreign parties in any form (Transfer, Clearing…)

The guidance in this Circular applies to the following subjects (except for the cases stated in Article 2 Chapter I): 1. Foreign business organizations with permanent establishments in Vietnam or without permanent establishments in Vietnam Vietnam; Foreign individuals doing business who are residents of Vietnam or not residents of Vietnam (hereinafter collectively referred to as Foreign Contractors, Foreign Subcontractors) doing business in Vietnam or having income arising in Vietnam on the basis of contracts, agreements, or commitments between foreign contractors and Vietnamese organizations and individuals or between foreign contractors and foreign subcontractors to perform part of the work of Contractor contract

3/ When does the Vietnamese side deduct and pay tax instead?

When contractor tax arises, not in all cases does the Vietnamese party deduct and pay tax instead. The general diagram can be described as follow. Thus, only in cases where the contractor does not declare tax directly will the Vietnamese party deduct and pay tax instead. The majority of current cases fall into this group, then the following conditions need to be considered:

Basically, the deadline for submitting the declaration and paying FCT tax is 10 days from the date of payment to the foreign Contractor.

4/ Calculate the tax amount payable

When having to deduct and pay tax on behalf of the Vietnamese party, the Vietnamese party can understand how the tax calculation is determined as follows:

Contractor tax (VAT, CIT) = (1) Taxable revenue x (2) Tax rate

> Regarding determining revenue for calculating contractor tax: Determine 01 of the following 3 cases (Determine NET, Gross and how to convert)

Note that there are many different views on the conversion rate to calculate contractor tax, but the safest option is to apply the selling rate of the commercial bank where the payment is transferred.

> Regarding contractor tax rate: According to Circular 103/2014/TT-BTC, the tax rate is as follows:

5/ Illustrate how to declare foreign contractor tax

Biên soạn: Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040