Bài viết tóm tắt và cho ví dụ về tình huống trừ thuế đã nộp ở nước ngoài để cá nhân có thể nắm bắt và vận dụng khi tính thuế TNCN. Trường hợp này thường gặp khi cá nhân cư trú có nhận cả thu nhập ở nước ngoài mà phần này đã bị nước ngoài trừ một phần thuế. Khi đó, việc giảm gánh nặng tiền thuế bị đánh trùng ở hai quốc gia cần được áp dụng.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Đối tượng áp dụng

Cá nhân cư trú tại Việt Nam, có thu nhập phát sinh tại nước ngoài và đã bị trừ tiền thuế TNCN theo pháp luật ở nước ngoài

Hệ quả: Cá nhân chỉ có thu nhập tại Việt Nam không phân biệt nơi nhận và trả thu nhập, không phát sinh thu nhập ở nước ngoài thì dù đã tính và nộp thuế theo quy định của nước ngoài thì số thuế này vẫn không được trừ vào số thuế TNCN nộp tại Việt Nam

Căn cứ hướng dẫn nêu trên, trường hợp ông Victor Vũ là cá nhân cư trú tại Việt Nam và chỉ có thu nhập phát sinh tại Việt Nam, ông không có thu nhập phát sinh tại nước Mỹ nhưng đã tính và nộp thuế theo quy định của nước Mỹ thì ông không được trừ số thuế đã nộp tại nước Mỹ vào số thuế thu nhập cá nhân phải nộp tại Việt Nam.

Về hồ sơ thủ tục

Trong tháng, quý

Cá nhân có thể tạm tính trừ thuế tại nước ngoài, hướng dẫn ở công văn 29727/CT-HTr

Căn cứ các quy định trên, trường hợp Công ty có giám đốc người Nhật Bản là cá nhân cư trú tại Việt Nam, trong năm tính thuế đầu tiên kể từ tháng đến Việt Nam (từ tháng 12/2013 đến tháng 11/2014) theo diện cá nhân cư trú Việt Nam đã nộp thuế TNCN tại Nhật Bản trong tháng 12/2013 thì sẽ được khấu trừ vào tiền thuế TNCN phải nộp tại Việt Nam, nếu có chứng từ chứng minh số thuế TNCN đã nộp ở Nhật Bản. Số thuế TNCN được trừ không vượt quá số thuế TNCN phải nộp tính theo biểu thuế của Việt Nam tính phân bổ cho phần thu nhập phát sinh tại nước ngoài. Tỷ lệ phân bổ được xác định bằng tỷ lệ giữa số thu nhập phát sinh tại nước ngoài và tổng thu nhập chịu thuế.

Công văn 1836/TCT-TNCN

Đơn vị trả thu nhập được phép tạm khấu trừ số thuế đã nộp hàng tháng tại nước ngoài vào số thuế khấu trừ hàng tháng của cá nhân tại Việt Nam. Căn cứ để xác định số thuế được tạm khấu trừ là tờ khai thuế thu nhập ở nước ngoài có xác nhận của người nộp thuế. Số thuế được trừ của từng tháng theo quy định có thể được tạm trừ vào bất kỳ tháng nào trong cùng kỳ tính thuế.

Cá nhân đã tạm khấu trừ thuế nộp tại nước ngoài trong năm, đến cuối năm phải lập Hồ sơ đề nghị khấu trừ số thuế đã nộp tại nước ngoài theo hướng dẫn ….

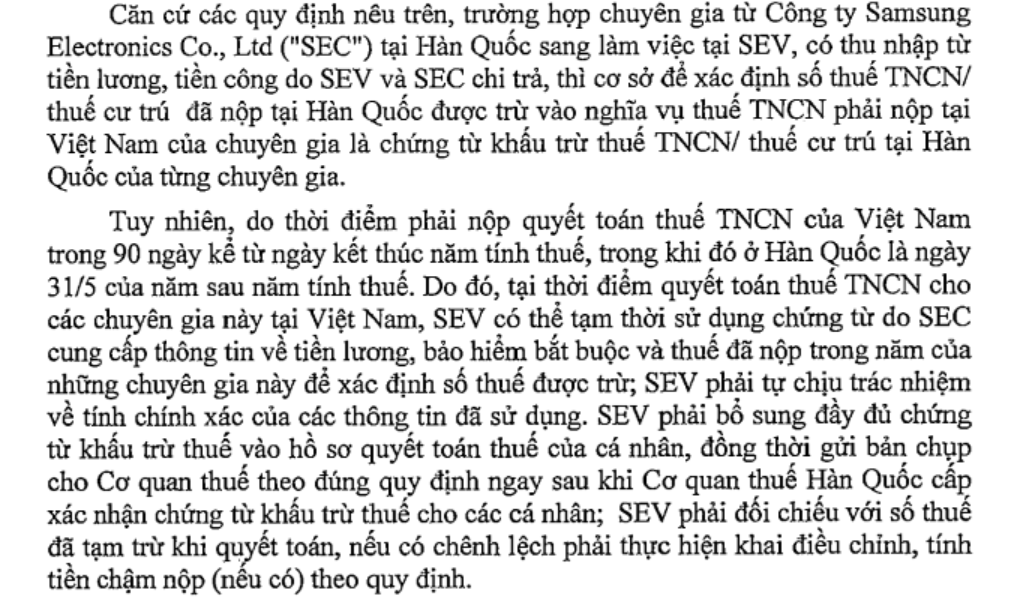

Hoặc văn bản về thuế Hàn Quốc do lệch kỳ tính thuế

- > Bổ sung thêm thủ tục tại thông tư 80/2021/TT-BTC

Hiện nay, theo quy định tại thông tư 80/2021/TT-BTC thì cá nhân phải nộp hồ sơ xin khấu trừ thuế theo hiệp định. Do đó, khi tiến hành thủ tục để khấu trừ thuế TNCN đã nộp ở nước ngoài thì nên gửi hồ sơ tới cơ quan thuế. Trường hợp cá nhân vẫn muốn tiến hành việc khấu trừ thuế mà không áp dụng thủ tục theo hiệp định thì nên liên hệ cơ quan thuế trực tiếp quản lý.

Điều 62. Thủ tục hồ sơ miễn thuế, giảm thuế theo Hiệp định tránh đánh thuế hai lần (Hiệp định thuế)

…3. Khấu trừ số thuế đã nộp tại nước ngoài vào thuế phải nộp tại Việt Nam

Các tổ chức, cá nhân là đối tượng cư trú của Việt Nam đã nộp thuế tại Nước ký kết Hiệp định thuế với Việt Nam và số thuế đã nộp là đúng với quy định của pháp luật nước ngoài và quy định của Hiệp định thuế thì sẽ được khấu trừ số thuế đã nộp (hoặc được coi như đã nộp) tại Nước ký kết Hiệp định thuế với Việt Nam vào số thuế phải nộp tại Việt Nam. Thủ tục khấu trừ thuế số thuế đã nộp tại nước ngoài vào số thuế phải nộp tại Việt Nam như sau:

a) Người nộp thuế gửi hồ sơ đề nghị khấu trừ số thuế đã nộp (hoặc được coi như đã nộp) tại nước ngoài vào số thuế phải nộp tại Việt Nam đến cơ quan thuế quản lý trực tiếp. Hồ sơ gồm:

a.1) Giấy đề nghị khấu trừ thuế nước ngoài vào thuế phải nộp tại Việt Nam theo Hiệp định thuế theo mẫu số 02/HTQT ban hành kèm theo phụ lục I Thông tư này, trong đó cung cấp các thông tin về giao dịch liên quan đến số thuế nước ngoài đề nghị được khấu trừ vào số thuế phải nộp tại Việt Nam thuộc phạm vi điều chỉnh của Hiệp định thuế.

a.2) Các tài liệu khác tùy theo hình thức đề nghị khấu trừ. Cụ thể:

a.2.1) Trường hợp khấu trừ trực tiếp: Người nộp thuế đã nộp thuế tại Nước ký kết Hiệp định với Việt Nam và được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế.

a.2.1.1) Bản sao Tờ khai thuế thu nhập ở nước ngoài có xác nhận của người nộp thuế;

a.2.1.2) Bản sao chứng từ nộp thuế ở nước ngoài có xác nhận của người nộp thuế;

a.2.1.3) Bản gốc xác nhận của cơ quan thuế nước ngoài về số thuế đã nộp.

a.2.2) Trường hợp khấu trừ số thuế khoán: Người nộp thuế có thu nhập và lẽ ra phải nộp thuế tại Nước ký kết Hiệp định với Việt Nam, nhưng theo quy định tại luật của Nước ký kết đó được miễn hoặc giảm như một biện pháp ưu đãi đặc biệt, được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế.

a.2.2.1) Bản sao Tờ khai thuế thu nhập ở nước ngoài có xác nhận của người nộp thuế;

a.2.2.2) Bản sao đăng ký kinh doanh hoặc các chứng từ pháp lý xác nhận hoạt động kinh doanh tại nước ngoài có xác nhận của người nộp thuế;

a.2.2.3) Thư xác nhận của Nhà chức trách có thẩm quyền nước ngoài về số thuế đã miễn, giảm và xác nhận việc đề nghị khấu trừ số thuế khoán là phù hợp với Hiệp định thuế và luật pháp của Nước ký kết Hiệp định thuế có liên quan.

a.2.3) Trường hợp khấu trừ gián tiếp: Người nộp thuế đã nộp thuế thu nhập doanh nghiệp đối với thu nhập trước khi được chia cho đối tượng đó tại Nước ký kết Hiệp định thuế với Việt Nam và được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế.

a.2.3.1) Các tài liệu pháp lý chứng minh quan hệ và tỷ lệ góp vốn của đối tượng đề nghị khấu trừ;

a.2.3.2) Bản sao Tờ khai thuế thu nhập ở nước ngoài của công ty chia lãi cổ phần mà đối tượng tham gia góp vốn có xác nhận của người nộp thuế;

a.2.3.3) Bản sao Tờ khai thuế khấu trừ tại nguồn đối với lợi tức cổ phần được chia có xác nhận của người nộp thuế;

a.2.3.4) Xác nhận của cơ quan thuế nước ngoài về số thuế đã nộp đối với cổ phần được chia và số thuế thu nhập công ty đã nộp trước khi chia lãi cổ phần.

a.3) Giấy ủy quyền trong trường hợp người nộp thuế ủy quyền cho đại diện hợp pháp thực hiện thủ tục áp dụng Hiệp định thuế.

b) Cơ quan thuế căn cứ hồ sơ xem xét và giải quyết số thuế đã nộp tại nước ngoài được khấu trừ với số thuế phải nộp tại Việt Nam theo quy định tại Hiệp định thuế và hướng dẫn tại Thông tư này trong thời hạn 10 ngày làm việc kể từ thời điểm nhận đủ hồ sơ nêu tại điểm a khoản này: Thời hạn 10 ngày làm việc không bao gồm thời gian bổ sung và giải trình hồ sơ. ”

Tham khảo công văn 13182/CTHN-TTHT

“Căn cứ các quy định nêu trên, trường hợp Ông Matsuyama là cá nhân cư trú tại Việt Nam thì phạm vi xác định thu nhập chịu thuế của Ông Matsuyama là thu nhập phát sinh trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi trả thu nhập theo quy định tại Điều 1 Thông tư 111/2013/TT-BTC của Bộ Tài chính. Trường hợp cá nhân là đối tượng cư trú tại Việt Nam nhận được thu nhập mà khoản này, theo luật của Nhật Bản và phù hợp với Hiệp định giữa Chính phủ nước Cộng hòa xã hội chủ nghĩa Việt Nam và Chính phủ nước Nhật Bản, có thể bị đánh thuế tại Nhật Bản, Việt Nam sẽ cho phép đối tượng đó được khấu trừ vào thuế Việt Nam tính trên thu nhập một khoản tiền tương đương với số tiền thuế đã nộp tại Nhật Bản.

Việc thực hiện khấu trừ thuế phải theo đúng quy định tại Điều 22 Hiệp định thuế Việt Nam – Nhật Bản và phải đảm bảo các nguyên tắc quy định tại Điều 48 Thông tư số 205/2013/TT-BTC nêu trên”

Tại thời điểm quyết toán

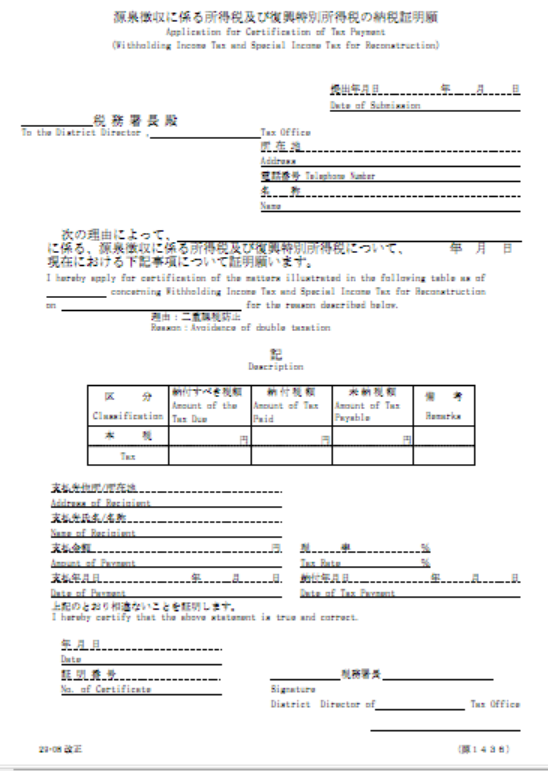

Cá nhân cung cấp bản chụp chứng từ chứng minh số thuế đã nộp ở nước ngoài. Ví dụ: Với số thuế đã nộp tại Nhật Bản, cá nhân có thể xin form qua link dưới đây

https://www.nta.go.jp/english/taxes/withholing/Information/13003.htm

Lưu ý thêm trường hợp, theo quy định của luật pháp nước ngoài, cơ quan thuế nước ngoài không cấp giấy xác nhận số thuế đã nộp, người nộp thuế có thể nộp bản chụp Giấy chứng nhận khấu trừ thuế (ghi rõ đã nộp thuế theo tờ khai thuế thu nhập nào) do cơ quan trả thu nhập cấp hoặc bản chụp chứng từ ngân hàng đối với số thuế đã nộp ở nước ngoài có xác nhận của người nộp thuế

Thuế cư trú tại Nhật bản có được trừ khi tính thuế TNCN không?

Trường hợp Công ty theo trình bày có giám đốc người nước ngoài là cá nhân cư trú tại Việt Nam, trong năm tính thuế 2012, 2013 có phát sinh thu nhập tại Nhật Bản đã được khấu trừ thuế TNCN tại Nhật Bản thì người nộp thuế được trừ số thuế TNCN đã nộp tại nước ngoài vào số thuế TNCN phải nộp tại Việt Nam, nếu có chứng từ chứng minh số thuế TNCN đã nộp ở nước ngoài. Số thuế TNCN được trừ không vượt quá số thuế TNCN phải nộp tính theo biểu thuế của Việt Nam tính phân bổ cho phẩn thu nhập phát sinh tại nước ngoài. Tỷ lệ phân bổ được xác định bằng tỷ lệ giữa số thu nhập phát sinh tại nước ngoài và tổng thu nhập chịu thuế.

Chứng từ nộp thuế tại nước ngoài trong trường hợp trên là giấy xác nhận số thuế đã nộp ở nước ngoài của cơ quan thuế nước ngoài.

Cách tính và ví dụ minh họa

Số thuế được trừ tối đa không vượt quá số thuế phải nộp tính theo biểu thuế của Việt Nam tính phân bổ cho phần thu nhập phát sinh tại nước ngoài. Tỷ lệ phân bổ được xác định bằng tỷ lệ giữa số thu nhập phát sinh tại nước ngoài và tổng thu nhập chịu thuế.

Ví dụ: Ông B là đối tượng cư trú ở Việt Nam làm việc trong một công ty cổ phần trong năm tính thuế 20XX có tài liệu sau:

(1) Thu nhập trong 7 tháng làm việc ở Việt Nam:

- > Thu nhập chịu thuế từ tiền lương trước khi trừ BHBB và thuế TNCN: 200 triệu đồng.

- > Bảo hiểm bắt buộc đã trừ vào lương: 16 trđ

(2) Thu nhập trong thời gian 5 tháng lao động ở nước ngoài là 270 triệu đồng (sau khi đã nộp thuế

ở nước ngoài 30 trđ). Nước này chưa ký hiệp định tránh đánh thuế hai lần với Việt Nam.

Ông B có nuôi 2 con đang học đại học, không có thu nhập và một ông bác ruột hết tuổi lao động không nơi nương tựa, không có thu nhập. Ông bác này sống cùng với ông B (Có đủ hồ sơ theo quy định pháp luật)

Yêu cầu: Xác định thuế TNCN ông B phải nộp (hoặc phải được khấu trừ tại nguồn) và còn phải nộp

sau khi quyết toán thuế năm. Số thuế thu nhập từ tiền lương mà công ty này đã khấu trừ và nộp đối với thu nhập của ông B là 8 trđ (Có chứng từ đúng quy định).

Đáp án tham khảo:

Thu nhập chịu thuế: 500 triệu

- + Thu nhập ở Việt Nam: 200

- + Thu nhập ở nước ngoài: 270 + 30 = 300

Giảm trừ: 306,4 triệu

- + Bảo hiểm bắt buộc: 16

- + Giảm trừ gia cảnh: 11 x 12 + 3 x 4,4 x 12 = 290,4

Thu nhập tính thuế: 500 – 306,4 = 193,6 triệu

Thu nhập tính thuế bình quân tháng: 193,6 triệu/12 ~ 16,12 triệu đồng

Thuế TNCN phát sinh trong năm: (16,12 x 15% – 0,75) x 12 = 1,67 x 12 = 20,04 triệu đồng

Thuế TNCN ở nước ngoài được trừ: Min (20,04 x 300/500; 30) = 12,024 triệu

Thuế TNCN đã khấu trừ ở nguồn: 8

–> Thuế còn phải nộp trong năm: 20,04 – 12,024 – 8 = 0,016 triệu đồng

Cách khai thuế TNCN cho người nước ngoài (Có ví dụ) – How to declare PIT for foreigners?

Cơ sở pháp lý

Thông tư 111/2013/TT-BTC

e) Nguyên tắc khai thuế, quyết toán thuế đối với một số trường hợp như sau:

e.1) Trường hợp cá nhân cư trú có thu nhập phát sinh tại nước ngoài đã tính và nộp thuế thu nhập cá nhân theo quy định của nước ngoài thì được trừ số thuế đã nộp ở nước ngoài. Số thuế được trừ không vượt quá số thuế phải nộp tính theo biểu thuế của Việt Nam tính phân bổ cho phần thu nhập phát sinh tại nước ngoài. Tỷ lệ phân bổ được xác định bằng tỷ lệ giữa số thu nhập phát sinh tại nước ngoài và tổng thu nhập chịu thuế.

Thông tư 80/2021/TT-BTC

“…3. Khấu trừ số thuế đã nộp tại nước ngoài vào thuế phải nộp tại Việt Nam

Các tổ chức, cá nhân là đối tượng cư trú của Việt Nam đã nộp thuế tại Nước ký kết Hiệp định thuế với Việt Nam và số thuế đã nộp là đúng với quy định của pháp luật nước ngoài và quy định của Hiệp định thuế thì sẽ được khấu trừ số thuế đã nộp (hoặc được coi như đã nộp) tại Nước ký kết Hiệp định thuế với Việt Nam vào số thuế phải nộp tại Việt Nam. Thủ tục khấu trừ thuế số thuế đã nộp tại nước ngoài vào số thuế phải nộp tại Việt Nam như sau:

a) Người nộp thuế gửi hồ sơ đề nghị khấu trừ số thuế đã nộp (hoặc được coi như đã nộp) tại nước ngoài vào số thuế phải nộp tại Việt Nam đến cơ quan thuế quản lý trực tiếp. Hồ sơ gồm:

a.1) Giấy đề nghị khấu trừ thuế nước ngoài vào thuế phải nộp tại Việt Nam theo Hiệp định thuế theo mẫu số 02/HTQT ban hành kèm theo phụ lục I Thông tư này, trong đó cung cấp các thông tin về giao dịch liên quan đến số thuế nước ngoài đề nghị được khấu trừ vào số thuế phải nộp tại Việt Nam thuộc phạm vi điều chỉnh của Hiệp định thuế.

a.2) Các tài liệu khác tuỳ theo hình thức đề nghị khấu trừ. Cụ thể:

a.2.1) Trường hợp khấu trừ trực tiếp: Người nộp thuế đã nộp thuế tại Nước ký kết Hiệp định với Việt Nam và được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế.

a.2.1.1) Bản sao Tờ khai thuế thu nhập ở nước ngoài có xác nhận của người nộp thuế;

a.2.1.2) Bản sao chứng từ nộp thuế ở nước ngoài có xác nhận của người nộp thuế;

a.2.1.3) Bản gốc xác nhận của cơ quan thuế nước ngoài về số thuế đã nộp.

a.2.2) Trường hợp khấu trừ số thuế khoán: Người nộp thuế có thu nhập và lẽ ra phải nộp thuế tại Nước ký kết Hiệp định với Việt Nam, nhưng theo quy định tại luật của Nước ký kết đó được miễn hoặc giảm như một biện pháp ưu đãi đặc biệt, được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế.

a.2.2.1) Bản sao Tờ khai thuế thu nhập ở nước ngoài có xác nhận của người nộp thuế;

a.2.2.2) Bản sao đăng ký kinh doanh hoặc các chứng từ pháp lý xác nhận hoạt động kinh doanh tại nước ngoài có xác nhận của người nộp thuế;

a.2.2.3) Thư xác nhận của Nhà chức trách có thẩm quyền nước ngoài về số thuế đã miễn, giảm và xác nhận việc đề nghị khấu trừ số thuế khoán là phù hợp với Hiệp định thuế và luật pháp của Nước ký kết Hiệp định thuế có liên quan.

a.2.3) Trường hợp khấu trừ gián tiếp: Người nộp thuế đã nộp thuế thu nhập doanh nghiệp đối với thu nhập trước khi được chia cho đối tượng đó tại Nước ký kết Hiệp định thuế với Việt Nam và được khấu trừ vào số thuế phải nộp tại Việt Nam theo quy định của Hiệp định thuế.

a.2.3.1) Các tài liệu pháp lý chứng minh quan hệ và tỉ lệ góp vốn của đối tượng đề nghị khấu trừ;

a.2.3.2) Bản sao Tờ khai thuế thu nhập ở nước ngoài của công ty chia lãi cổ phần mà đối tượng tham gia góp vốn có xác nhận của người nộp thuế;

a.2.3.3) Bản sao Tờ khai thuế khấu trừ tại nguồn đối với lợi tức cổ phần được chia có xác nhận của người nộp thuế;

a.2.3.4) Xác nhận của cơ quan thuế nước ngoài về số thuế đã nộp đối với cổ phần được chia và số thuế thu nhập công ty đã nộp trước khi chia lãi cổ phần.

a.3) Giấy uỷ quyền trong trường hợp người nộp thuế uỷ quyền cho đại diện hợp pháp thực hiện thủ tục áp dụng Hiệp định thuế.

b) Cơ quan thuế căn cứ hồ sơ xem xét và giải quyết số thuế đã nộp tại nước ngoài được khấu trừ với số thuế phải nộp tại Việt Nam theo quy định tại Hiệp định thuế và hướng dẫn tại Thông tư này trong thời hạn 10 ngày làm việc kể từ thời điểm nhận đủ hồ sơ nêu tại điểm a khoản này. Thời hạn 10 ngày làm việc không bao gồm thời gian bổ sung và giải trình hồ sơ…”

Biên soạn: Vũ Thị Ngát

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.