Cách lập hóa đơn cho biếu tặng khuyến mại hàng hóa dịch vụ (Có ví dụ minh họa cụ thể) để kế toán hiểu cách lập hóa đơn với trường hợp này. Để lập hóa đơn cho hàng hóa dịch vụ được biếu tặng hoặc khuyến mại, bạn cần tuân theo các bước sau.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Cách lập hóa đơn quà tặng mới nhất

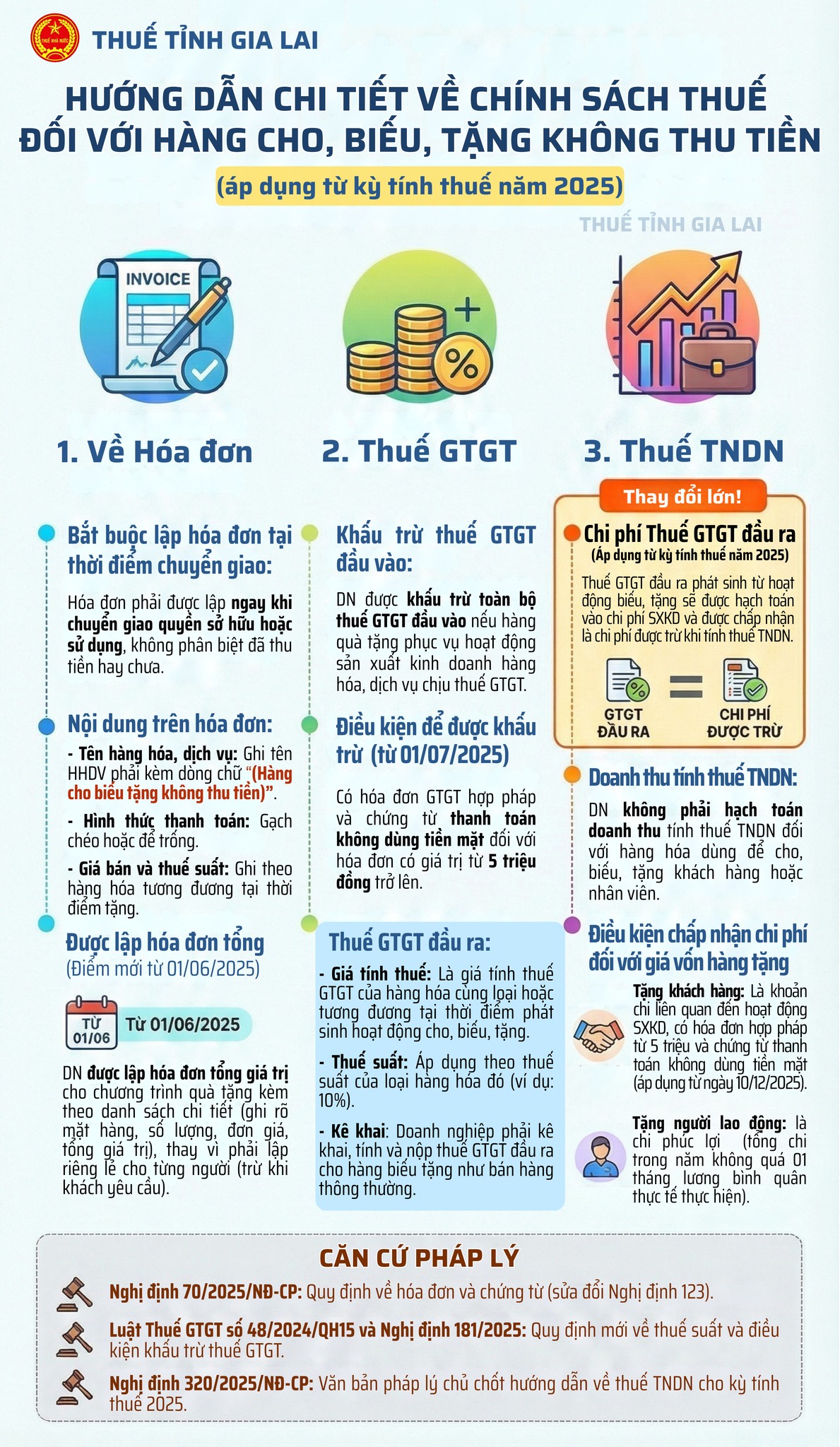

Doanh nghiệp khi xuất hàng hóa để cho, biếu, tặng (khách hàng hoặc người lao động) bắt buộc phải lập hóa đơn

- – Thời điểm lập hóa đơn: Là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua (người được tặng), không phân biệt đã thu được tiền hay chưa (Theo công văn 3593/CT-TTHT: Thời điểm xuất hóa đơn biếu tặng để xác định thuế GTGT là thời điểm Công ty chuyển quyền sở hữu quà tặng cho khách hàng theo quy định…)

- – Hình thức lập (điểm mới từ 01/06/2025): Doanh nghiệp được lập hóa đơn tổng giá trị cho chương trình cho, biếu, tặng kèm theo danh sách chi tiết (ghi rõ mặt hàng, số lượng, đơn giá, tổng giá trị). Tuy nhiên, doanh nghiệp vẫn phải lập từng hóa đơn riêng nếu khách hàng có yêu cầu.

- – Nội dung trên hóa đơn: Phải ghi đầy đủ các nội dung theo quy định tại Điều 10 Nghị định 123.

- + Tên hàng hóa, dịch vụ: Ghi tên hàng và kèm ghi chú “(Hàng cho biếu tặng không thu tiền)” để làm căn cứ hạch toán.

- + Hình thức thanh toán: Gạch chéo hoặc để trống (do không thu tiền).

- + Giá bán và thuế suất: Ghi giá bán của hàng hóa tương đương tại thời điểm tặng và mức thuế suất GTGT tương ứng

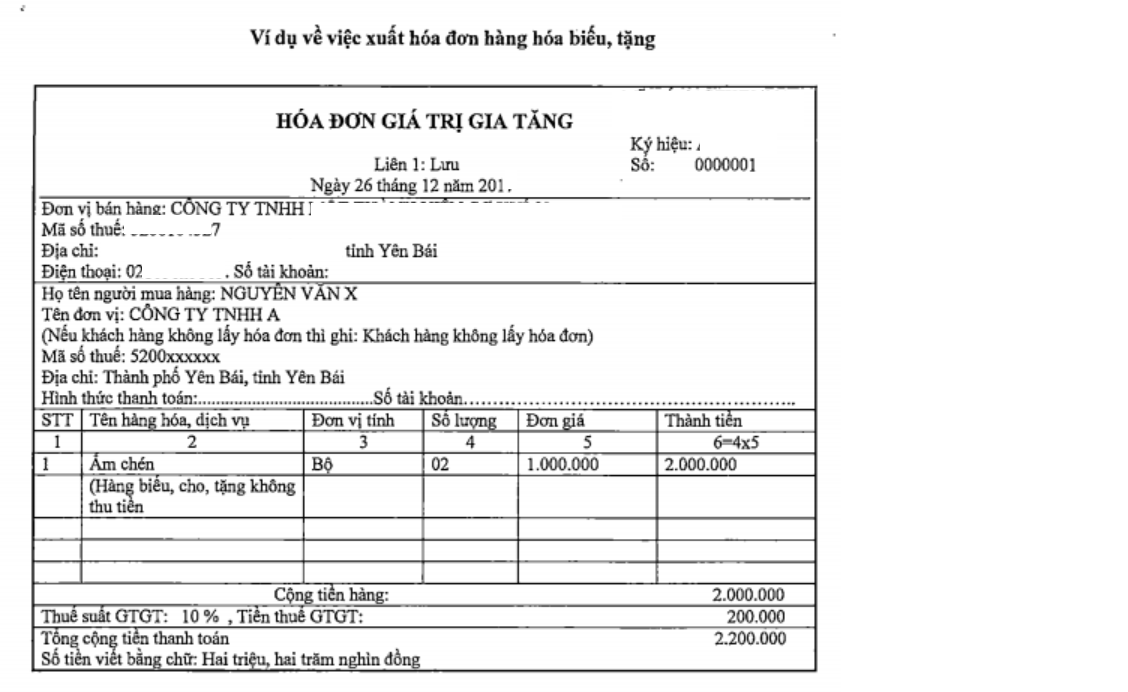

Ví dụ

Nếu hàng hóa, dịch vụ được sử dụng cho mục đích quảng cáo, làm hàng mẫu, hàng khuyến mại, hoặc biếu tặng, bạn vẫn cần lập hóa đơn và kê khai thuế GTGT như bình thường. Công ty cần

- > Xác định thông tin người nhận: Trong mục “Họ và tên người mua hàng”, bạn cần ghi rõ tên của người hoặc đơn vị được tặng. Nếu người nhận không lấy hóa đơn, bạn có thể ghi theo tên công ty của bạn hoặc “Khách hàng không lấy hóa đơn”

- – Điều kiện khấu trừ thuế GTGT đầu vào:

- + Doanh nghiệp được khấu trừ toàn bộ thuế GTGT đầu vào của hàng hóa mua về để cho, biếu, tặng phục vụ hoạt động sản xuất kinh doanh hàng hóa, dịch vụ chịu thuế GTGT.

- + Có hóa đơn GTGT hợp pháp và chứng từ thanh toán không dùng tiền mặt đối với hóa đơn có giá trị từ 5 triệu đồng trở lên (áp dụng từ 01/07/2025)

- – Thuế GTGT đầu ra:

- + Giá tính thuế: Là giá tính thuế GTGT của hàng hóa cùng loại hoặc tương đương tại thời điểm phát sinh hoạt động cho, biếu, tặng.

- + Thuế suất: Áp dụng theo thuế suất của loại hàng hóa đó (ví dụ: 10%).

- + Kê khai: Doanh nghiệp phải kê khai, tính và nộp thuế GTGT đầu ra cho hàng biếu tặng như bán hàng thông thường.

- Thuế Thu nhập doanh nghiệp (TNDN): Đây là phần có sự thay đổi quan trọng về việc chấp nhận chi phí thuế GTGT đầu ra.

- – Điều kiện chấp nhận chi phí đối với giá vốn hàng tặng:

- + Tặng khách hàng: Được tính vào chi phí được trừ nếu khoản chi liên quan đến hoạt động sản xuất kinh doanh, có đầy đủ hóa đơn, chứng từ hợp pháp và chứng từ thanh toán không dùng tiền mặt nếu giá trị từ 05 triệu đồng trở lên (áp dụng từ ngày 10/12/2025).

- + Tặng người lao động: Được xác định là khoản chi có tính chất phúc lợi trực tiếp cho người lao động. Khoản này được trừ nếu tổng số chi phúc lợi trong năm không quá 01 tháng lương bình quân thực tế thực hiện

- – Chi phí Thuế GTGT đầu ra (Áp dụng từ kỳ tính thuế năm 2025): Khác với các hướng dẫn cũ (trước năm 2025) thường loại trừ phần thuế GTGT đầu ra này khỏi chi phí được trừ, quy định mới xác định: Thuế GTGT đầu ra phát sinh từ hoạt động biếu, tặng sẽ được hạch toán vào chi phí sản xuất kinh doanh và được chấp nhận là chi phí được trừ khi tính thuế TNDN.

- + Doanh thu tính thuế TNDN: Doanh nghiệp không phải hạch toán doanh thu tính thuế TNDN đối với hàng hóa dùng để cho, biếu, tặng khách hàng hoặc nhân viên.

- – Điều kiện chấp nhận chi phí đối với giá vốn hàng tặng:

* Tóm tắt Căn cứ Pháp lý:

1. Nghị định 70/2025/NĐ-CP (sửa đổi Nghị định 123/2020/NĐ-CP) về hóa đơn, chứng từ.

2. Luật Thuế GTGT số 48/2024/QH15 và Nghị định 181/2025/NĐ-CP về Thuế GTGT.

3. Nghị định 320/2025/NĐ-CP về thuế TNDN.

Cập nhật quy định tại Nghị định 70/2025/NĐ-CP

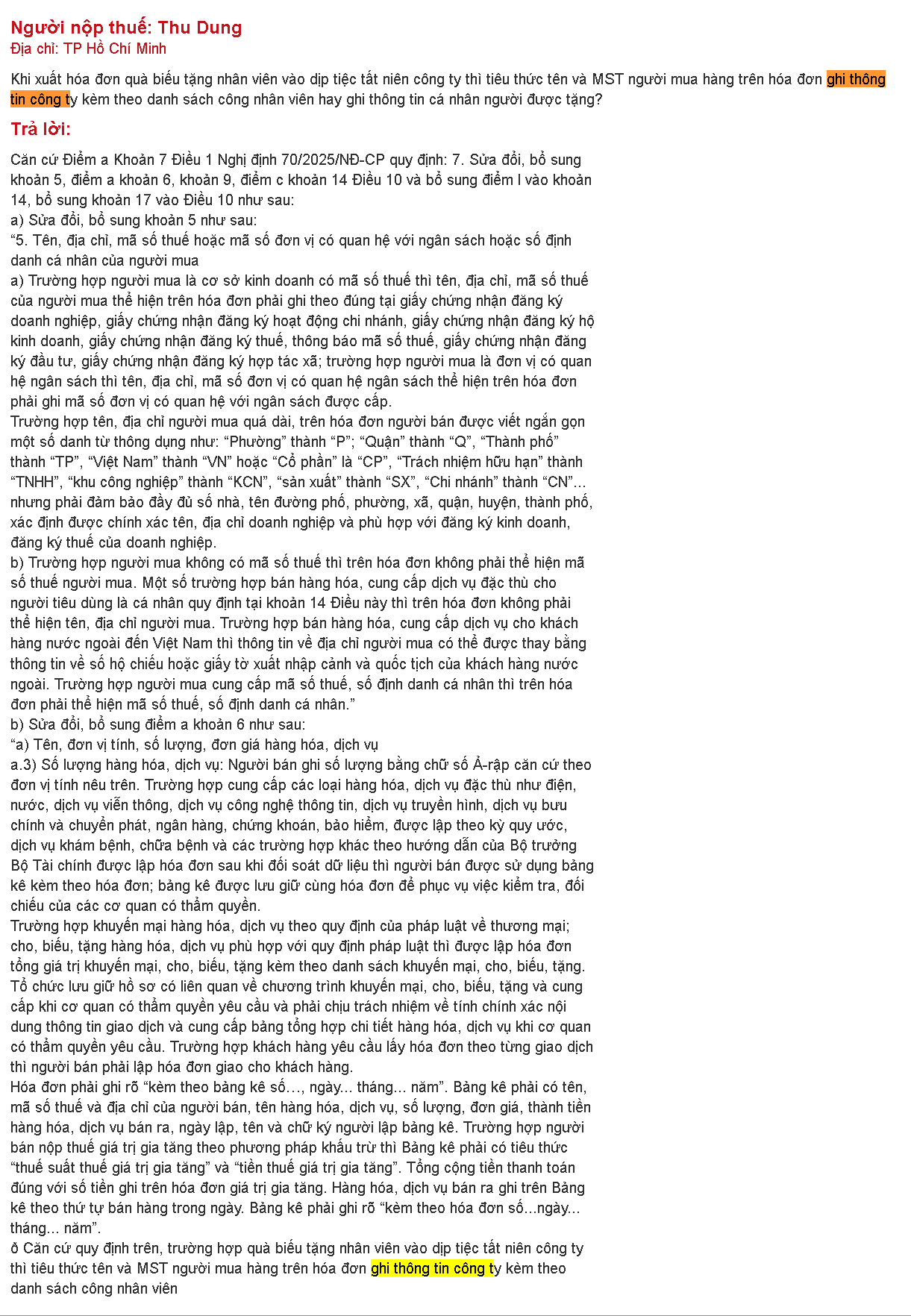

Trường hợp khuyến mại hàng hóa, dịch vụ theo quy định của pháp luật về thương mại; cho, biếu, tặng hàng hóa, dịch vụ phù hợp với quy định pháp luật thì được lập hóa đơn tổng giá trị khuyến mại, cho, biếu, tặng kèm theo danh sách khuyến mại, cho, biếu, tặng.

Tổ chức lưu giữ hồ sơ có liên quan về chương trình khuyến mại, cho, biếu, tặng và cung cấp khi cơ quan có thẩm quyền yêu cầu và phải chịu trách nhiệm về tính chính xác nội dung thông tin giao dịch và cung cấp bảng tổng hợp chi tiết hàng hóa, dịch vụ khi cơ quan có thẩm quyền yêu cầu. Trường hợp khách hàng yêu cầu lấy hóa đơn theo từng giao dịch thì người bán phải lập hóa đơn giao cho khách hàng.

Hóa đơn phải ghi rõ “kèm theo bảng kê số…, ngày… tháng… năm”. Bảng kê phải có tên, mã số thuế và địa chỉ của người bán, tên hàng hóa, dịch vụ, số lượng, đơn giá, thành tiền hàng hóa, dịch vụ bán ra, ngày lập, tên và chữ ký người lập bảng kê. Trường hợp người bán nộp thuế giá trị gia tăng theo phương pháp khấu trừ thì Bảng kê phải có tiêu thức “thuế suất thuế giá trị gia tăng” và “tiền thuế giá trị gia tăng”. Tổng cộng tiền thanh toán đúng với số tiền ghi trên hóa đơn giá trị gia tăng. Hàng hóa, dịch vụ bán ra ghi trên Bảng kê theo thứ tự bán hàng trong ngày. Bảng kê phải ghi rõ “kèm theo hóa đơn số…ngày… tháng… năm”.

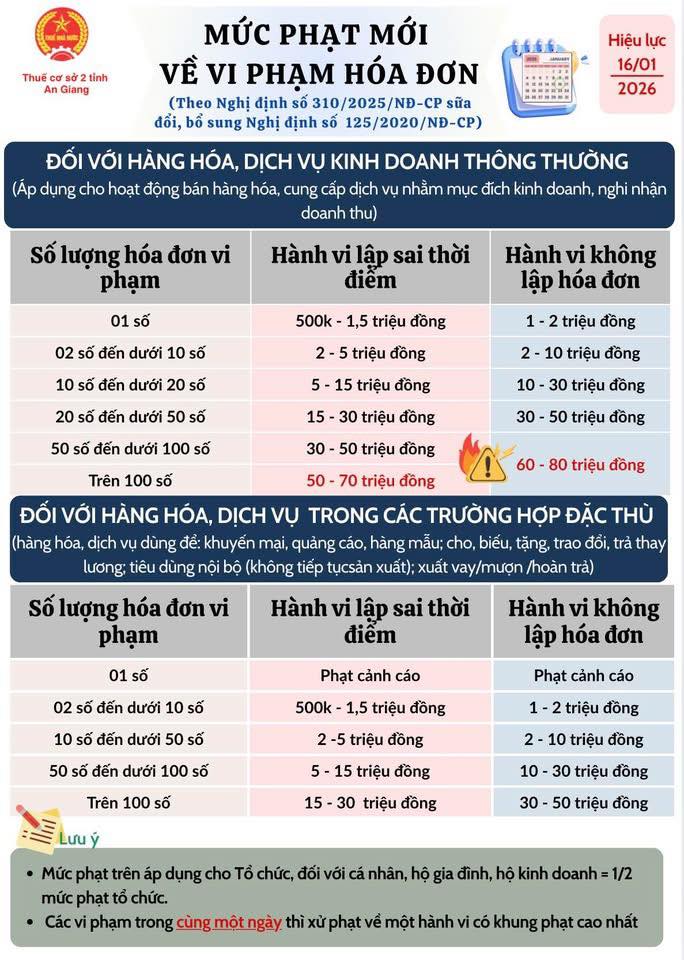

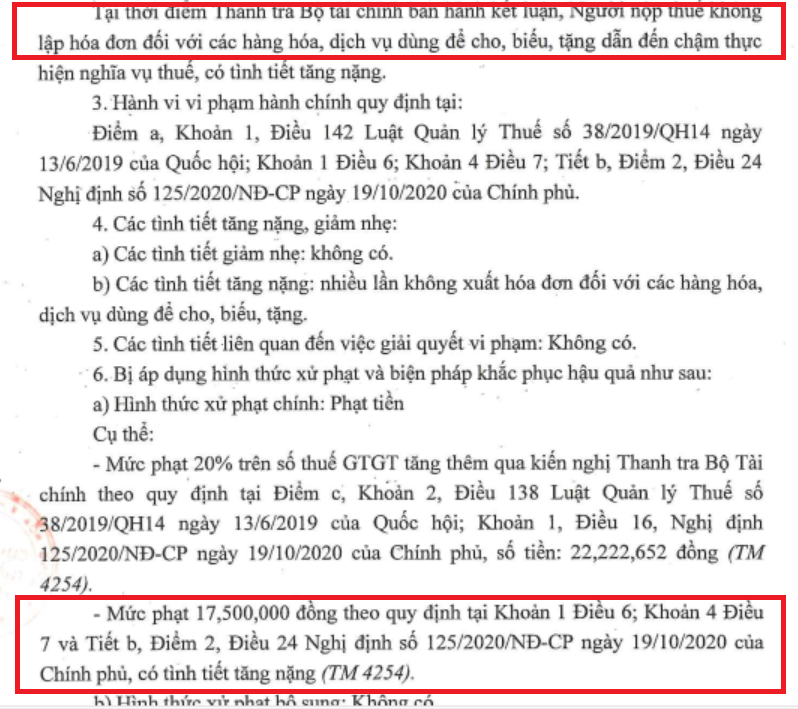

Xử phạt không lập hóa đơn hàng biếu tặng

Từ 16/1/2026, mức xử phạt thay đổi theo khung tối đa bị phạt lên tới 50 triệu đồng

Tham khảo trích Quyết định xử phạt trước đó

Trích Nghị định 125/2020/NĐ-CP: Phạt tiền từ 500.000 đồng đến 1.500.000 đồng đối với một trong các hành vi sau đây:

…b) Không lập hóa đơn đối với các hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động, trừ hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất…

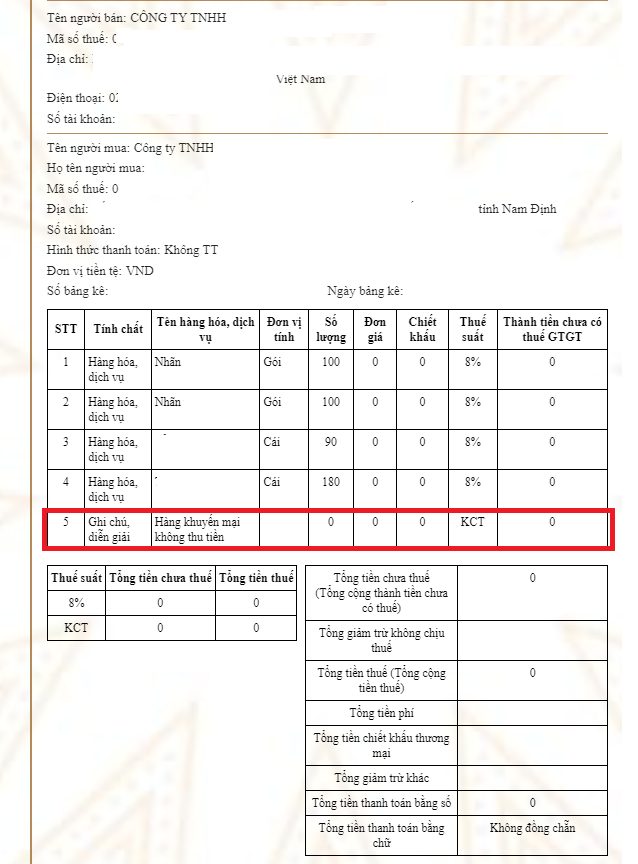

Ví dụ lập hóa đơn hàng khuyến mại

Các trường hợp đặc biệt

(1) Đối với doanh nghiệp chế xuất, khi xuất hóa đơn quà tặng, theo công văn số 871/TCT-CS về xuất hóa đơn hàng cho biếu tặng của doanh nghiệp chế xuất)

Căn cứ các quy định trên:

- Hàng hóa, dịch vụ dùng để cho, biếu, tặng phải xuất hóa đơn GTGT (hoặc hóa đơn bán hàng);

- Doanh nghiệp chế xuất sử dụng hóa đơn dành cho tổ chức, cá nhân trong khu phi thuế quan theo hướng dẫn tại điểm b khoản 2 Điều 3 Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính (đã được sửa đổi, bổ sung tại khoản 1 Điều 5 Thông tư số 119/2014/TT-BTC ngày 25/8/2014 của Bộ Tài chính).

(2) Xuất hóa đơn quà tặng người lao động có sử dụng quỹ phúc lợi, theo Công văn 834/TCT-DNL của Tổng cục thuế ngày 14 tháng 3 năm 2017:

- Trường hợp Công ty cổ phần than Vàng Danh sử dụng sản phẩm do chính Công ty sản xuất ra hoặc hàng hóa do Công ty mua về với mục đích để bán, sau đó sử dụng một phần để cho, biếu, tặng cán bộ công nhân viên của Công ty trong dịp lễ, tết và trang trải bằng quỹ phúc lợi thì Công ty được kê khai khấu trừ thuế GTGT theo quy định và phải xuất hóa đơn, tính nộp thuế GTGT như trường hợp bán hàng hóa cho khách hàng.

- Trường hợp Công ty cổ phần than Vàng Danh sử dụng quỹ phúc lợi mua hàng hóa từ bên ngoài để cho, biếu, tặng cán bộ, công nhân viên của Công ty trong dịp lễ, tết không phục vụ hoạt động sản xuất kinh doanh thì không được khấu trừ thuế GTGT đầu vào. Khi xuất hàng hóa nêu trên để cho, biếu, tặng cán bộ, công nhân viên, Công ty không phải lập hóa đơn và không được tính vào chi phí khi xác định thu nhập chịu thuế TNDN.

Theo Công văn 4003/TCT-DNL của Tổng cục thuế ngày 17 tháng 10 năm 2018 về quà tặng không dùng quỹ phúc lợi

Căn cứ các hướng dẫn trên, trường hợp năm 2017, Công ty cổ phần tư vấn và xây dựng Sao Việt có phát sinh chi phí mua hàng hóa bên ngoài để làm quà trung thu, quà tết cho cán bộ, công nhân viên không dùng quỹ phúc lợi thì nếu khoản chi phí mua hàng hóa dùng làm quà cho nhân viên không vượt quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế theo quy định thì Công ty cổ phần tư vấn và xây dựng Sao Việt được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN và được khấu trừ thuế GTGT đầu vào tương ứng với phần tính vào chi phí được trừ, đồng thời Công ty phải lập hóa đơn GTGT theo quy định.

Cách khai thuế

Xem tại bài viết

Cách khai thuế với hàng khuyến mại cho biếu quà tặng hàng hóa dịch vụ (Có ví dụ)

Cơ sở pháp lý

Theo khoản 5 Điều 7 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính quy định

- > Đối với sản phẩm, hàng hóa, dịch vụ dùng để khuyến mại theo quy định của pháp luật về thương mại, giá tính thuế được xác định bằng không (0)

- > Trường hợp hàng hóa, dịch vụ dùng để khuyến mại nhưng không thực hiện theo quy định của pháp luật về thương mại thì phải kê khai, tính nộp thuế như hàng hóa, dịch vụ dùng để tiêu dùng nội bộ, biếu, tặng, cho.

Lưu ý rằng các quy định này có thể thay đổi theo thời gian và tùy thuộc vào quy định cụ thể của từng quốc gia hoặc khu vực. Hãy đảm bảo rằng bạn cập nhật thông tin mới nhất từ các nguồn chính thức hoặc tìm kiếm sự tư vấn từ một chuyên gia kế toán hoặc thuế để đảm bảo tuân thủ đúng quy định.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass