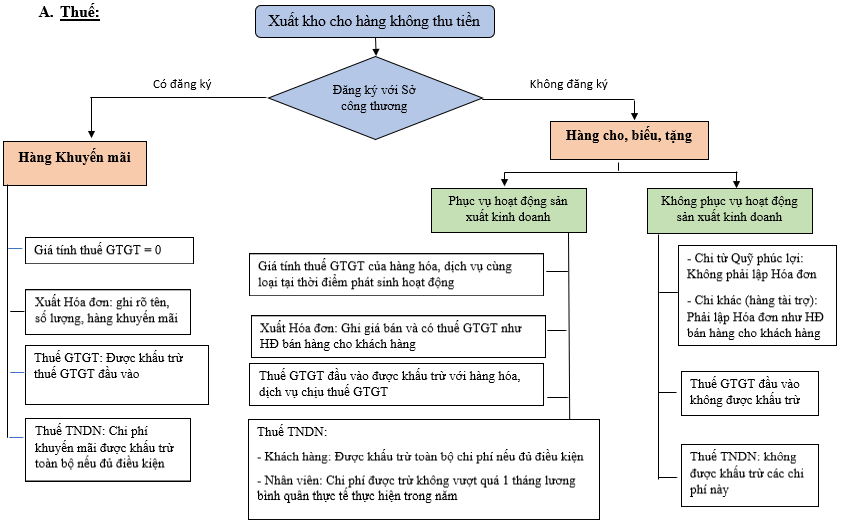

Về hình thức thực hiện, hàng khuyến mại và hàng hóa cho biếu tặng đều biểu hiện qua việc doanh nghiệp cung cấp “miễn phí” một số lượng hàng hóa, dịch vụ cho người mua… Tuy nhiên, chính sách thuế áp dụng với hai trường hợp này không giống nhau, Phân biệt hàng khuyến mại và hàng hóa cho biếu tặng như thế nào? Sơ đồ dưới đây sẽ tóm tắt phân biệt hàng hóa không thu tiền khi nào phải xuất hóa đơn? Có được khấu trừ thuế GTGT đầu vào không? Có đủ điều kiện để được tính là chi phí được trừ không? Hãy cùng tham sự khác biệt giữa hàng khuyến mãi và hàng cho, biếu tặng qua bài viết sau nhé!

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Phân biệt về chính sách thuế

Theo quy định hiện hành về Luật Thương mại, trước khi thực hiện chương trình khuyến mại, doanh nghiệp phải thực hiện thủ tục hành chính thông báo hoạt động khuyến mại đến tất cả các Sở Công Thương nơi tổ chức khuyến mại, trừ trường hợp tổng giá trị chương trình khuyến mại dưới 100 triệu đồng hoặc Thương nhân chỉ thực hiện bán hàng và khuyến mại thông qua sàn giao dịch thương mại điện tử, website khuyến mại trực tuyến. (Theo Điều 17 Nghị định 81/2018/ND-CP).

Nếu hàng hóa, dịch vụ dùng để khuyến mại nhưng không đăng kí với Sở Công thương thì phải kê khai, tính nộp thuế như hàng hóa, dịch vụ dùng để tiêu dùng nội bộ, biếu, tặng, cho. Theo khoản 3 Điều 7 Thông tư số 219/2013/TT-BTC, giá tính thuế đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để trao đổi, biếu, tặng, cho, trả thay lương, là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này./.

Để xác định trường hợp phải Thông báo, đăng ký hoặc một số quy định của pháp luật Thương mại, xem tại:

Ví dụ

- Đối với hình thức khuyến mại đưa hàng mẫu, cung ứng dịch vụ mẫu để khách hàng dùng thử không phải trả tiền, tặng hàng hóa cho khách hàng, cung ứng dịch vụ không thu tiền thì giá tính thuế đối với hàng mẫu, dịch vụ mẫu được xác định bằng 0.

Ví dụ 1: Doanh nghiệp tư nhân X có chương trình khuyến mại tặng một chai nước hoa cho mỗi khách hàng mua một bộ quần áo từ ngày 01/01/2024 đến ngày 15/01/2024 và đã thông báo với Sở Công thương. Giá bán một bộ quần áo là 1 triệu đồng, giá bán một chai nước hoa là 500 nghìn đồng. Giá tính thuế GTGT cho một bộ quần áo là 1 triệu đồng, giá tính thuế GTGT cho một chai nước hoa là 0

- Đối với hình thức bán hàng, cung ứng dịch vụ với giá thấp hơn giá bán hàng, dịch vụ trước đó thì giá tính thuế GTGT là giá bán đã giảm áp dụng trong thời gian khuyến mại đã đăng ký hoặc thông báo.

Ví dụ: Công ty A có chương trình khuyến mại giảm giá 30% cho các sản phẩm điện tử từ ngày 01/12/2023 đến ngày 31/12/2023 và đã thông báo với Sở Công thương. Trước thời gian khuyến mại, giá bán một chiếc tivi là 10 triệu đồng. Trong thời gian khuyến mại, giá bán một chiếc tivi là 7 triệu đồng. Giá tính thuế GTGT cho một chiếc tivi là 7 triệu đồng.

- Đối với các hình thức khuyến mại bán hàng, cung ứng dịch vụ có kèm theo phiếu mua hàng, phiếu sử dụng dịch vụ thì không phải kê khai, tính thuế GTGT đối với phiếu mua hàng, phiếu sử dụng dịch vụ tặng kèm.

Ví dụ: Công ty D có chương trình khuyến mại cung ứng dịch vụ du lịch cho một nhóm 4 người với giá 10 triệu đồng và tặng kèm một phiếu sử dụng dịch vụ ăn uống tại nhà hàng của công ty trị giá 500 nghìn đồng cho khách hàng mua dịch vụ từ ngày 01/02/2024 đến ngày 28/02/2024 và đã đăng ký với Sở Công thương. Giá tính thuế GTGT cho một nhóm 4 người du lịch là 10 triệu đồng, giá tính thuế GTGT cho một phiếu sử dụng dịch vụ ăn uống là 0.

Lập hóa đơn với hàng khuyến mại, cho biếu tặng

Xem tại

Cách lập hóa đơn cho biếu quà tặng khuyến mại hàng hóa dịch vụ (Có ví dụ)

Khai thuế với hóa đơn GTGT đầu ra

Quý khách kê khai như sau

Cách khai thuế với hàng khuyến mại cho biếu quà tặng hàng hóa dịch vụ (Có ví dụ)

B. Hạch toán:

Tham khảo tại bản tin

https://manaboxvietnam.com/hach-toan-hang-khuyen-mai-va-hang-cho-bieu-tang/

Tham khảo thêm

Thuế GTGT của hoá đơn quà tặng không được trừ – VAT of gift invoices

Cơ sở pháp lý

Theo khoản 5 Điều 7 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính quy định

- > Đối với sản phẩm, hàng hóa, dịch vụ dùng để khuyến mại theo quy định của pháp luật về thương mại, giá tính thuế được xác định bằng không (0)

- > Trường hợp hàng hóa, dịch vụ dùng để khuyến mại nhưng không thực hiện theo quy định của pháp luật về thương mại thì phải kê khai, tính nộp thuế như hàng hóa, dịch vụ dùng để tiêu dùng nội bộ, biếu, tặng, cho.

Về lập hóa đơn

Tại Điều 4 Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định: khi hán hàng hóa, cung cấp dịch vụ, người bán phải lập hóa đơn để giao cho người mua (bao gồm cả các trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động và tiêu dùng nội bộ (trừ hàng hóa luân chuyển nội bộ để tiếp tục quá trình sản xuất); xuất hàng hóa dưới các hình thức cho vay, cho mượn hoặc hoàn trả hàng hóa và lập hóa đơn điện tử thì phải theo định dạng chuẩn dữ liệu của cơ quan thuế theo quy định tại Điều 12 của Nghị định.

Về thuế GTGT:

Thuế giá trị gia tăng đầu vào khi mua hàng hóa để biếu, tặng: Theo quy định tại Điều 14 thông tư 219/2013/TT-BTC của Bộ Tài chính thì nguyên tắc khấu trừ thuế GTGT đầu vào được quy định như sau: Thuế GTGT đầu vào của hàng hoá (kể cả hàng hoá mua ngoài hoặc hàng hoá do doanh nghiệp tự sản xuất) mà doanh nghiệp sử dụng để cho, biếu, tặng, khuyến mại, quảng cáo dưới các hình thức, phục vụ cho sản xuất kinh doanh hàng hoá, dịch vụ chịu thuế GTGT thì được khấu trừ.

Giá tính thuế GTGT đối với hàng hóa, dịch vụ cho, biếu, tặng: Theo quy định tại khoản 3 Điều 7 Thông tư số 219/2013/TT-BTC quy định: Đối với sản phẩm, hàng hóa, dịch vụ (kể cả mua ngoài hoặc do cơ sở kinh doanh tự sản xuất) dùng để trao đổi, biếu, tặng, cho, trả thay lương, là giá tính thuế GTGT của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này.

3. Về thuế thu nhập cá nhân

Trường hợp Công ty tổ chức thực hiện tặng quà cho nhân viên, khách hàng mà quà tặng không thuộc các quy định tại Khoản 10 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính thì không phải chịu thuế TNCN từ nhận quà tặng. Trường hợp Công ty thực hiện tặng quà cho nhân viên, khách hàng nếu thuộc các khoản quy định tại Khoản 10 Điều 2 Thông tư 111/2013/TT-BTC thì phải chịu thuế thu nhập cá nhân từ nhận quà tặng nếu giá trị quà tặng vượt trên 10 triệu đồng mỗi lần nhận.

Trường hợp Công ty chi khoản lợi ích bằng tiền hoặc không bằng tiền mang tính chất tiền lương, tiền công cho người lao động thì tính vào thu nhập chịu thuế từ tiền lương, tiền công cho cá nhân người lao động theo quy định tại Khoản 2 Điều 2 Thông tư 111/2013/TT-BTC.

4. Về thuế thu nhập doanh nghiệp:

Khoản chi phí mua hàng hóa biếu, tặng cho khách hàng, người lao động của doanh nghiệp nếu đáp ứng các điều kiện khoản chi được trừ theo hướng dẫn tại Điều 4 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính thì được trừ khi xác định thu nhập chịu thuế TNDN.

5. Về xử phạt vi phạm hành chính đối với trường hợp doanh nghiệp không lập hóa đơn đối với hàng hóa cho, biếu, tặng:

Theo quy định tại Khoản 2 Điều 24 Nghị định số 125/2020/NĐ-CP về xử phạt hành vi vi phạm quy định về lập hóa đơn khi bán hàng hóa, dịch vụ: Hành vi không lập hóa đơn đối với các hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mẫu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động, trừ hàng hóa luân chuyển nội bộ, tiêu dùng nội bộ để tiếp tục quá trình sản xuất sẽ bị phạt tiền từ 500.000 đồng đến 1.500.000 đồng./.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.