Chi tặng bánh trung thu cho người lao động có được tính vào chi phí được trừ? Có phải tính thuế TNCN cho người lao động không? Hãy cùng chúng tôi tham khảo hồ sơ cần chuẩn bị, cách hạch toán cũng như chính sách thuế áp dụng nhé

Hồ sơ cần chuẩn bị

Về nguyên tắc, khoản chi phí cho người lao động cần chuẩn bị 1 số hồ sơ là

(1) Có quy chế tài chính hoặc quy chế chi tiêu nội bộ… quy định rõ ràng về việc biếu tặng cho nhân viên như thế nào? Điều kiện và mức hưởng với chi phí này?

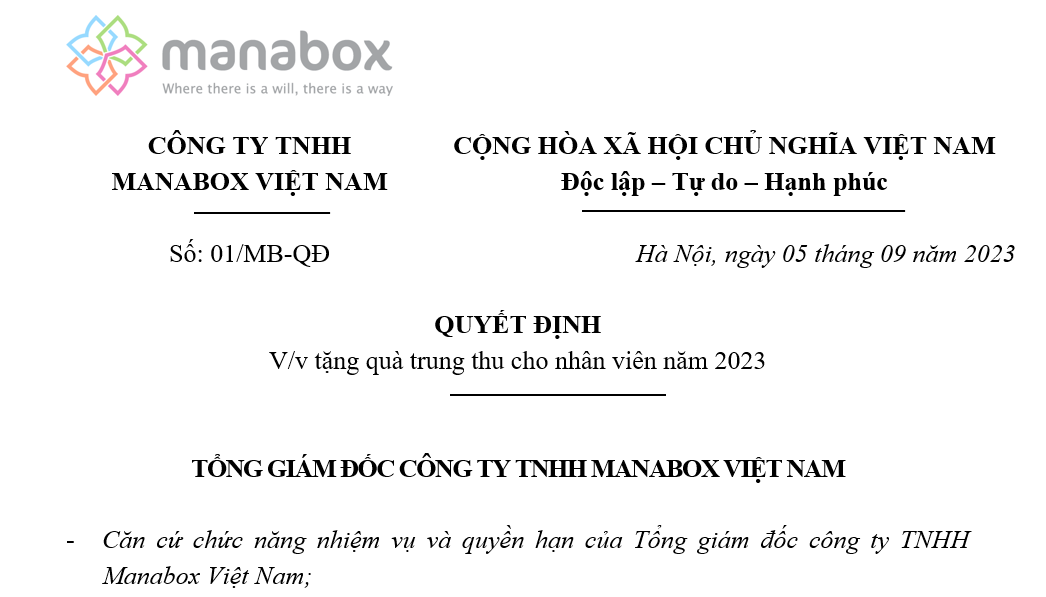

(2) Quyết định của giám đốc về việc trao quà tặng, chi biếu tặng cho nhân viên

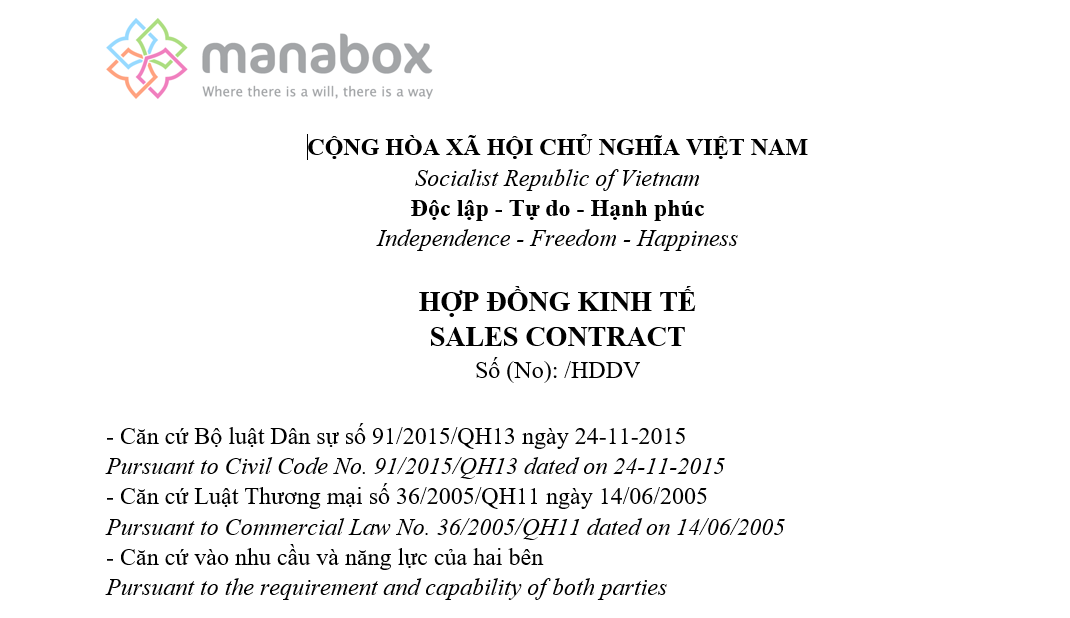

(4) Hợp đồng mua hàng (nếu có)

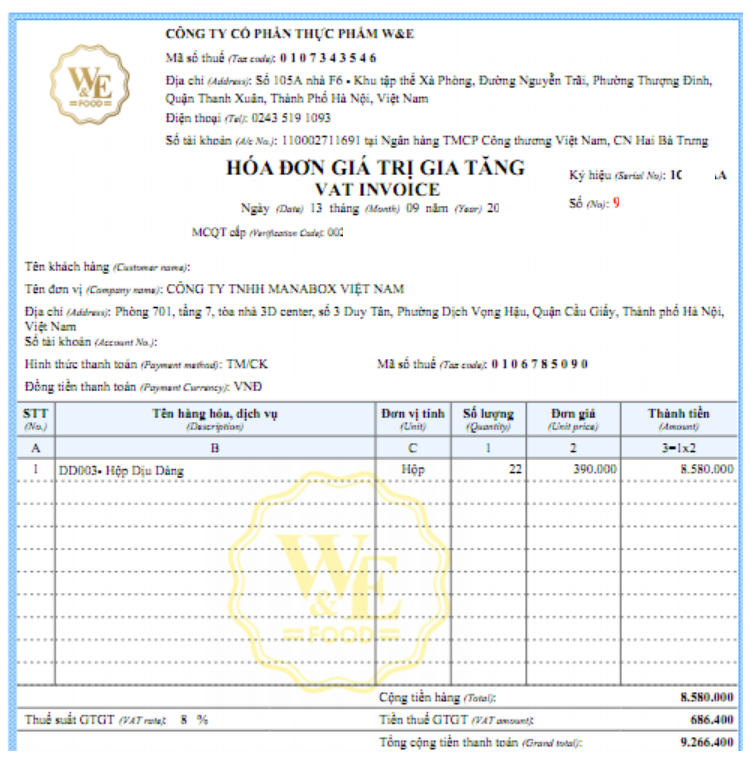

(5) Hoá đơn đầu vào hàng hóa dịch vụ mua vào quà tặng hợp pháp

(6) Chứng từ thanh toán không dùng tiền mặt (Bắt buộc, nếu giá trị hóa đơn từ 20 triệu trở lên)

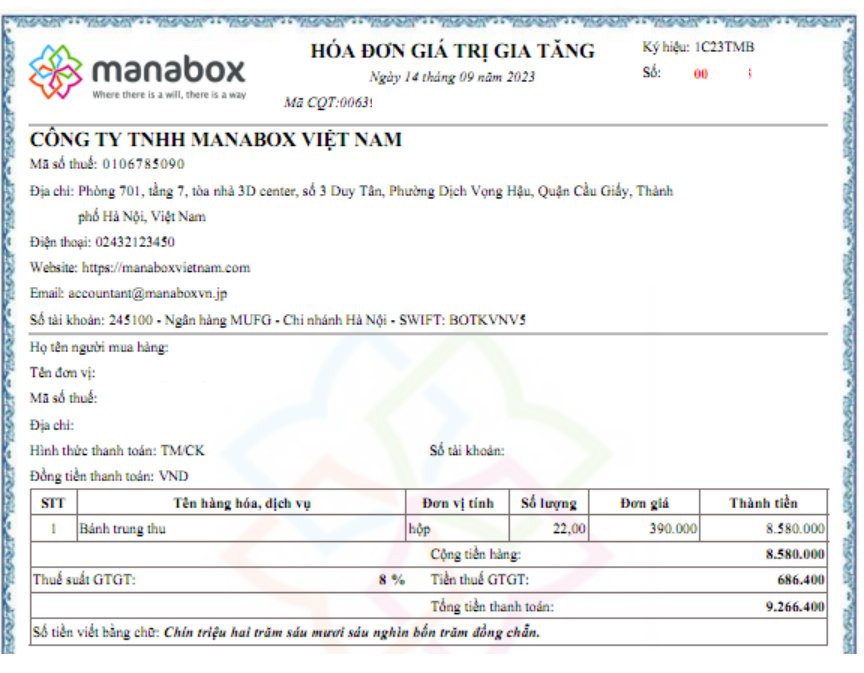

(7) Ngoài ra cần lưu ý phải xuất hóa đơn đầu ra khi tặng quà cho người lao động.

- > Thời điểm lập hóa đơn là khi giao quà cho người lao động

- > Từ 1/2/2022 – 31/12/2022 và từ 1/7/2023 – 31/12/2023, thuế suất áp dụng là 8%

Xem bộ 03 công văn hướng dẫn hóa đơn quà tặng nhân viên

https://manaboxvietnam.com/product/cong-van-1343-huong-dan-xuat-hoa-don-qua-tang-nhan-vien/

Hạch toán

Chi phí mua quà tặng người lao động, ví dụ theo hóa đơn trên thì hạch toán

Nợ TK 6428: 8.580.000 + 686.400 = 9.266.400

Nợ TK 133: 686.400

Có TK 331: 9.266.400

Có TK 3331: 686.400

Tham khảo hướng dẫn tại thông tư 200/2014/TT-BTC

i) Trường hợp sản phẩm, hàng hoá dùng để biếu, tặng

– Trường hợp sản phẩm, hàng hoá dùng để biếu, tặng cho khách hàng bên ngoài doanh nghiệp được tính vào chi phí sản xuất, kinh doanh:

Nợ TK 641 – Chi phí bán hàng (chi phí SX sản phẩm, giá vốn hàng hoá)

Có các TK 152, 153, 155, 156.

Nếu phải kê khai thuế GTGT đầu ra, ghi:

Nợ TK 133 – Thuế GTGT được khấu trừ

Có TK 3331 – Thuế GTGT phải nộp.

Chính sách thuế áp dụng

- > Trường hợp Công ty có phát sinh các hóa đơn mua vào của hàng hóa, dịch vụ cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT thì số thuế GTGT đầu vào được khấu trừ nếu đáp ứng quy định

- > Trường hợp Công ty có phát sinh tặng quà cho cán bộ nhân viên thì khi tặng quà Công ty phải lập hóa đơn, tính thuế GTGT

- > Chi phí tặng quà người lao động là chi phí được trừ nếu có đủ hồ sơ. Tuy nhiên, lưu ý phần thuế GTGT đầu ra của quà tặng có rủi ro không được tính vào chi phí được trừ

- > Trường hợp cán bộ nhân viên của Công ty nhận được các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do Công ty trả thì các khoản lợi ích này thuộc các khoản thu nhập chịu thuế TNCN

Thuế GTGT của hoá đơn quà tặng không được trừ – VAT of gift invoices

For cost of giving moon cakes to employees:

Documents need to be prepared

- (1) Are there any financial regulations or internal expenditure regulations… that clearly regulate gifts to employees? Conditions and benefits for this cost?

- (2) Decision of the director on giving gifts and donations to employees

- (3) Attached list

- (4) Purchase contract (if any)

- (5) Invoice for goods and services purchased as legal gifts

- (6) Non-cash payment documents (Required, if invoice value is 20 million or more)

- (7) In addition, it is important to note that output invoices must be issued when giving gifts to employees. The time to issue an invoice is when the gift is delivered to the employee; From February 1, 2022 – December 31, 2022 and from July 1, 2023 – December 31, 2023, the applicable tax rate is 8%

Applicable tax policy

- > In case the Company generates purchase invoices for goods and services for the production and sale of goods and services subject to VAT, the input VAT amount will be deducted if it meets the regulations

- > In case the Company gives gifts to employees, when giving gifts, the Company must issue invoices and calculate VAT

- > The cost of giving gifts to employees is a deductible expense if there are sufficient documents. However, note that the output VAT portion of risky gifts is not included in deductible expenses

- > In case the Company’s employees receive monetary or non-monetary benefits in addition to salaries and wages paid by the Company, these benefits are subject to personal income tax.

Tham khảo hướng dẫn

Công văn 9023/CT-TTHT

1. Về việc khấu trừ thuế GTGT đầu vào và tính vào chi phí được trừ khi xác định thu nhập chịu thuế đối với các khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động:

Trường hợp hằng năm Công ty TNHH MTV Bao bì DHT có phát sinh các khoản chi có tính chất plúc lợi chi trực tiếp cho người lao động như chi nghỉ mát, chi quà Tết, quà Trung thu, quà 1/6 ..thì Công ty được tính vào chi phí được trừ khi xác định thu nhập chịu thuế nếu tổng số các khoản chi có tính chất phúc lợi của Công ty không vượt quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp và đáp ứng các điều kiện được trừ khi xác định thu nhập chịu thuế theo quy định tại Điều 4 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính; đồng thời Công ty được khấu trừ thuế GTGT đầu vào đối với những khoản chi mang tính chất phúc lợi trực tiếp cho người lao động tương ứng được tính vào chi phí được trừ khi xác định thu nhập chịu thuế nêu trên nếu đáp ứng được các điều kiện về khấu trừ theo quy định.

2. Về việc lập hóa đơn đối với hàng hóa, dịch vụ mua vào dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động:

Trường hợp Công ty có mua hàng hóa làm quà tặng cho người lao động là cán bộ công nhân viên của Công ty nhân dịp Tết Nguyên đán, Tết Trung Thu, Tết 1/6…thì khi phát quà tặng, Công ty TNHH MTV Bao bì DHT phải lập hóa đơn tính thuế GTGT như khi bán hàng hóa hoặc cung cấp dịch vụ cho khách hàng.

Đối với khoản chi tiền mừng tuổi đầu năm cho người lao động đi làm sau Tết nguyên đán là khoản tiền thưởng nếu khoản tiền thưởng này không được ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ: Hợp đồng lao động, thỏa ước lao động tập thể, Quy chế tài chính của Công ty thì không được tính vào chi phí được trừ khi xác định thuế TNDN.

Đối với 50% chi phí mua bánh trung thu để tặng cho người lao động do Công ty chi trả và các chi phí tổ chức tiệc mời người lao động đến dự nhân ngày thành lập doanh nghiệp, đồng thời, các khoản chi này có đầy đủ hóa đơn GTGT thì Công ty được tính vào chi phí được trừ khi tính thu nhập chịu thuế TNDN. Tổng các khoản chi có tính chất phúc lợi của Công ty không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế

Công văn 79109/CT-TTHT

Căn cứ các quy định trên, trường hợp Công ty TNHH Haseko HimlamBC nhân dịp Tết Trung thu có hoạt động tri ân khách hàng và khuyến khích động viên tinh thần làm việc của người lao động trong Công ty (theo quy chế nội bộ đã ban hành) dưới hình thức mua bánh trung thu để tặng khách hàng và cho người lao động thì:

1) Về thuế GTGT

Khi trao tặng bánh trung thu cho khách hàng và nhân viên, Công ty phải xuất hóa đơn GTGT, trên hóa đơn ghi đầy đủ các chỉ tiêu và tính thuế GTGT như hóa đơn xuất bán hàng hóa cho khách hàng. Trong đó, giá tính thuế GTGT là giá tính thuế của hàng hóa cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này.

2) Về thuế TNDN

Khoản chi phí mua bánh trung thu tặng khách hàng và cho nhân viên của Công ty sẽ được trừ vào chi phí hợp lí khi xác định thu nhập chịu thuế TNDN nếu đáp ứng các điều kiện quy định tại Điều 4 Thông tư số 96/2015/TT-BTC được trích dẫn trên đây.

Biên soạn: Vũ Thị Hương Giang – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040