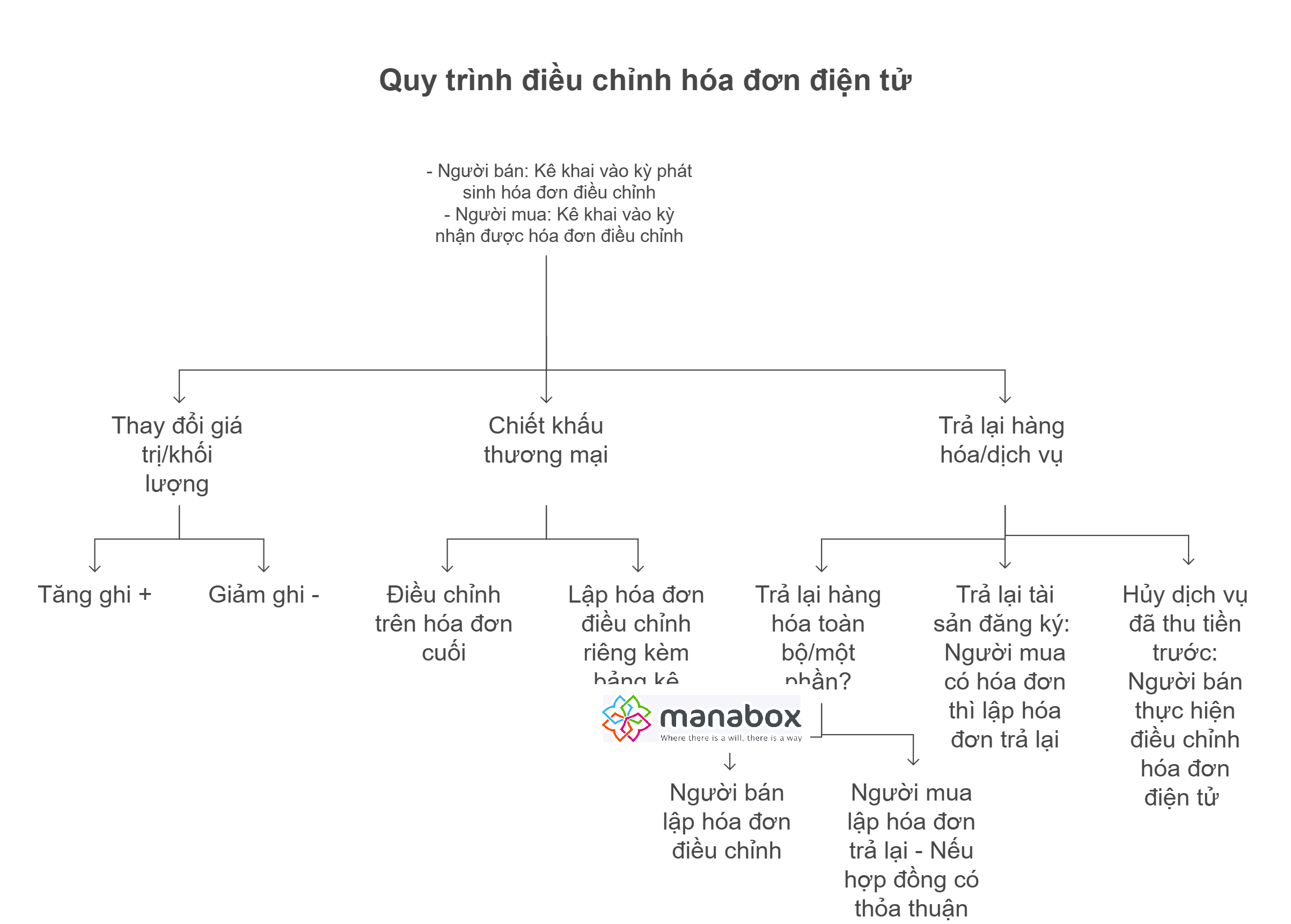

Bài viết tóm tắt quy định và hướng xử lý với Hóa đơn điện tử trả lại hàng, trường hợp đã xuất hóa đơn và gửi cho người mua, có phát sinh trường hợp người mua trả lại hàng hóa thì:

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Cập nhật mới nhất: Nghị định sửa đổi về hóa đơn điện tử

Tóm tắt hướng dẫn tại Nghị định 70/2025/NĐ-CP về hóa đơn khi Trả lại hàng hóa, dịch vụ gồm 4 trường hợp sau

| Trường hợp | Người bán | Người mua |

| Trả lại một phần/toàn bộ hàng hóa | V (Mặc định) | Hoặc người mua (nếu có thỏa thuận) |

| Trả lại Tài sản đăng ký quyền sở hữu | V (Nếu người mua dùng HĐĐT) | |

| Hoàn/giảm phí bảo hiểm, hoa hồng bảo hiểm | V | |

| Thu tiền trước dịch vụ, BĐS, sau đó hủy/chấm dứt dịch vụ | V |

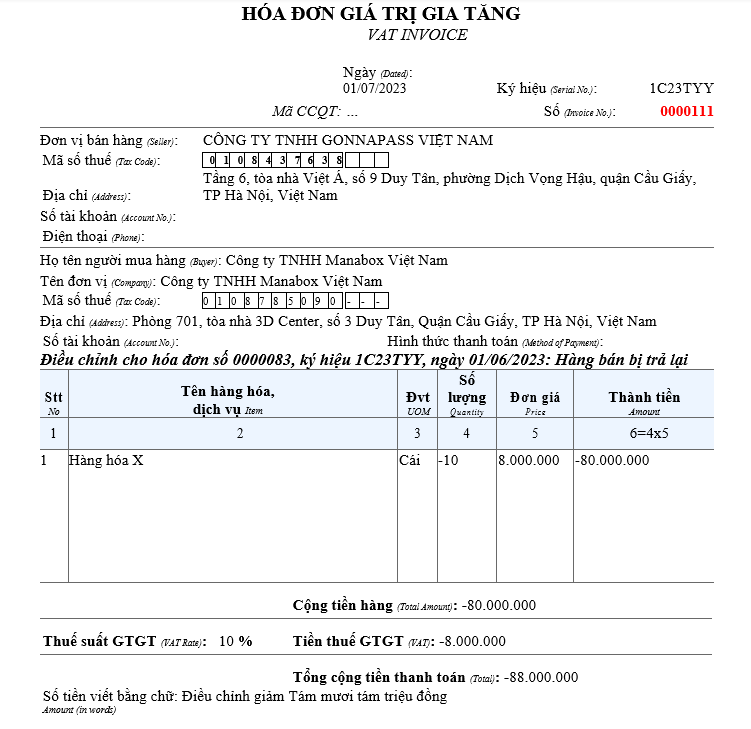

Ví dụ cách viết hóa đơn trả lại hàng

Giả sử tình huống là vào ngày 01/07/20XX, Công ty TNHH Manabox Việt Nam trả lại lô hàng đã mua từ CÔNG TY TNHH GONNAPASS VIỆT NAM, thông tin: Số lượng trả lại: 10 cái, đơn giá: 8.000.000 đ/cái. Khi đó, Bên bán là CÔNG TY TNHH GONNAPASS VIỆT NAM lập hóa đơn như sau:

Định khoản

| Bên bán

CÔNG TY TNHH GONNAPASS VIỆT NAM |

Bên mua

Công ty TNHH Manabox Việt Nam |

| Nợ TK 5212: 80.000.000

Nợ TK 3331: 8.000.000 Có TK 131 (Công ty TNHH Manabox Việt Nam): 88.000.000 Nhập kho ghi bút toán theo giá gốc đã xuất kho trước đó

|

Nợ TK 331 (CÔNG TY TNHH GONNAPASS VIỆT NAM): 88.000.000

Có TK 156: 80.000.000 Có TK 133: 8.000.000 |

Xem thêm hồ sơ cần chuẩn bị: https://manaboxvietnam.com/mau-ho-so-hang-ban-bi-tra-lai/

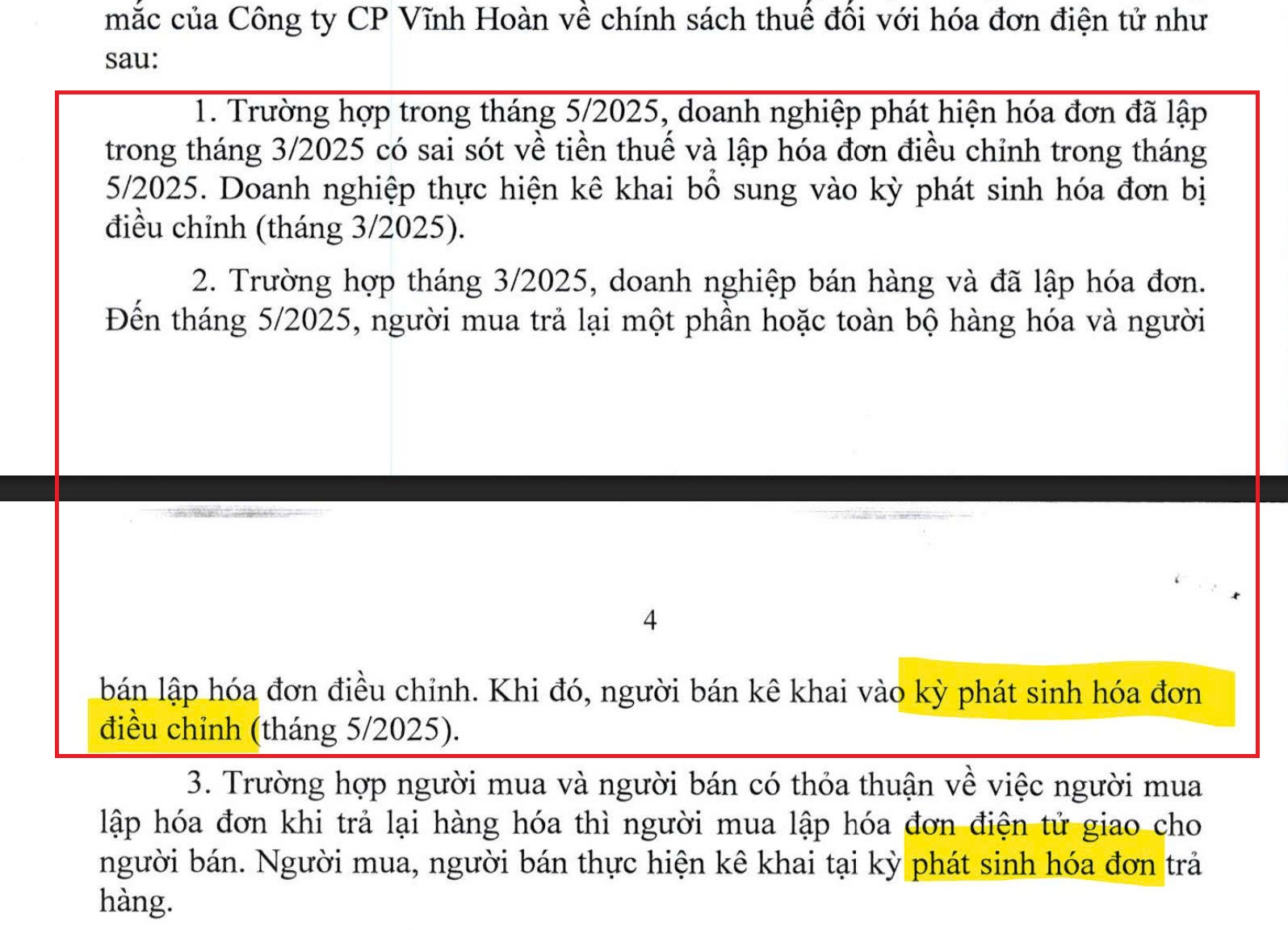

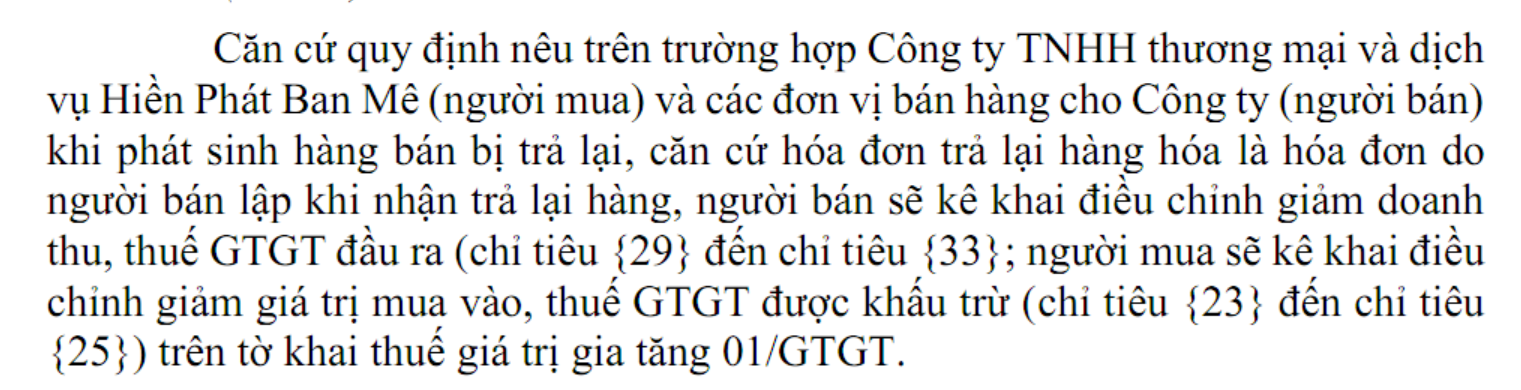

Kê khai hóa đơn trả lại hàng trên tờ khai thuế

Theo Nghị định 70/2025/NĐ-CP, 5. Áp dụng hóa đơn điều chỉnh, thay thế: đ) Hóa đơn điều chỉnh đối với trường hợp quy định tại khoản 4 Điều này thì người bán kê khai vào kỳ phát sinh hóa đơn điều chỉnh, người mua kê khai vào kỳ nhận được hóa đơn điều chỉnh.”

Như vậy, khoản giảm trừ doanh thu được kê khai giảm doanh thu của kỳ lập hóa đơn điều chỉnh

Hóa đơn hoàn trả phí bảo hiểm

Xem bản tin sau

Cơ sở pháp lý

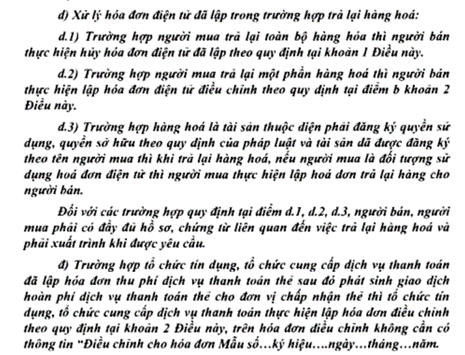

Nghị định số 123/2020/NĐ-CP ngày 19/10/2020: Căn cứ khoản 1 Điều 4

“1. Khi bán hàng hóa, cung cấp dịch vụ, người bán phải lập hóa đơn để giao cho người mua (bao gồm cả các trường hợp hàng hóa, dịch vụ dùng để khuyến mại, quảng cáo, hàng mâu; hàng hóa, dịch vụ dùng để cho, biếu, tặng, trao đổi, trả thay lương cho người lao động và tiêu dùng nội bộ (trừ hàng hóa luân chuyển nội bộ để tiếp tục quá trình sản xuất); xuất hàng hóa dưới các hình thức cho vay, cho mượn hoặc hoàn trả hàng hóa) và phải ghi đầy đủ nội dung theo quy định tại Điều 10 Nghị định này, trường hợp sử dụng hóa đơn điện tử thì phải theo định dạng chuan dữ liệu của cơ quan thuế theo quy định tại Điều 12 Nghị định này”

Căn cứ khoản 2 Điều 19 về xử lý hóa đơn có sai sót.

“2. Trường hợp hóa đơn điện tử có mã của cơ quan thuế hoặc hóa đơn điện tử không có mã của cơ quan thuế đã gửi cho người mua mà người mua hoặc người bán phát hiện có sai sót thì xử lý như sau:

b) Trường hợp có sai: mã số thuế; sai sót về số tiền ghi trên hóa đơn, sai về thuế suất, tiền thuế hoặc hàng hóa ghi trên hóa đơn không đúng quy cách, chất lượng thì có thể lựa chọn một trong hai cách sử dụng hóa đơn điện tử như sau:

b1) Người bán lập hóa đơn điện tử điều chỉnh hóa đơn đã lập có sai sót. Trường hợp người bán và người mua có thỏa thuận về việc lập văn bản thỏa thuận trước khi lập hóa đơn điều chỉnh cho hóa đơn đã lập có sai sót thì người bán và người mua lập văn bản thỏa thuận ghi rõ sai sót, sau đó người bán lập hóa đơn điện tử điều chỉnh hóa đơn đã lập có sai sót.

Hóa đơn điện tử điều chỉnh hóa đơn điện tử đã lập có sai sót phải có dồng chữ “Điều chỉnh cho hóa đơn Mâu số… ký hiệu… số… ngày… tháng… năm ”.

b2) Người bán lập hóa đơn điện tử mới thay thế cho hóa đơn điện tử có sai sót trừ trường hợp người bán và người mua có thỏa thuận về việc lập văn bản thỏa thuận trước khi lập hóa đơn thay thế cho hóa đơn đã lập có sai sót thì người bán và người mua lập văn bản thỏa thuận ghi rõ sai sót, sau đó người bán lập hóa đơn điện tử thay thế hóa đơn đã lập có sai sót.

Hóa đơn điện tử mới thay thế hóa đơn điện tử đã lập có sai sót phải có dồng chữ “Thay thế cho hóa đơn Mâu số… ký hiệu… số… ngày… tháng… năm ”.

Người bán ký số trên hóa đơn điện tử mới điều chỉnh hoặc thay thế cho hóa đơn điện tử đã lập có sai sót sau đó người bán gửi cho người mua (đối với trường hợp sử dụng hóa đơn điện tử không có mã của cơ quan thuế) hoặc gửi cơ quan thuế để cơ quan thuế cấp mã cho hóa đơn điện tử mới để gửi cho người mua (đối với trường hợp sử dụng hóa đơn điện tử có mã của cơ quan thuế).

Khoản 1 Điều 7 Thông tư số 78/2021/TT-BTC ngày 17/9/2021 của Bộ Tài chính quy định về xử lý hóa đơn điện tử, bảng tổng hợp dữ liệu hóa đơn điện tử đã gửi cơ quan thuế có sai sót trong một số trường hợp.

b) Trường hợp người bán lập hóa đơn khi thu tiền trước hoặc trong khi cung cấp dịch vụ theo quy định tại Khoản 2 Điều 9 Nghị định số 123/2020/NĐ-CP sau đó có phát sinh việc hủy hoặc chấm dứt việc cung cấp dịch vụ thì người bán thực hiện hủy hóa đơn điện tử đã lập và thông báo với cơ quan thuế về việc hủy hóa đơn theo Mâu số 04/SS-HĐĐT tại Phụ lục IA ban hành kèm theo Nghị định số 123/2020/NĐ-CP

e) Riêng đối với nội dung về giá trị trên hóa đơn có sai sót thì: điều chỉnh tăng (ghi dấu dương), điều chỉnh giảm (ghi dấu âm) đúng với thực tế điều chỉnh.

Cách điều chỉnh hoá đơn điện tử và kê khai hóa đơn điều chỉnh (Có ví dụ)

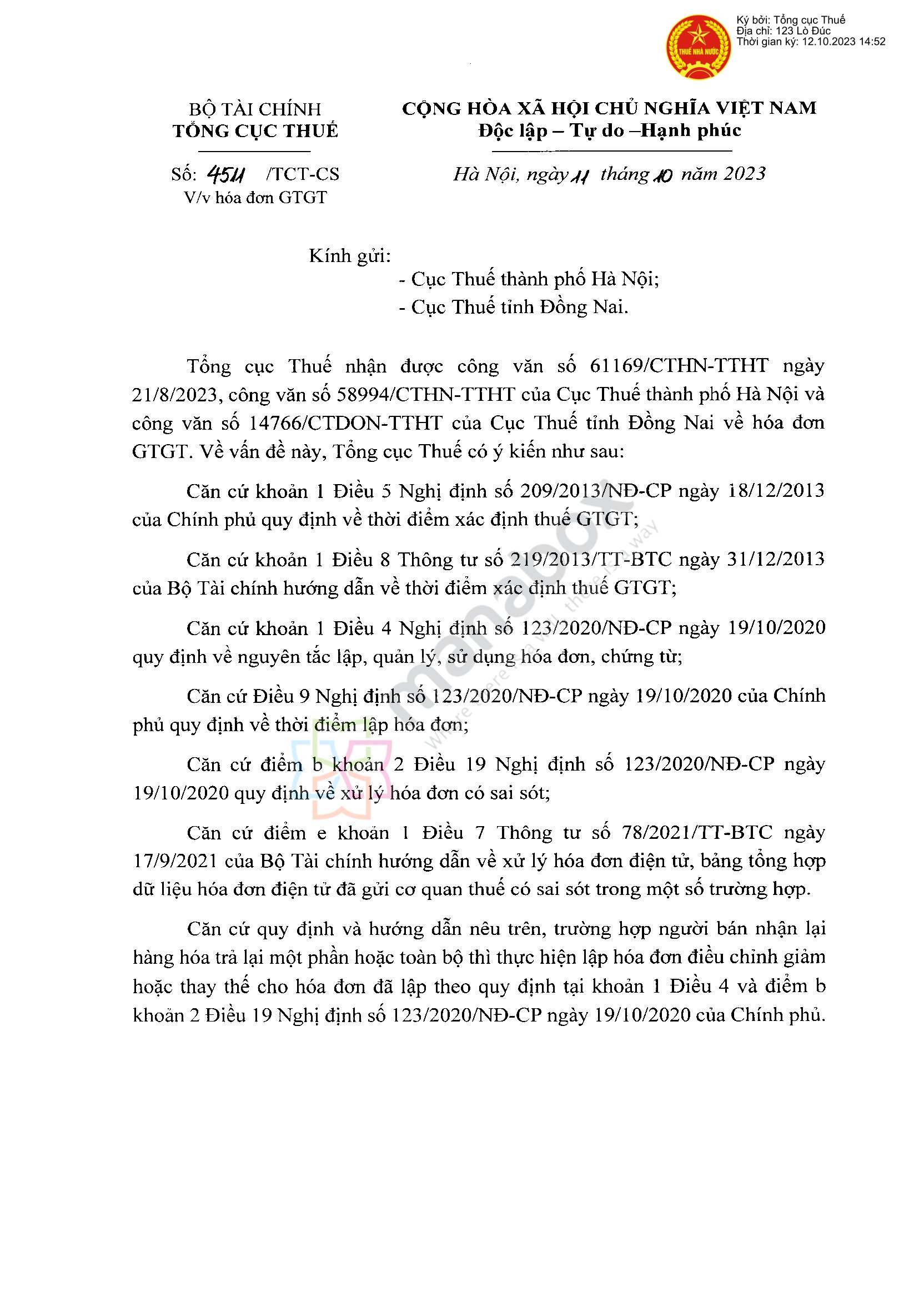

Trước đó, có nhiều quan điểm về bên xuất hóa đơn, mấu chốt phát sinh vấn đề là theo công văn số 2121/TCT-CS ngày 29/5/2023, cụ thể phát sinh như sau

| Giai đoạn | Trước ngày 29/5/2023 | Từ ngày 29/5/2023 | |

| Bên lập hóa đơn | Bên mua | Chưa rõ ràng do có 02 quan điểm như sau | |

| Bên mua | Bên bán xuất hóa đơn điều chỉnh hoặc thay thế, nếu điều chỉnh:

|

||

| Cơ sở giải thích | Thông tư 39/2014/TT-BTC, Nghị định 123/2020/NĐ-CP đều cùng quy định

b) Người bán phải lập hóa đơn khi bán hàng hóa, dịch vụ, bao gồm cả các trường hợp…xuất hàng hóa dưới các hình thức cho vay, cho mượn hoặc hoàn trả hàng hóa. |

Công văn số 2121/TCT-CS ngày 29/5/2023: “Trường hợp hàng hóa đã mua…, sau ngày 31/12/2022 người mua trả lại hàng hóa do không đúng quy cách, chất lượng, thì người bán lập hóa đơn hoàn trả hàng hóa để điều chỉnh giảm hoặc thay thế hóa đơn đã lập…” | |

| Công văn hướng dẫn | 4943/TCT-KK | 287/CTBNI-TTHT; 7589/CTTPHCM – TP HCM, 28218/CTHN-TTHT | Rất nhiều, ví dụ, công văn 8999/CTTPHCM-TTHT |

| Khai thuế GTGT | Hóa đơn trả lại hàng được khai tại kỳ T1

+ Bên bán: Giảm thuế GTGT đầu ra + Bên mua: Tăng thuế GTGT đầu vào |

Hóa đơn trả lại hàng được khai bổ sung tờ khai thuế GTGT tại kỳ T0

+ Bên bán: Giảm thuế GTGT đầu ra + Bên mua: Tăng thuế GTGT đầu vào |

Hóa đơn trả lại hàng được khai bổ sung tờ khai thuế GTGT tại kỳ T0

+ Bên bán: Giảm thuế GTGT đầu ra + Bên mua: Tăng thuế GTGT đầu vào

|

Tuy nhiên, theo thông tin mới nhất thì tại Dự Thảo Nghị định sửa đổi Nghị định 123/2020/NĐ-CP, việc xuất hóa đơn trả lại hàng được áp dụng như sau (Bên bán lập hóa đơn)

Lưu ý, công văn 2121/TCT-CS có quan điểm mới áp dụng khác biệt lớn so với hóa đơn giấy trước đây và khác cả với công văn hướng dẫn của 1 số địa phương trước đó. Tuy nhiên, cần hiểu bối cảnh công văn này như sau:

Lưu ý, công văn 2121/TCT-CS có quan điểm mới áp dụng khác biệt lớn so với hóa đơn giấy trước đây và khác cả với công văn hướng dẫn của 1 số địa phương trước đó. Tuy nhiên, cần hiểu bối cảnh công văn này như sau:

- > 1. Công văn 2121/TCT-CS đã nói rõ mục đích là xử lý một số vướng mắc khi xuất hóa đơn thực hiện giảm thuế giá trị gia tăng theo Nghị định số 15/2022/NĐ-CP. Như vậy công văn này chỉ hướng dẫn một số trường hợp đặc thù để tháo gỡ khó khăn, vướng mắc mà không hướng dẫn chung cho tất cả các trường hợp xuất hóa đơn khi hoàn trả hàng hóa khác

- > 2. Công văn 2121/TCT-CS hướng dẫn lập hóa đơn điều chỉnh, thay thế hóa đơn đã lập theo Nghị định 15/2022/NĐ-CP để điều chỉnh hàng hóa bị trả lại theo thuế suất 8% nhằm mục đích tạo thuận lợi cho cả bên bán và bên mua khi xử lý tình huống cụ thể. Theo hướng dẫn thì khi hàng bán bị trả lại, bên bán hàng chỉ cần xuất hóa đơn điều chỉnh, thay thế để giảm số lượng hàng hóa đã bán và không cần bên mua phải lập hóa đơn trả lại hàng làm phát sinh thêm nhiều nghiệp vụ kinh tế cho cả hai bên. Đồng thời hướng dẫn này cũng tạo điều kiện cho doanh nghiệp khi người mua không sử dụng hóa đơn. Theo quan điểm của tác giả thì hướng dẫn này sẽ tạo thuận lợi hơn cho doanh nghiệp trong quá trình sử dụng hóa đơn điện tử cũng như hạch toán kế toán hàng bán bị trả lại. Tuy nhiên để đảm bảo căn cứ pháp lý thì phải xem xét đề xuất sửa đổi bổ sung Khoản 1 Điều 4 Nghị định 123/2020/NĐ-CP.

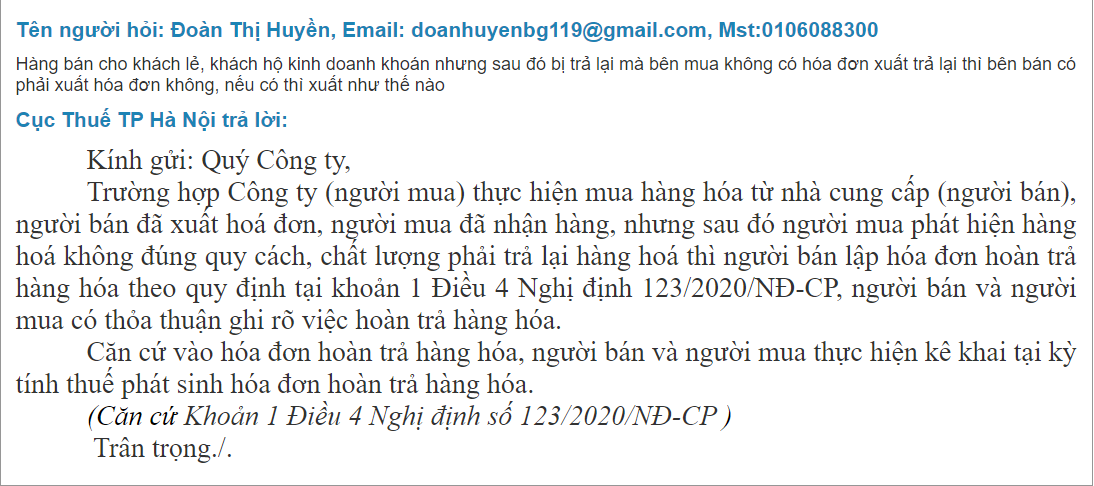

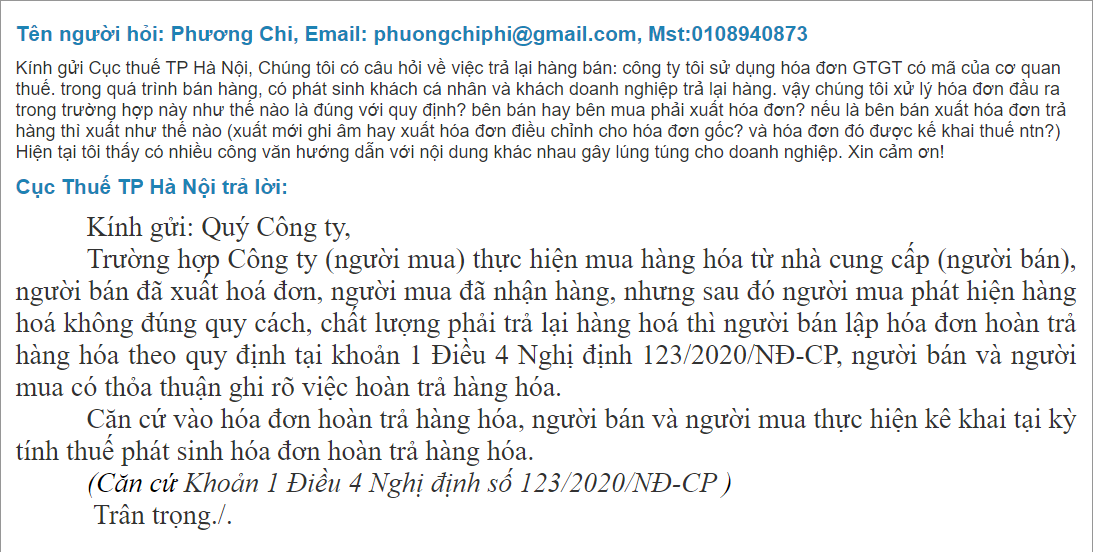

Tham khảo câu trả lời Cục thuế TP Hà Nội

Các trường hợp kê khai điều chỉnh bổ sung thuế GTGT (Có ví dụ) – VAT declaration Adjustment

Trường hợp người mua là cá nhân, không có sử dụng hóa đơn giá trị gia tăng/hóa đơn bán hàng

Chia thành 2 trường hợp

| Khi nhận trả lại một phần hàng hóa | Khi nhận trả lại toàn bộ hàng hóa | |

| Điều chỉnh | Bên bán xuất hóa đơn điều chỉnh giảm đúng với thực tế một phần hàng hóa đã nhận lại |

Người mua và người bán phải lập biên bản ghi rõ loại hàng hóa, số lượng, giá trị hàng trả lại theo giá không có thuế GTGT, tiền thuế GTGT theo hóa đơn (số ký hiệu, ngày, tháng của hóa đơn), lý do trả hàng Bên bán thực hiện hủy hóa đơn điện tử đã lập cho người mua |

| Kê khai thuế GTGT |

Nếu chưa kê khai hóa đơn ban đầu: Phải kê khai cả hóa đơn ban đầu và hóa đơn điều chỉnh Nếu đã kê khai hóa đơn ban đầu: Căn cứ vào hóa đơn xuất lại để thực hiện kê khai bổ sung tờ khai thuế GTGT |

Nếu chưa kê khai hóa đơn ban đầu: Hủy hóa đơn và không phải kê khai Nếu đã kê khai hóa đơn ban đầu: Kê khai điều chỉnh lại tờ khai thuế GTGT |

Trước đó, tại công văn số 8625/TB-CTTPHCM

Tổ chức, cá nhân mua hàng hoá, người bán đã xuất hoá đơn, người mua đã nhận hàng, nhưng sau đó người mua phát hiện hàng hoá không đúng quy cách, chất lượng phải trả lại toàn bộ hay một phần hàng hoá thì:

+ Trường hợp Người mua là cơ sở kinh doanh có sử dụng hóa đơn, thì khi trả lại hàng hóa người mua lập hóa đơn giao cho người bán. Trên hóa đơn ghi số lượng hàng hóa trả lại, tiền thuế, thuế suất trả lại và thuế GTGT. Căn cứ hóa đơn trả lại hàng hóa, người mua và người bán thực hiện kê khai điều chỉnh giảm doanh thu thuế GTGT đầu ra, đầu vào.

+ Trường hợp người mua ko phải là cơ sở kinh doanh, người bán hủy hóa đơn điện tử đã lập, người bán thông báo với cơ quan thuế việc hủy HĐĐT đã lập và thực hiện khai điều chỉnh giảm doanh thu thuế GTGT đầu ra tại thời điểm nhận lại hàng hóa.

Tham khảo câu trả lời Cục thuế TP Hà Nội

Tham khảo công văn 1860:

Biên soạn: Phạm Thị Thu Huyền, Trần Thị Hương Lan – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040