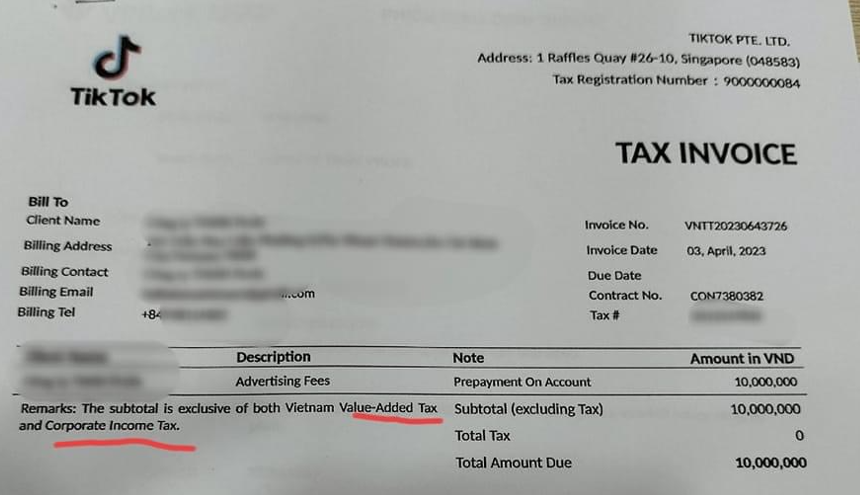

Câu hỏi: Hóa đơn Tiktok có được trừ chi phí: Bên em bán hàng trên tiktok và có chạy quảng cáo và nhận đc hoá đơn titkok như này thì có được kê khai ghi nhận chi phí không ạ. Em cảm ơn ạ?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Về chi phí được trừ

Theo Manabox, hóa đơn này vẫn được ghi nhận đây là chi phí hợp lý, trích công văn 3115/TCT-CS

3. Về xác định chi phí được trừ khi tính thuế thu nhập doanh nghiệp:

Trường hợp doanh nghiệp tại Việt Nam nhận được hóa đơn, chứng từ từ nhà cung cấp nước ngoài TikTok Pte. Ltd cho các dịch vụ liên quan đến hoạt động kinh doanh của doanh nghiệp mang tên, địa chỉ, mã số thuế của doanh nghiệp và đáp ứng các điều kiện thanh toán theo quy định của pháp luật thì được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN (bao gồm cả khoản tiền đã trả mà nhà cung cấp nước ngoài xác định là thuế GTGT được thể hiện trên hóa đơn, chứng từ của nhà cung cấp nước ngoài xuất cho doanh nghiệp Việt Nam).

Trước đó, hướng dẫn ứng xử tương tự các chi phí dịch vụ mua của Facebook, Google, tham khảo công văn 9459 và bài viết tương tự dưới đây

…trường hợp Công ty phát sinh các khoản chi do sử dụng dịch vụ quảng cáo trên các kênh Facebook, Google, Tiktok, Zalo,…để phục vụ cho hoạt động sản xuất kinh doanh. Công ty có trách nhiệm khấu trừ, kê khai và nộp thay thuế nhà thầu theo quy định tại Điều 4, Điều 12, Điều 13 Thông tư số 103/2014/TT-BTC. Khi Công ty thanh toán các khoản chi do sử dụng dịch vụ quảng cáo nêu trên từ thẻ visa, master của Công ty nhưng đứng tên cá nhân là nhân viên của Công ty (theo quy định của ngân hàng) nếu có đủ hồ sơ, chứng từ chứng minh hàng hóa, dịch vụ được sử dụng cho hoạt động sản xuất kinh doanh của Công ty bao gồm:

- – Hóa đơn mua hàng hóa, dịch vụ mang tên Công ty hoặc tờ khai và chứng từ nộp hộ thuế nhà thầu nước ngoài theo quy định;

- – Hồ sơ chứng minh sử dụng dịch vụ (hợp đồng cung cấp dịch vụ, thoả thuận chính sách điều khoản sử dụng dịch vụ, tài khoản sử dụng, giá phí…để xác định dung lượng truy cập, chứng từ thanh toán);

- – Hồ sơ liên quan đến việc ủy quyền của Công ty cho cá nhân sử dụng thẻ visa, master thanh toán với người bán và sau đó cá nhân thanh toán lại với Công ty;

- – Chứng từ chuyển tiền từ thẻ của cá nhân cho người bán và chứng từ chuyển tiền từ tài khoản của Công ty cho cá nhân

thì Công ty được kê khai, khấu trừ thuế GTGT đầu vào và được tính vào chi phí được trừ khi tính thuế TNDN theo quy định…”

Hồ sơ chi phí hợp lệ khi mua dịch vụ của facebook, google, Tiktok

Về thuế nhà thầu nước ngoài

Xem bài viết cụ thể sau

Về thuế Giá trị gia tăng

Theo công văn 3115/TCT-CS, Tổng Cục thuế khẳng định hóa đơn do Tiktok cung cấp không đủ điều kiện làm cơ sở khấu trừ thuế GTGT nhưng được tính vào chi phí được trừ

2. Về kê khai và khấu trừ thuế GTGT:

Một trong các điều kiện để được khấu trừ thuế GTGT đầu vào là có hóa đơn GTGT của dịch vụ mua vào hoặc chứng từ nộp thuế GTGT ở khâu nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài. Theo hóa đơn được đính kèm theo công văn hỏi của nhà cung cấp nước ngoài TikTok Pte. Ltd thì đây không phải là hóa đơn GTGT dành cho tổ chức khai thuế GTGT theo phương pháp khấu trừ theo quy định pháp luật về hóa đơn, chứng từ, do đó, không đáp ứng điều kiện khấu trừ thuế GTGT đầu vào theo quy định.

Trích dẫn chính sách của Tiktok

|

Ngày 29 tháng 9 năm 2021, Bộ Tài chính Việt Nam ban hành Thông tư 80/2021/TT-BTC hướng dẫn thi hành Luật Quản lý thuế và Nghị định 126/2020/ND-CP của Chính phủ. Hai văn bản này có hiệu lực từ ngày 1 tháng 1 năm 2022. Nhằm tuân thủ luật thuế cập nhật của quốc gia sở tại, TikTok Pte. Ltd. (TikTok) tiến hành đăng ký thuế tại Việt Nam và chịu trách nhiệm khai thuế tại Việt Nam cho hoạt động cung cấp Quảng cáo TikTok cho tất cả các khách hàng có quốc gia thanh toán trên tài khoản trình quản lý quảng cáo TikTok là Việt Nam. Tất cả các giao dịch mua hàng do bạn thực hiện tại Việt Nam sẽ được tính 5% Thuế giá trị gia tăng (GTGT) cùng với số dư. TikTok sẽ chịu hoàn toàn trách nhiệm trong việc thu thập, báo cáo và nộp Thuế GTGT tại Việt Nam đối với giao dịch mua hàng của bạn. Mức thuế GTGT tiêu chuẩn là 5%. Cơ sở tính thuế là doanh thu chúng tôi nhận được từ các giao dịch mua hàng tại Việt Nam. Sau đây là ví dụ về cách tính thuế:

Nếu tổ chức của bạn đã đăng ký thuế tại Việt Nam, hãy truy cập vào tài khoản của Trình quản lý quảng cáo TikTok để thiết lập trạng thái thuế với tư cách Doanh nghiệp đã đăng ký thuế GTGT rồi nhập Mã số thuế hợp lệ vào trường Mã số thuế. Chúng tôi sẽ thêm mã số thuế vào hóa đơn của bạn. Mã số thuế phải có định dạng là số có 10 hoặc 13 chữ số. Hãy đảm bảo rằng mã số thuế này có thể được xác minh trên Cổng thông tin quốc gia về đăng ký doanh nghiệp của Việt Nam. Bạn chịu hoàn toàn trách nhiệm đảm bảo rằng thông tin này là chính xác và đầy đủ. TikTok sẽ không xuất lại hóa đơn nếu thông tin bạn cung cấp không chính xác. Lưu ý: Nếu tổ chức của bạn chưa đăng ký thuế tại Việt Nam, thì bạn không cần thực hiện thêm bất kỳ thao tác nào nữa. |

Cơ sở pháp lý

Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn thi hành một số điều của Luật Quản lý thuế quy định về việc quản lý thuế đối với hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác của nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam như sau:

Tại Điều 73 quy định các tổ chức, cá nhân có liên quan trong việc quản lý thuế đối với hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác của nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam:

“1. Nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam có hoạt động kinh doanh thương mại điện tử, kinh doanh dựa trên nền tảng số và các dịch vụ khác với tổ chức, cá nhân ở Việt Nam (sau đây gọi là nhà cung cấp ở nước ngoài).

2. Tổ chức, cá nhân ở Việt Nam mua hàng hóa, dịch vụ của nhà cung cấp ở nước ngoài.…”

– Tại khoản 1 Điều 77 quy định khai thuế, tính thuế trực tiếp của nhà cung cấp ở nước ngoài:

“1. Nhà cung cấp ở nước ngoài thực hiện khai thuế trực tiếp tại Cổng thông tin điện tử của Tổng cục Thuế, sử dụng mã xác thực giao dịch điện tử do cơ quan thuế quản lý cấp qua Cổng Thông tin điện tử của Tổng cục Thuế và gửi hồ sơ khai thuế điện tử cho cơ quan thuế quản lý trực tiếp, như sau:

a) Khai thuế đối với nhà cung cấp ở nước ngoài là loại thuế khai và nộp theo quý.

b) Tờ khai thuế điện tử theo mẫu số 02/NCCNN ban hành kèm theo phụ lục I Thông tư này.

c) Nhà cung cấp ở nước ngoài nộp thuế giá trị gia tăng, thuế thu nhập doanh nghiệp theo phương pháp tỷ lệ tính trên doanh thu.

c.1) Doanh thu tính thuế giá trị gia tăng là doanh thu mà nhà cung cấp ở nước ngoài nhận được.

c.2) Doanh thu tính thuế thu nhập doanh nghiệp là doanh thu mà nhà cung cấp ở nước ngoài nhận được…”

– Tại Điều 78 quy định nộp thuế trực tiếp của nhà cung cấp ở nước ngoài:

“1. Đối với nhà cung cấp ở nước ngoài, sau khi nhận được mã định danh khoản phải nộp ngân sách nhà nước do cơ quan thuế quản lý trực tiếp thông báo, nhà cung cấp ở nước ngoài thực hiện nộp thuế bằng đồng ngoại tệ tự do chuyển đổi vào tài khoản thu ngân sách nhà nước theo thông báo trên Cổng thông tin điện tử của Tổng cục Thuế, trong đó đảm bảo ghi đúng mã định danh khoản phải nộp ngân sách nhà nước do cơ quan thuế quản lý trực tiếp gửi.

…”

– Tại khoản 1 Điều 81 quy định trách nhiệm của các tổ chức, cá nhân ở Việt Nam có liên quan trong trường hợp mua hàng hóa, dịch vụ của nhà cung cấp ở nước ngoài:

“1. Tổ chức được thành lập và hoạt động theo pháp luật Việt Nam, tổ chức đăng ký hoạt động theo pháp luật Việt Nam mua hàng hóa, dịch vụ của nhà cung cấp ở nước ngoài hoặc thực hiện phân phối hàng hóa, cung cấp dịch vụ thay cho nhà cung cấp ở nước ngoài mà nhà cung cấp ở nước ngoài không thực hiện đăng ký thuế, khai thuế, nộp thuế tại Việt Nam theo quy định tại Điều 76, Điều 77, Điều 78, Điều 79 Thông tư này thì tổ chức mua hàng hóa, dịch vụ hoặc phân phối hàng hóa, dịch vụ thay cho nhà cung cấp ở nước ngoài có nghĩa vụ kê khai, khấu trừ và nộp thuế thay cho nhà cung cấp ở nước ngoài số thuế phải nộp theo quy định tại Thông tư số 103/2014/TT-BTC ngày 06/08/2014 của Bộ Tài chính.”;

– Tại Mẫu số 02/NCCNN ban hành kèm theo Thông tư số 80/2021/TT-BTC quy định mẫu tờ khai thuế đối với hoạt động kinh doanh thương mại điện tử tại Việt Nam dành cho nhà cung cấp ở nước ngoài kê khai trực tiếp với cơ quan thuế.

Căn cứ Thông tư số 103/2014/TT-BTC ngày 06/8/2014 của Bộ Tài chính hướng dẫn thực hiện nghĩa vụ thuế áp dụng đối với tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam hoặc có thu nhập tại Việt Nam:

– Tại khoản 1 Điều 1 hướng dẫn về đối tượng áp dụng:

“Hướng dẫn tại Thông tư này áp dụng đối với các đối tượng sau (trừ trường hợp nêu tại Điều 2 Chương I):

1. Tổ chức nước ngoài kinh doanh có cơ sở thường trú tại Việt Nam hoặc không có cơ sở thường trú tại Việt Nam; cá nhân nước ngoài kinh doanh là đối tượng cư trú tại Việt Nam hoặc không là đối tượng cư trú tại Việt Nam (sau đây gọi chung là Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài) kinh doanh tại Việt Nam hoặc có thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng, thỏa thuận, hoặc cam kết giữa Nhà thầu nước ngoài với tổ chức, cá nhân Việt Nam hoặc giữa Nhà thầu nước ngoài với Nhà thầu phụ nước ngoài để thực hiện một phần công việc của Hợp đồng nhà thầu.”

– Tại khoản 2 Điều 4 hướng dẫn về người nộp thuế quy định:

“2. Tổ chức được thành lập và hoạt động theo pháp luật Việt Nam, tổ chức đăng ký hoạt động theo pháp luật Việt Nam, tổ chức khác và cá nhân sản xuất kinh doanh: mua dịch vụ, dịch vụ gắn với hàng hóa hoặc trả thu nhập phát sinh tại Việt Nam trên cơ sở hợp đồng nhà thầu hoặc hợp đồng nhà thầu phụ; mua hàng hóa theo hình thức xuất nhập khẩu tại chỗ hoặc theo các điều khoản thương mại quốc tế (Incoterms); thực hiện phân phối hàng hóa, cung cấp dịch vụ thay cho tổ chức, cá nhân nước ngoài tại Việt Nam (sau đây gọi chung là Bên Việt Nam) bao gồm:

– Các tổ chức kinh doanh được thành lập theo Luật Doanh nghiệp, Luật Đầu tư và Luật Hợp tác xã;

…

Người nộp thuế theo hướng dẫn tại khoản 2 Điều 4 Chương I có trách nhiệm khấu trừ số thuế giá trị gia tăng, thuế thu nhập doanh nghiệp hướng dẫn tại Mục 3 Chương II trước khi thanh toán cho Nhà thầu nước ngoài.”

Biên soạn: Nguyễn Thị Loan – Giám đốc tư vấn

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.