Kỳ kê khai thuế thu nhập doanh nghiệp: Nếu như trước đây, hàng quý, doanh nghiệp phải kê khai và tạm nộp thuế TNDN thì hiện nay, doanh nghiệp không phải lập tờ khai Thuế TNDN tạm tính mà chỉ cần tạm nộp số thuế thu nhập doanh nghiệp của quý chậm nhất vào ngày thứ 30 của quý tiếp theo quý phát sinh nghĩa vụ thuế và quyết toán năm. Ngoài ra, bài viết dưới đây còn đưa ra những lưu ý về kỳ kê khai, hồ sơ, thời hạn kê khai đối với trường hợp khác…và quyết toán thuế TNDN

Tạm nộp thuế TNDN trong năm

Liên quan đến quy định về thuế TNDN tạm nộp trong kỳ, quy định hiện hành cho phép doanh nghiệp ước tính và tạm nộp thuế TNDN không ít hơn 80% số thuế quyết toán năm tại ngày kê khai và nộp thuế Quý IV. Tham khảo thêm

Hướng dẫn các bước tạm nộp thuế TNDN – Provisional CIT payment

Kỳ khai, tính thuế TNDN và quyết toán

Đối với mỗi hoạt động khác nhau thì kỳ tính thuế TNDN, hồ sơ kê khai, thời hạn kê khai khác nhau, cụ nhể như bên dưới:

| Hoạt động | Kỳ khai thuế | Hồ sơ kê khai | Thời hạn kê khai, nộp |

| Hoạt động sản xuất kinh doanh thông thường | 1. Không phải lập tờ khai hàng quý. | \ | Chỉ tạm nộp thuế tạm tính chậm nhất vào ngày thứ 30 của quý tiếp theo |

| 2. Quyết toán năm | – Mẫu 03/TNDN

– Báo cáo tài chính năm – Các phụ lục liên quan (Lưu ý hồ sơ giao dịch liên kết) |

3 tháng kể từ ngày kết thúc năm tài chính. (*) | |

| 3. Chấm dứt hoạt động | 45 ngày kể từ ngày có quyết định chấm dứt hoạt động | ||

| Chuyển nhượng bất động sản. | Theo từng lần phát sinh | Tờ khai Thuế TNDN mẫu 02/TNDN | Trong vòng 10 ngày kể từ ngày phát sinh thu nhập từ hoạt động chuyển nhượng bất động sản |

| Theo quý (Với DN chuyên kinh doanh bất động sản) | Chậm nhất vào ngày thứ 30 của quý tiếp theo. | ||

| Tổ chức nước ngoài kinh doanh tại Việt Nam có thu nhập từ chuyển nhượng vốn | Theo từng lần phát sinh | – Mẫu số 05/TNDN

– Hồ sơ liên quan như Bản chụp hợp đồng… |

Trong vòng 10 ngày kể từ ngày phát sinh thu nhập |

| Doanh nghiệp, đơn vị sự nghiệp,… tính theo tỷ lệ % trên doanh thu | Theo từng lần

|

Tờ khai thuế TNDN mẫu số 04/TNDN | 1. Trong vòng 10 ngày kể từ ngày phát sinh thu nhập |

| Theo quý | 2. Chậm nhất vào ngày thứ 30 của quý tiếp theo |

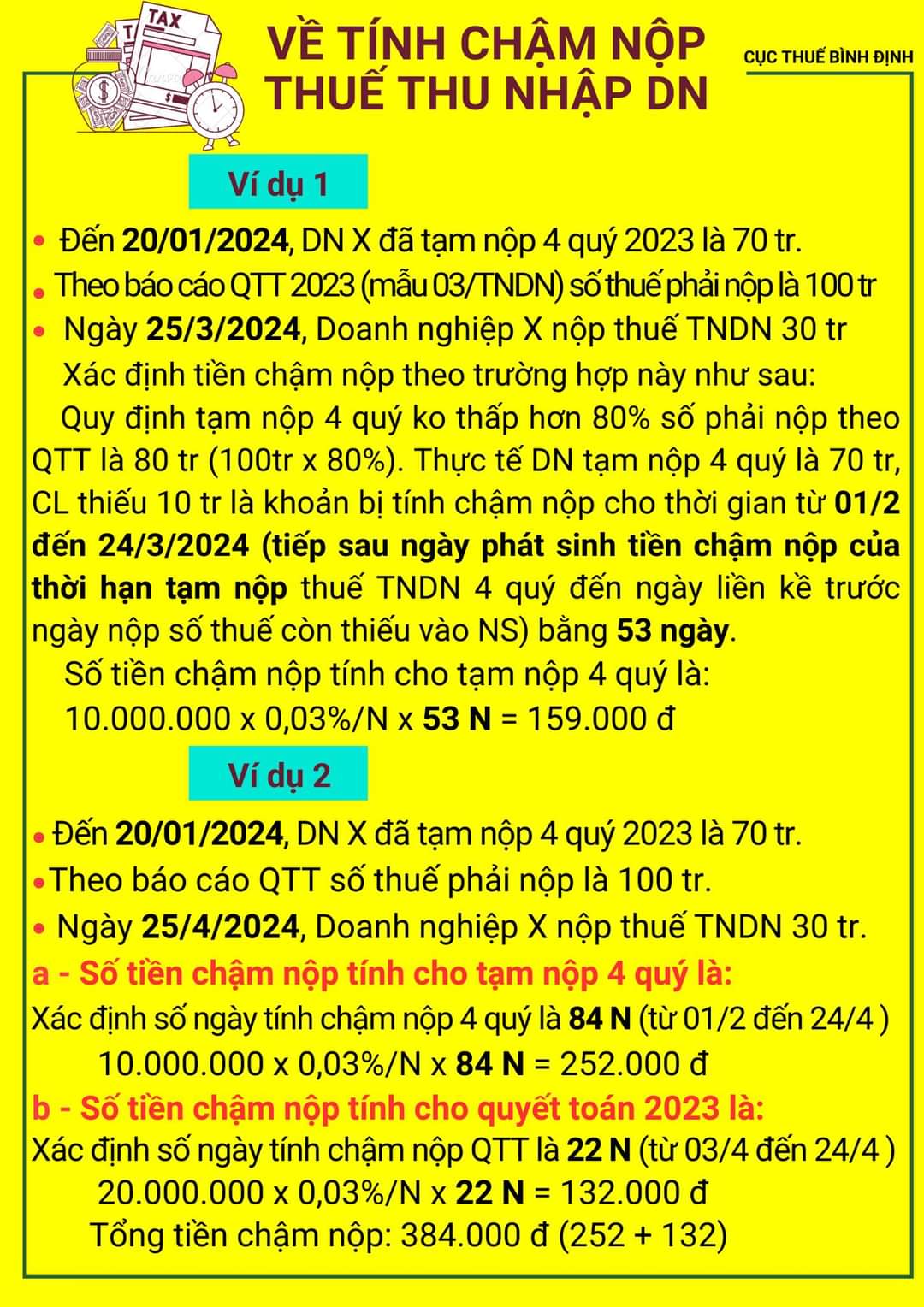

(*) Nếu tổng số thuế TNDN đã tạm nộp trong kỳ tính thuế (A) so sánh với số thuế TNDN phải nộp theo quyết toán năm (B) xảy ra các trường hợp

| Trường hợp | A < 80% B | 80% B < A < B | A > B |

| Xử lý | – Nộp thêm số thuế B – A

– Nộp phạt chậm nộp trên số 80%B – A (Số ngày: Ngày cuối cùng của thời hạn nộp thuế quý IV đến ngày thực tế nộp tiền thuế) |

Nộp thêm số thuế B – A | Số thuế nộp thừa (A – B) sẽ được coi là số thuế tạm nộp của năm kế tiếp hoặc được hoàn thuế |

Ví dụ: Theo quyết toán thuế, doanh nghiệp phải nộp 100 triệu đồng thuế TNDN (B), tuy nhiên trong năm chưa nộp đồng thuế nào (A) mà đến tận 31/5 mới nộp toàn bộ 100 triệu này thì tiền chậm nộp tính thế nào? Như vậy tình huống này rơi vào trường hợp 1 trên đây

- Tại 31/5, doanh nghiệp nộp 100 triệu thuế

- Tiền chậm nộp tính trên (80% x 100 – 0) x Số ngày (31/5 – 31/1)

- Tiền chậm nộp tính trên (100 – 80%x 100) x Số ngày (31/5 – 31/3)

Các trường hợp và ví dụ Chuyển đổi năm tài chính – Change fiscal year

Căn cứ pháp lý:

- Nghị định 126/2020/NĐ-CP

- Thông tư 151/2014/TT-BTC

- Thông tư số 156/2013/TT-BTC

Biên soạn: Trần Thị Thanh Thảo – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass