Thuế tại Nhật Bản chủ yếu gồm thuế quốc gia (所得税) và thuế địa phương (住民税) dựa trên khu vực cư trú. Hoạt động quản lý thuế được thực hiện bởi Cơ quan Thuế Quốc gia. Tóm tắt chung về thuế tại Nhật Bản bao gồm:

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Thuế thu nhập

Thuế thu nhập tại Nhật Bản gồm

- > Thuế thu nhập doanh nghiệp: Thuế suất thuế TNDN phổ thông là 23,2%. Một số trường hợp được áp dụng thuế suất thấp hơn (Ví dụ: 19%, đối với một công ty có vốn từ 100 triệu yên trở xuống và thu nhập hàng năm từ 8 triệu yên trở xuống)

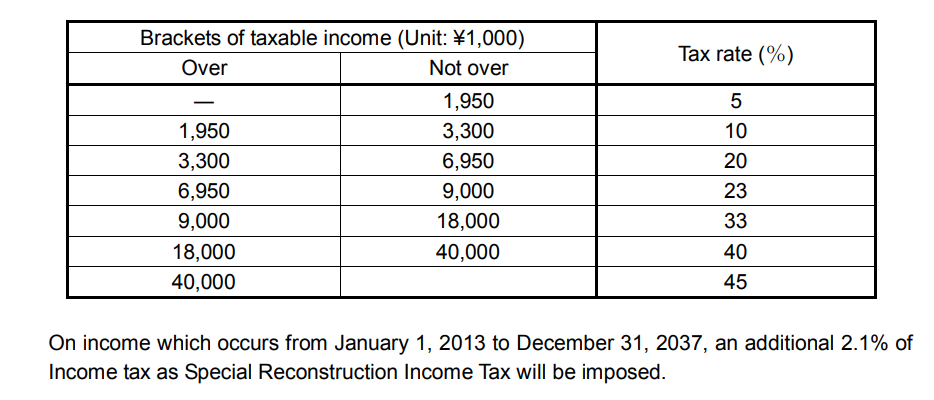

- > Thuế thu nhập cá nhân: Thuế TNCN được áp dụng biểu thuế lũy tiến từng phần với mức thuế suất cao nhất là 45%, chưa bao gồm 2,1% cộng thêm với thuế cư trú ở địa phương

Thuế tiêu dùng

Thuế tiêu dung áp dụng đối với việc hàng hóa dịch vụ tiêu dùng tại Nhật Bản. Doanh nghiệp thực hiện kinh doanh có nghĩa vụ khai thuế tiêu dùng. Hàng nhập khẩu bị đánh thuế nhưng xuất khẩu

sản phẩm được miễn thuế. Thuế suất cố định là 8% (bao gồm 1,7% thuế tiêu dùng địa phương).

Thuế khác

- > Thuế quà tặng, thừa kế

- > Thuế Bất động sản

- > Thuế, phí kinh doanh khác…

Website: Cơ quan Thuế Quốc gia của Nhật Bản: https://www.nta.go.jp/english/

https://manabox-global.com/service/manaboxservice/

Hiệp định tránh đánh thuế với Việt Nam

https://manaboxvietnam.com/hiep-dinh-tranh-danh-thue-2-lan-viet-nam-nhat-ban/

Thực trạng áp dụng Chuẩn mực Kế toán quốc tế tại Nhật Bản

* Quy trình soạn thảo JGAAP của Nhật Bản hội tụ với IFRS

– Cơ quan dịch vụ tài chính Nhật Bản (FSA) là cơ quan thuộc Chính phủ Nhật Bản, có chức năng quản lý nghề nghiệp về kế toán tại Nhật Bản sẽ đưa ra kế hoạch, chiến lược và định hướng tổng thể để xây dựng và phát triển toàn bộ hệ thống chuẩn mực kế toán tại Nhật Bản và giao cho Ủy ban soạn thảo chuẩn mực kế toán Nhật Bản (AJSB) thực hiện. Tuy nhiên trong một số trường hợp khẩn cấp, AJSB sẽ chủ động tự xây dựng và đề xuất chủ đề và trao đổi với cơ quan tài chính Nhật Bản trước khi thực hiện.

ASBJ thường tổ chức họp định kỳ hàng tháng. Các nội dung và kết quả trao đổi thảo luận giữa các thành viên trong cuộc họp sẽ được công bố công khai trừ khi Chủ tịch ASBJ quyết định không chia sẻ rộng rãi các nội dung thảo luận này.

Khi ASBJ xây dựng một chuẩn mực kế toán mới, ASBJ sẽ dự thảo 1 bản chuẩn mực và sau đó xin ý kiến rộng rãi trong cộng đồng. Trường hợp nếu có nhiều ý kiến khác nhau thì các thành viên cần họp lại để trao đổi và sau đó nếu cần thiết lại hoàn thiện lại dự thảo chuẩn mực và tiếp tục gửi xin ý kiến cho đến khi các vướng mắc về cơ bản đã có hướng giải quyết thỏa đáng thì mới được ban hành.

Việc xin ý kiến về dự thảo chuẩn mực hay để ban hành chuẩn mực, kết quả sẽ được thông qua khi có ít nhất 3/5 số thành viên tham gia bỏ phiếu nhất trí. Quá trình soạn thảo và ban hành chuẩn mực kế toán, ASBJ đều ghi lại tên của từng thành viên tham gia hội đồng, ý kiến của từng thành viên là phản đối hoặc đồng ý, lý do phản đối hoặc đồng ý của từng thành viên.

* Hệ thống chuẩn mực kế toán áp dụng IFRS tại Nhật Bản

– Ở Nhật Bản, từ tháng 3/2010, các công ty đại chúng trong nước có thể lựa chọn một trong 4 khuôn khổ sau để lập và trình bày BCTC hợp nhất, gồm:

(1) Chuẩn mực kế toán Nhật Bản (JGAAP)

(2) Chuẩn mực BCTC quốc tế (IFRS)

(3) Chuẩn mực kế toán Nhật Bản có điều chỉnh (JMIS): Là hệ thống chuẩn mực được Ủy ban chuẩn mực kế toán Nhật Bản (ASBJ) xây dựng và ban hành vào ngày 30/6/2015 trên cơ sở sửa đổi, điều chỉnh cho phù hợp với chuẩn mực IFRSs

(4) Chuẩn mực kế toán Mỹ (US GAAP)

– Tuy nhiên, theo thông báo của Cơ quan dịch vụ tài chính Nhật Bản (FSA) thông báo kể từ năm tài chính kết thúc vào ngày 31/3/2016, không còn cho phép các công ty niêm yết tại Nhật Bản lựa chọn chuẩn mực kế toán Mỹ (US GAAP) để lập và trình bày BCTC nữa.

* BCTC được lập và trình bày theo IFRS

Các công ty niêm yết và công ty chuẩn bị niêm yết tại Nhật Bản được tự nguyện lựa chọn áp dụng chuẩn mực IFRS để lập và trình bày BCTC hợp nhất còn việc lập và trình bày BCTC riêng để gửi cho các cơ quan có thẩm quyền như cơ quan thuế, cơ quan quản lý khác… phải được áp dụng theo JGAAP.

Tuy nhiên, Nhật Bản cũng không cấm các doanh nghiệp áp dụng IFRS cho việc lập và trình bày BCTC riêng phục vụ cho các mục đích khác như để quản trị doanh nghiệp, để hợp nhất với BCTC của công ty mẹ ở nước ngoài, vay vốn trên thị trường quốc tế,….

Theo thống kê của Sở giao dịch chứng khoán Tokyo (TSE) về mức độ áp dụng chuẩn mực IFRS của các công ty ở Nhật Bản trên trang web http://www.ifrs.org, tại thời điểm tháng 12/2012 chỉ có 10 công ty Nhật Bản tự nguyện áp dụng chuẩn mực IFRS thì đến ngày 30/6/2017 đã có 171 công ty (chiếm 30% vốn hóa thị trường TSE) đã áp dụng hoặc có kế hoạch áp dụng chuẩn mực IFRS. Trong 171 công ty thì 152 công ty đã áp dụng hoặc đang trong quá trình áp dụng chuẩn mực IFRS và 19 công ty còn lại đã tuyên bố kế hoạch áp dụng chuẩn mực IFRS.

Ngoài ra, TSE thông báo rằng có 214 công ty khác (chiếm 22% vốn hóa thị trường TSE) cũng đã tuyên bố trong BCTC gần đây nhất của họ về việc đang xem xét chuyển sang áp dụng chuẩn mực IFRS.

– Đối với các công ty nước ngoài niêm yết ở Nhật Bản cũng được tự nguyện áp dụng chuẩn mực IFRS để lập BCTC hợp nhất cho mục đích niêm yết ở thị trường Nhật Bản.

* Đối tượng áp dụng IFRS

Hiện nay, Nhật Bản không quy định bắt buộc các doanh nghiệp phải áp dụng IFRS mà cho tự nguyện lựa chọn áp dụng.

Đối tượng tự nguyện áp dụng IFRS là các công ty niêm yết, các công ty chưa niêm yết nhưng cần lập BCTC theo IFRS cho mục đích niêm yết và các công ty nước ngoài niêm yết ở Nhật Bản.

* Lộ trình áp dụng IFRS tại Nhật Bản

– Năm 2005: Đoàn khảo sát của Châu Âu đã có cuộc khảo sát để đánh giá về sự khác biệt giữa JGAAP và IFRS trong đó có 26 nội dung khác biệt lớn giữa chuẩn mực BCTC quốc tế (IFRS) với chuẩn mực kế toán Nhật Bản (JGAAP).

– Giai đoạn từ năm 2007-2008: Thỏa thuận Tokyo được ký kết giữa IASB và ASBJ đồng ý đẩy nhanh quá trình “hội tụ” JGAAP với IFRS.

Từ năm 2005 đến năm 2008, Nhật Bản tích cực sửa đổi, hoàn thiện JGAAP để giảm dần sự khác biệt với IFRS và đến tháng 12/2008, EU đã đưa ra đánh giá là JGAAP về cơ bản đã tương thích với IFRS và không còn điểm khác biệt lớn nào giữa JGAAP và IFRS nữa.

– Năm 2009: ASBJ phát hành báo cáo định kỳ đưa ra quan điểm về việc áp dụng IFRS tại Nhật Bản bao gồm các đề xuất dự kiến là các công ty niêm yết “được phép” áp dụng sớm IFRS cho BCTC hợp nhất đồng thời xem xét khả năng “áp dụng bắt buộc IFRS” và ra quyết định cuối cùng về vấn đề này vào năm 2012.

– Tháng 8/2012, Nhật Bản đã có khóa học tập khảo sát kinh nghiệm tại Mỹ về việc áp dụng IFRS và những vấn đề thuận lợi và khó khăn khi áp dụng IFRS tại Mỹ.

– Năm 2013: ASBJ đã công bố “Chính sách áp dụng IFRS” là chương trình hành động của Nhật Bản trong đó quyết định các doanh nghiệp có thể lựa chọn áp dụng một trong các hệ thống chuẩn mực kế toán sau để lập BCTC hợp nhất là JGAAP, JMIS, IFRS, US GAAP.

– Năm 2016-2017, Nhật Bản đã thực hiện việc tổng kết đánh giá về những khó khăn, thách thức khi áp dụng IFRS của các doanh nghiệp trong đó ASBJ vẫn đang tiếp tục có những xem xét, điều chỉnh để JGAAP ngày càng hoàn thiện và hội tụ gần hơn nữa với IFRS.

* Dịch IFRS:

Các chuẩn mực kế toán quốc tế IFRS được dịch sang tiếng Nhật Bản.

Liên đoàn IFRS sẽ lập ra một Ủy ban soát xét dự thảo chuẩn mực dịch ra tiếng Nhật và các tài liệu có liên quan.

Bản chuẩn mực dịch sang tiếng Nhật được xuất bản bởi FSA sau khi được sự cho phép của Liên đoàn IFRS. Bản dịch tiếng Nhật là bản quyền của Liên đoàn IFRS. Quá trình dịch phải đảm bảo cập nhật kịp thời, liên tục các chuẩn mực IFRS.

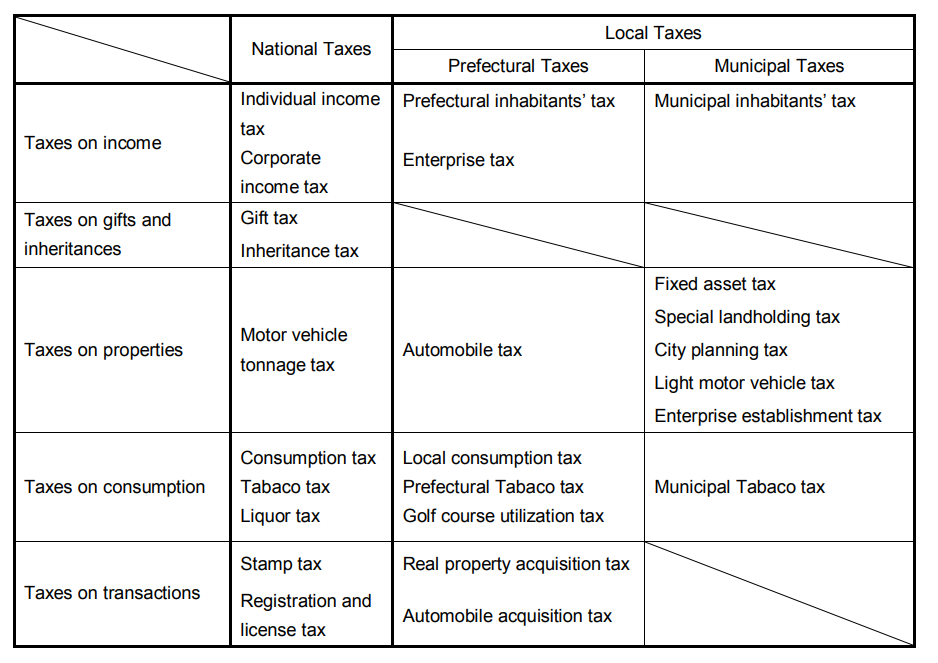

A general summary of taxes in Japan includes:

1/ Income tax: Income tax in Japan includes

- > Corporate income tax: The general corporate income tax rate is 23.2%. In some cases, a lower tax rate is applicable (For example, 19%, for a company with capital of 100 million yen or less and annual income of 8 million yen or less)

- > Personal income tax: PIT is applied a partially progressive tax rate with the highest tax rate of 45%, excluding 2.1% plus local resident tax

2/ Consumption tax: The flat tax rate is 8% (including 1.7% local consumption tax).

3/ Other taxes: > Gift and inheritance tax; Real Estate Tax; Taxes, other business fees…

日本の税金の概要は次のとおりです。

1/ 所得税: 日本の所得税には以下が含まれます

> 法人所得税: 一般的な法人所得税率は 23.2% です。 場合によっては、より低い税率が適用される場合があります(たとえば、資本金 1 億円以下、年収 800 万円以下の会社の場合は 19%)。

> 個人所得税: 個人所得税には部分累進税率が適用され、最高税率は 2.1% と地方住民税を除く 45% です。

2/ 消費税: 一律税率は 8% (地方消費税 1.7% を含む) です。

3/ その他の税金: > 贈与税および相続税。 不動産税。 税金、その他の事業手数料…

Thủ tục để cá nhân được trừ thuế đã nộp ở nước ngoài (Có ví dụ bài tập minh họa) – PIT paid oversea

Biên soạn: Nguyễn Việt Anh – Manager

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091