Bài viết hướng dẫn việc kê khai điều chỉnh thuế GTGT, khai bổ sung thuế GTGT với tất cả các trường hợp và công văn mới nhất của Tổng Cục thuế

| Xem công văn hướng dẫn 12 trường hợp khai bổ sung thuế GTGT rất hay, chi tiết tại: https://www.facebook.com/groups/congvanketoan/ |

Nguyên tắc kê khai bổ sung thuế GTGT

Khi phát hiện tờ khai thuế đã nộp cho cơ quan thuế có sai sót, doanh nghiệp có quyền kê khai bổ sung để điều chỉnh lỗi, áp dụng theo quy định của Luật quản lý thuế 56/2024/QH15, 48/2024/QH15, nghị định 70/2025/NĐ-CP

- > Về thời điểm phát hiện sai sót, mọi trường hợp phát hiện kê khai sai sau khi đã nộp tờ khai lần đầu đều được xác định là kê khai bổ sung. Khi khai bổ sung thì phải chọn vào ô khai bổ sung

- > Đảm bảo chỉ tiêu [22] kỳ này bằng chỉ tiêu [43] của tờ khai chính thức kỳ trước liền kề mà không điều chỉnh lũy kế các tờ khai

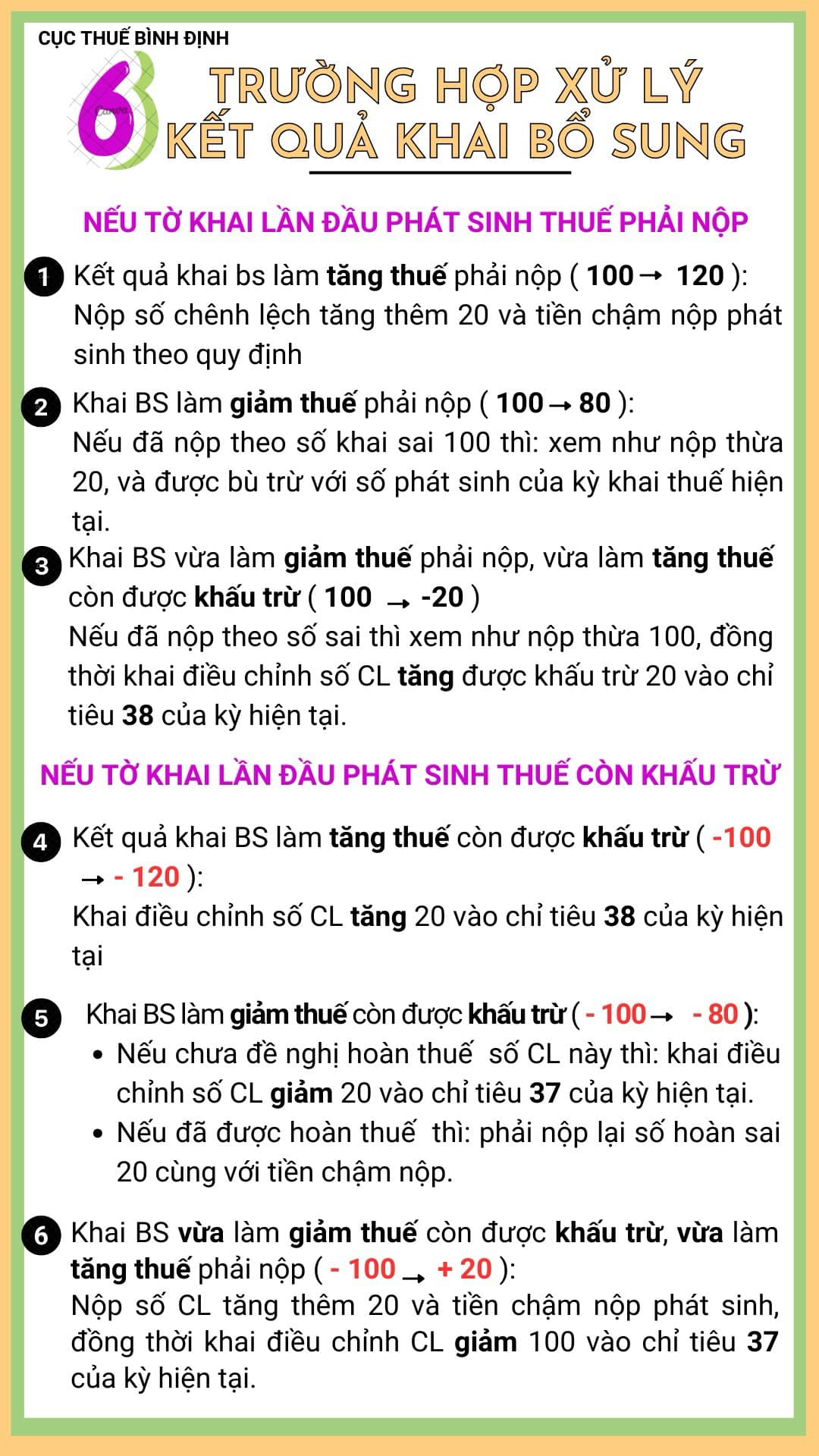

Xem xét áp dụng các trường hợp sau, bảng sau đây trình bày các tình huống sai sót thường gặp trong khai thuế GTGT và cách xử lý tương ứng, bao gồm thời điểm cần khai bổ sung (kỳ gốc hay kỳ hiện tại) theo quy định hiện hành.

Bước 1: Xác định sai sót do hóa đơn đầu ra (Thuế GTGT đầu ra) hay hóa đơn đầu vào (Thuế GTGT đầu vào)?

Nếu do hóa đơn đầu ra

| Loại sự kiện | Ví dụ Xử lý hóa đơn | Kỳ khai bổ sung |

| Hóa đơn đầu ra đã lập có sai sót |

|

Kỳ gốc |

| Điều chỉnh sau khi bán

(không phải do sai sót) |

Lập hóa đơn điều chỉnh

|

Kỳ hiện tại (Bên bán)

Kỳ nhận hóa đơn (Bên mua) |

Nếu do hóa đơn đầu vào

| Loại sai sót | Ví dụ Xử lý hóa đơn | Kỳ khai bổ sung |

| Nếu điều chỉnh sai sót làm tăng thuế phải nộp, giảm thuế được hoàn của kỳ gốc |

|

Kỳ gốc |

| Nếu điều chỉnh sai sót chỉ ảnh hưởng tăng hoặc giảm số thuế giá trị gia tăng còn được khấu trừ chuyển sang tháng, quý sau |

|

Kỳ hiện tại |

Bước 2: Các bước xử lý

Trường hợp 1: Sai sót không làm ảnh hưởng đến tiền thuế phải nộp, tiền thuế được khấu trừ

|

Trường hợp 2: Sai sót ảnh hưởng dẫn đến tăng số thuế phải nộp hoặc giảm số thuế đã được hoàn của kỳ gốc

|

Trường hợp 3: Sai sót ảnh hưởng dẫn đến tăng hoặc giảm số thuế giá trị gia tăng còn được khấu trừ chuyển kỳ sau của kỳ gốc

|

Lưu ý: Trường hợp kê khai điều chỉnh nhiều tờ khai thì cộng tổng số liệu từng tờ khai như trên rồi nhập vào chỉ tiêu [37],[38] chính thức của kỳ hiện tại

Xem các ví dụ minh họa cụ thể tại bài viết sau

Xem thêm

Các ví dụ minh họa cụ thể cách kê khai điều chỉnh bổ sung thuế GTGT

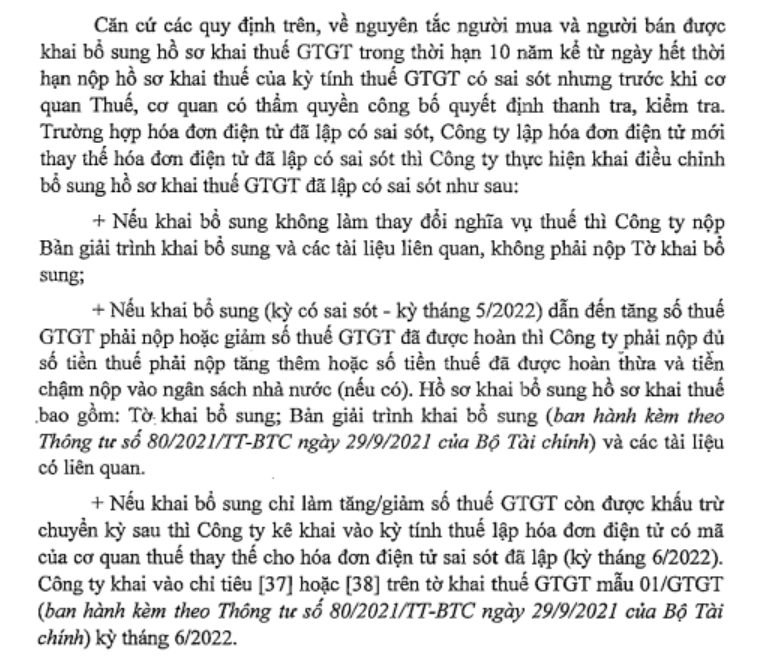

Để giúp cho NNT thuận lợi trong việc lập hồ sơ khai thuế bổ sung; sau khi NNT phát hiện ra có sai sót, nhầm lẫn trong hồ sơ khai thuế đã nộp cho cơ quan thuế gây ảnh hưởng đến số thuế phải nộp, thì NNT tiến hành lập khai bổ sung theo Thông tư 80 như sau:

– Trường hợp khai bổ sung không làm thay đổi nghĩa vụ thuế thì người nộp thuế chỉ phải nộp Bản giải trình khai bổ sung mẫu số 01-1/KHBS và Hồ sơ khai thuế của kỳ tính thuế có sai sót đã được bổ sung, không phải nộp Tờ khai bổ sung mẫu số 01/KHBS.

NNT do cơ quan thuế tính thuế, thông báo nộp thuế khai bổ sung chỉ phải nộp Hồ sơ khai thuế của kỳ tính thuế có sai sót; không phải nộp Tờ khai bổ sung mẫu số 01/KHBS và Bản giải trình khai bổ sung mẫu số 01-1/KHBS do người nộp thuế không phải tự xác định số thuế phải nộp.

– Trường hợp hồ sơ khai thuế nộp chính thức có sai sót, thì NNT khai bổ sung cần sử dụng mã GDĐT được ghi trên Thông báo chấp nhận HSKT theo mẫu 01-2/TB-TĐT ban hành kèm theo Thông tư 19/2021/TT-BTC của tờ khai lần đầu có sai sót cần bổ sung, điều chỉnh.

Các trường hợp phát sinh hóa đơn phải điều chỉnh bổ sung

Kê khai hóa đơn điều chỉnh/thay thế

Căn cứ lập Tờ khai GTGT là hóa đơn mua vào – bán ra nên khi hóa đơn mua vào – bán ra bị sửa sai như: hủy, thay thế, điều chỉnh thì: phải khai bổ sung vào kỳ khai thuế có hóa đơn bị sửa sai, không khai hóa đơn bị sửa sai vào kỳ hiện tại. Tham khảo bài viết sau đây

Cách điều chỉnh hoá đơn điện tử và kê khai hóa đơn điều chỉnh (Có ví dụ)

Kê khai hóa đơn bỏ sót

https://manaboxvietnam.com/khau-tru-bo-sung-hoa-don-bo-sot-sau-thanh-tra-thue/

Kê khai hóa đơn trả lại hàng

Cách viết Hóa đơn trả lại hàng và kê khai thuế – Invoice for returns

Có được khai bổ sung tờ khai thuế GTGT nhiều lần không?

Câu trả lời là CÓ, miễn là đáp ứng điều kiện tại Luật Quản lý thuế, điều 47. Khai bổ sung hồ sơ khai thuế

1. Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai, sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

| Trích dẫn hướng dẫn lập tờ khai 01/GTGT như sau

Chỉ tiêu [02], [03]: Tích chọn “Lần đầu”. Trường hợp người nộp thuế phát hiện hồ sơ khai thuế lần đầu đã nộp cho cơ quan thuế có sai, sót thì kê khai bổ sung theo số thứ tự của từng lần bổ sung. |

Tuy nhiên, khi khai bổ sung nhiều lần thì đây là một trong các dấu hiệu bị đánh giá là rủi ro, theo công văn 5255/TCT-TTKT đề cập như sau:

Cục trưởng Cục Thuế quán triệt nhiệm vụ và tổ chức giao nhiệm vụ cụ thể đến từng công chức, đội, phòng, Chi cục Thuế để thực hiện rà soát, đối chiếu theo danh sách các doanh nghiệp có những nội dung phát sinh về hóa đơn, về kê khai thuế có nghi vấn rủi ro được các ứng dụng công nghệ thông tin của ngành, của cơ quan Thuế địa phương tự xây dựng hỗ trợ kết xuất các doanh nghiệp có rủi ro. Trong quá trình rà soát, đối chiếu dữ liệu NNT cần lưu ý xem xét một số nội dung sau:

- – Ghi nội dung hóa đơn không đúng theo quy định tại khoản 7 Điều 3 và Điều 10 Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính Phủ quy định về hóa đơn, chứng từ.

- – Có tờ khai thuế GTGT điều chỉnh, bổ sung nhiều lần…

- – Rà soát đối với các hóa đơn sót mà NNT chưa kê khai qua nhiều kỳ nhưng nay kê khai bổ sung hồ sơ khai thuế thì việc kê khai bổ sung được thực hiện theo quy định hiện hành.

3. Trên cơ sở rà soát, đánh giá rủi ro tại điểm 2 nêu trên, trường hợp cơ quan Thuế xác định doanh nghiệp có dấu hiệu rủi ro cao về thuế, về hóa đơn, cơ quan thuế thực hiện kiểm tra ngay tại cơ quan Thuế hoặc bổ sung vào kế hoạch thanh tra, kiểm tra tại trụ sở NNT và thực hiện theo quy định.

Cách điền tờ khai thuế GTGT mẫu 01/GTGT và điểm mới so với trước đây

Biên soạn: Nguyễn Thị Minh Tâm – Tư vấn viên/ Nguyễn Việt Anh – Giám đốc vận hành

Đăng kí để nhận bản tin từ Gonnapass

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040