Bộ luật Lao động 45/2019/QH14 vừa được Quốc hội thông qua thay thế cho Bộ luật Lao động 2012 có hiệu lực từ ngày 1/1/2021 có nhiều quy định mới đề phù hợp với sự thay đổi của mối quan hệ xã hội hiện nay, trong đó quy định về thưởng Tết của người lao động được đề cập trong bộ luật này đã đổi quy định về “thưởng” thay vì “tiền thưởng”: “…thưởng là số tiền hoặc tài sản hoặc bằng các hình thức khác mà người sử dụng lao động thưởng cho người lao động căn cứ vào kết quả sản xuất, kinh doanh, mức độ hoàn thành công việc của người lao động…”

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Quà tặng cho nhân viên có chịu thuế TNCN không?

Ví dụ: Tình huống công ty tặng Iphone cho người lao động

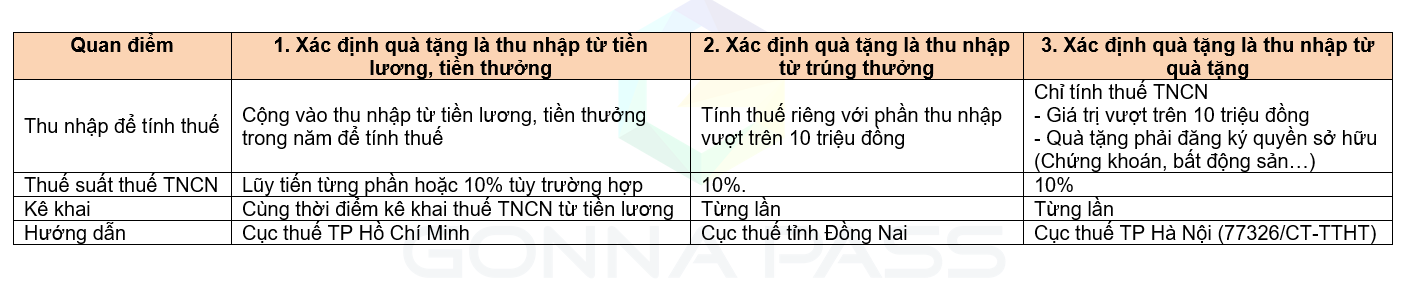

Như vậy, nếu vào các dịp lễ tết, hoặc ngày kỷ niệm của công ty, các doanh nghiệp thường có các khoản quà tặng cho nhân viên vì các khoản quà tặng này có được xem là thưởng? Có chịu thuế TNCN? Hiện nay, có 3 quan điểm được đưa ra so sánh dưới đây Theo quan điểm của chúng tôi, bản chất của “quà tặng” phải được đánh giá trên nhiều cơ sở và tình huống cụ thể để xác định. Tuy nhiên, có thể phân thành 2 trường hợp chính:

Theo quan điểm của chúng tôi, bản chất của “quà tặng” phải được đánh giá trên nhiều cơ sở và tình huống cụ thể để xác định. Tuy nhiên, có thể phân thành 2 trường hợp chính:

- > Áp dụng phương án số 1 để tính thuế nếu doanh nghiệp tiến hành tặng quà cho nhân viên do kết quả của quá trình lao động thì bản chất quà tặng này là phần thu nhập trả thay lương (Ví dụ: Thưởng hàng tháng do chuyên cần, thưởng hiệu quả làm việc…)

- > Áp dụng phương án số 3 để tính thuế với các trường hợp khác, khoản trả thưởng không gắn với kết quả lao động của nhân viên (Chỉ tặng quà cho một số nhân viên do bốc thăm…) thì bản chất quà tặng này là phần thu nhập từ quà tặng.

Do quy định tại điểm này chưa rõ ràng, công ty nên cân nhắc hỏi cơ quan thuế địa phương để áp dụng hoặc lựa chọn phương án an toàn nộp số thuế lớn hơn.

Các công văn hướng dẫn

Công văn 24601/CTHN-TTHT:

Trường hợp người lao động nhận được khoản thưởng bằng hiện vật do tham gia các cuộc thi có thưởng hoặc các hình thức trúng thưởng khác của Công ty tổ chức được xác định là thu nhập từ trúng thưởng …nếu phần giá trị giải thưởng vượt trên 10 triệu đồng mà cá nhân trúng giải thưởng nhận được thì Công ty thực hiện khấu trừ thuế TNCN trước khi trả thưởng cho cá nhân trúng thưởng…

Công văn 4991/CT-TTHT của Cục thuế TP. HCM ngày 1 tháng 6 năm 2017:

Căn cứ quy định nêu trên, trường hợp Công ty theo trình bày có tổ chức rút thăm may mắn tặng quà cho nhân viên trong tiệc tất niên thì Công ty tổng hợp giá trị trúng thưởng vào thu nhập chịu thuế TNCN từ tiền lương, tiền công của người lao động để tính, khấu trừ, kê khai, nộp thuế TNCN theo Biểu thuế lũy tiến từng phần theo quy định.

Công văn 3469/CTHN-TTHT của Cục thuế Tp Hà Nội

“…Trường hợp Công ty tổ chức các cuộc thi cho CBNV và người thân CBNV nếu phần giá trị giải thưởng vượt trên 10 triệu đồng mà cá nhân trúng giải thưởng nhận được thì Công ty thực hiện khấu trừ thuế TNCN… (theo dạng thu nhập từ trúng thưởng)

Trường hợp Công ty chi cho CBNV các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công thì Công ty có trách nhiệm khấu trừ thuế TNCN (theo dạng thu nhập từ tiền lương, tiền công)

Trường hợp cá nhân người lao động được Công ty tặng quà bằng hiện vật là “Quà tặng bằng thẻ mua hàng (voucher, giftcard) hoặc hiện vật (giỏ quà bánh kẹo, cốc, áo,…” nếu việc tặng quà này không mang tính chất tiền lương, tiền công và không thuộc các khoản quy định tại khoản 10 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính thì các cá nhân nhận quà tặng nêu trên không phải kê khai, nộp thuế TNCN đối với quà tặng này…”

Căn cứ pháp lý

– Thông tư 111/2013/TT-BTC và thông tư 92/2015/TT-BTC

“Điều 2. Các khoản thu nhập chịu thuế

Theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP, các khoản thu nhập chịu thuế thu nhập cá nhân bao gồm:

…10. Thu nhập từ nhận quà tặng

Thu nhập từ nhận quà tặng là khoản thu nhập của cá nhân nhận được từ các tổ chức, cá nhân trong và ngoài nước, cụ thể như sau:

a) Đối với nhận quà tặng là chứng khoán bao gồm: cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định của Luật Chứng khoán; cổ phần của các cá nhân trong công ty cổ phần theo quy định của Luật Doanh nghiệp.

b) Đối với nhận quà tặng là phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh bao gồm: vốn trong công ty trách nhiệm hữu hạn, hợp tác xã, công ty hợp danh, hợp đồng hợp tác kinh doanh, vốn trong doanh nghiệp tư nhân, cơ sở kinh doanh của cá nhân, vốn trong các hiệp hội, quỹ được phép thành lập theo quy định của pháp luật hoặc toàn bộ cơ sở kinh doanh nếu là doanh nghiệp tư nhân, cơ sở kinh doanh của cá nhân.

c) Đối với nhận quà tặng là bất động sản bao gồm: quyền sử dụng đất; quyền sử dụng đất có tài sản gắn liền với đất; quyền sở hữu nhà, kể cả nhà ở hình thành trong tương lai; kết cấu hạ tầng và các công trình xây dựng gắn liền với đất, kể cả công trình xây dựng hình thành trong tương lai; quyền thuê đất; quyền thuê mặt nước; các khoản thu nhập khác nhận được từ thừa kế là bất động sản dưới mọi hình thức; trừ thu nhập từ quà tặng là bất động sản hướng dẫn tại điểm d, khoản 1, Điều 3 Thông tư này.

d) Đối với nhận quà tặng là các tài sản khác phải đăng ký quyền sở hữu hoặc quyền sử dụng với cơ quan quản lý Nhà nước như: ô tô; xe gắn máy, xe mô tô; tàu thủy, kể cả sà lan, ca nô, tàu kéo, tàu đẩy; thuyền, kể cả du thuyền; tàu bay; súng săn, súng thể thao.”

“2. Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:

a) Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

…đ) Các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả mà người nộp thuế được hưởng dưới mọi hình thức:

…đ.7) Các khoản lợi ích khác: Các khoản lợi ích khác mà người sử dụng lao động chi cho người lao động như: chi trong các ngày nghỉ, lễ; thuê các dịch vụ tư vấn, thuê khai thuế cho đích danh một hoặc một nhóm cá nhân; chi cho người giúp việc gia đình như lái xe, người nấu ăn, người làm các công việc khác trong gia đình theo hợp đồng…

…e) Các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức, kể cả thưởng bằng chứng khoán, trừ các khoản tiền thưởng sau đây:

e.1) Tiền thưởng kèm theo các danh hiệu được Nhà nước phong tặng, bao gồm cả tiền thưởng kèm theo các danh hiệu thi đua, các hình thức khen thưởng theo quy định của pháp luật về thi đua, khen thưởng, cụ thể:…”

– Xem thêm: https://gonnapass.com/thuong-304-15-co-duoc-tru-khi-doanh-nghiep-dang-bi-lo-co-phai-chiu-thue-tncn/

Thuế GTGT của hoá đơn quà tặng không được trừ – VAT of gift invoices

Biên soạn: Hoàng Thị Huệ – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass