Tỷ giá tính thuế TNCN (Thuế thu nhập cá nhân) là một phần quan trọng trong việc xác định số thuế thu nhập cá nhân mà một người phải nộp tới cơ quan thuế. Tỷ giá này thường được áp dụng khi người nộp thuế có thu nhập hoặc giao dịch liên quan đến ngoại tệ hoặc tiền tệ nước ngoài. Cách xác định tỷ giá thuế TNCN thường được quy định bởi cơ quan thuế của từng quốc gia và có thể khác nhau tùy theo quốc gia và thời điểm cụ thể. Bạn hỏi : Tỷ giá tính thuế TNCN xác định như thế nào?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Nguyên tắc xác định tỷ giá tính thuế TNCN

Có 02 trường hợp sau

- > Trường hợp 1: Người nộp thuế mở tài khoản giao dịch tại Việt Nam, tỷ giá tinh thuế TNCN là tỷ giá mua vào của ngân hàng cá nhân mở tài Khoản giao dịch tại thời Điểm phát sinh thu nhập

- Ngoài ra, theo hướng dẫn của Tổng Cục thuế dưới đây, doanh nghiệp có thể dùng tỷ giá áp dụng để tính thuế TNCN là tỷ giá mua vào của ngân hàng thương mại nơi công ty mở tài khoản tại thời điểm phát sinh giao dịch (khác với hướng dẫn tại thông tư, có thể hiểu rằng trường hợp này công ty trả thu nhập và người lao động sử dụng cùng hệ thống tài khoản ngân hàng nên doanh nghiệp có thể sử dụng tỷ giá thực tế mua vào của ngân hàng thương mại, tổ chức tín dụng nơi công ty mở tài khoản để quy đổi)

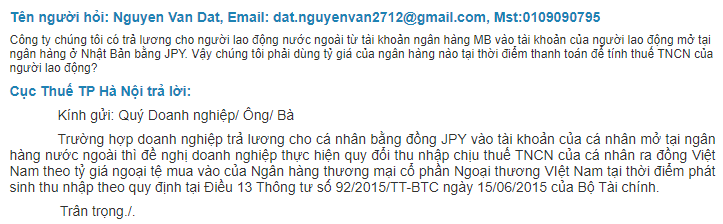

- > Trường hợp 2: Người nộp thuế không mở tài Khoản giao dịch tại Việt Nam, tỷ giá tinh thuế TNCN là tỷ giá mua vào của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam tại thời Điểm phát sinh thu nhập. Ví dụ, tham khảo câu trả lời của Cục thuế TP Hà Nội tỷ giá tính thuế TNCN với đồng JPY

Ví dụ

Ông Tomohiro Sugeno là một nhân viên của Công ty Tư vấn Manabox Nhật Bản. Từ ngày 01/05/20X6 được điều động đến Việt Nam để thực hiện tư vấn cho Manabox Việt Nam theo hợp đồng ký kết giữa 2 công ty. Tổng thời gian có mặt tại Việt Nam để thực hiện nhiệm vụ tư vấn cụ thể như sau:

- Làm việc từ ngày 01/05/20X6 đến 15/05/20X6 trở về Nhật

- Ngày 30/06/20X6 trở lại Việt Nam làm việc đến ngày 10/08/20X6. Sau đó ngày 15/08/20X6 rời Việt Nam về Nhật

- Ngày 01/10/20X6 trở lại Việt Nam làm việc đến ngày 20/12/2016 và về Nhật

- Ngày 01/02/20X7 quay lại Việt Nam làm việc đến ngày 31/03/20X7 kết thúc công việc và rời hẳn Việt Nam.

Được biết toàn bộ phần tiền lương của ông do Công ty tư vấn Manabox Nhật Bản trả tại Nhật Bản, với mức thu nhập hàng tháng là 15.000 USD/tháng. Khoản thu nhập này bà Linda đã bị cơ quan thuế Nhật khấu trừ thuế thu nhập là: 1.000 USD/tháng (có đầy đủ giấy tờ chứng minh đã bị khấu trừ thuế)

Yêu cầu: Căn cứ tình hình trên, Anh (chị) hãy xác định số thuế TNCN mà ông phải kê khai nộp thuế tại Việt Nam theo quy định của Luật thuế TNCN? Biết rằng: Ông không kê khai người phụ thuộc

- Tỷ giá ngoại tệ của Ngân hàng Ngoại thương Việt Nam trong thời gian này không thay đổi như sau:

- + Tỷ giá mua vào là: 22.250 đồng/USD.

- + Tỷ giá bán ra là: 22.300 đồng/USD.

Bước 1: Xác định tình trạng cư trú

Ông thuộc đối tượng cư trú tại Việt Nam trong 12 tháng liên tục vì tổng thời gian có mặt tại Việt Nam: 229 ngày

- Từ ngày 01/05/20X6 đến ngày 15/06/20X6: 45 ngày

- Từ ngày 30/06/20X6 đến ngày 15/08/20X6: 46 ngày

- Từ ngày 01/10/20X6 đến ngày 20/12/20X6: 80 ngày

- Từ ngày 01/02/20X7 đến ngày 31/03/20X7: 58 ngày

Bước 2: Thuế TNCN phải nộp theo Luật thuế TNCN tại Việt Nam:

Do thuộc đối tượng cư trú tại Việt Nam, ông phải kê khai toàn bộ thu nhập chịu thuế TNCN nhận được ở trong nước và nước ngoài. Khi rời khỏi Việt Nam do kết thúc hợp đồng, ông phải quyết toán thuế TNCN với cơ quan thuế tại Việt Nam như sau:

- Tổng số tháng tính thuế TNCN tại Việt Nam là: 11 tháng

- Thu nhập chịu thuế: 15.000 USD x 22.250 đồng/USD x 11 tháng = 3.671.250.000 đồng

- Thu nhập tính thuế: 3.671.250.000 đồng – (9.000.000 đồng x 11 tháng) = 3.572.250.000 đồng

- Thuế TNCN phải nộp theo Luật thuế tại Việt Nam: ((3.572.250.000 đồng/11 tháng x 35%) – 9.850.000 đồng) x 11 tháng = 1.141.937.500 đồng

- Thuế TNCN còn phải nộp tại Việt Nam: 1.141.937.500 đồng – (1.000 USD x 22.250 đồng x 11 tháng) = 897.187.500 đồng

Thủ tục để cá nhân được trừ thuế đã nộp ở nước ngoài (Có ví dụ bài tập minh họa) – PIT paid oversea

Trích dẫn văn bản

Theo Công văn số 2622/TCT-TNCN ngày 14 tháng 06 năm 2016

Căn cứ hướng dẫn nêu trên, trường hợp Công ty trả thu nhập cho người lao động nước ngoài bằng ngoại tệ thì phải quy đổi thu nhập đó thành Đồng Việt Nam để khấu trừ, kê khai và nộp thuế thu nhập cá nhân theo tỷ giá thực tế mua vào của ngân hàng thương mại, tổ chức tín dụng nơi Công ty mở tài khoản tại thời điểm phát sinh giao dịch.

Tham khảo công văn 28/CT-TTHT

“Tỷ giá thực tế mua vào tại ngân hàng nơi cá nhân mở TK giao dịch tại thời điểm phát sinh thu nhập” có phải là ngân hàng mà nơi người lao động nhận được khoản thu nhập bằng ngoại tệ (người sử dụng lao động chuyển tiền trả cho người lao động vào TK tại ngân hàng đó)?

Trả lời: Căn cứ theo quy định tại Điều 13 Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính quy định thì việc quy đổi thu nhập chịu thuế của Người nộp thuế nhận được bằng ngoại tệ phải quy đổi ra Đồng Việt Nam theo tỷ giá giao dịch thực tế mua vào của ngân hàng cá nhân mở tài khoản giao dịch tại thời điểm phát sinh thu nhập. Như vậy cách hiểu của Công ty là đúng.

Cơ sở pháp lý

Tại Điều 13 Thông tư 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính sửa đổi, bổ sung Điều 5 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính như sau:

“Điều 5. Quy đổi thu nhập chịu thuế ra Đồng Việt Nam

Doanh thu, thu nhập chịu thuế thu nhập cá nhân được tính bằng Đồng Việt Nam.

Trường hợp doanh thu, thu nhập chịu thuế nhận được bằng ngoại tệ phải quy đổi ra Đồng Việt Nam theo tỷ giá giao dịch thực tế mua vào của ngân hàng cá nhân mở tài Khoản giao dịch tại thời Điểm phát sinh thu nhập.

Trường hợp người nộp thuế không mở tài Khoản giao dịch tại Việt Nam thì phải quy đổi ngoại tệ ra Đồng Việt Nam theo tỷ giá ngoại tệ mua vào của Ngân hàng thương mại cổ phần Ngoại thương Việt Nam tại thời Điểm phát sinh thu nhập.”

Biên soạn: Nguyễn Văn Tĩnh – Tư vấn viên – Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass