Thu nhập từ tiền lương, tiền công là loại thu nhập phổ biến nhất nhưng cũng là loại thu nhập phức tạp nhất trong các nguồn thu nhập chịu thuế thu nhập cá nhân! Tiếp theo bài viết trước về tình trạng cư trú và kỳ tính thuếhttps://gonnapass.com/dai-ly-thue-thue-tncn-xac-dinh-tinh-trang-cu-tru/

Khi nào thì thu nhập từ tiền lương, tiền công bị tính thuế?

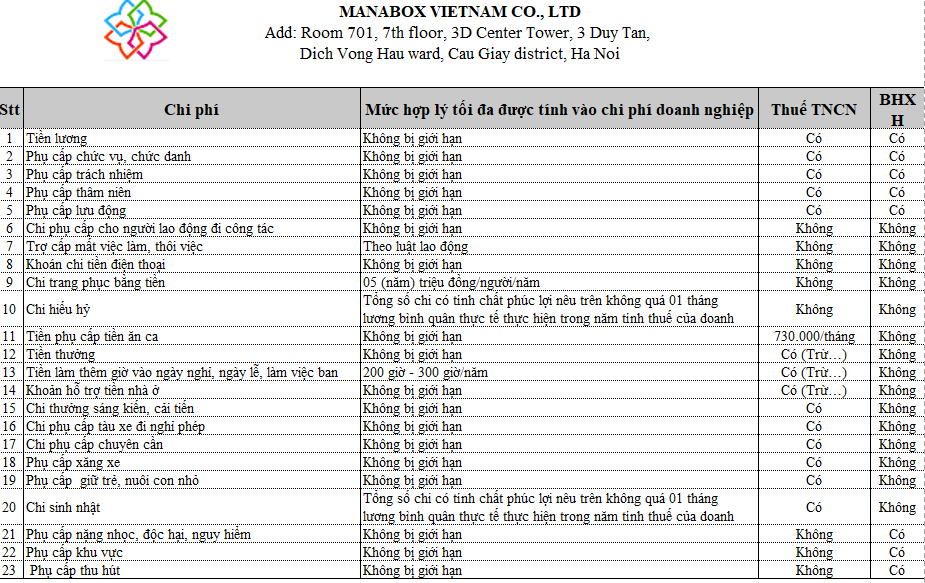

Để phục vụ quyết toán thuế TNCN, bài viết này, chúng tôi sẽ gửi đến bạn đọc tổng hợp dễ nhớ nhất cách phân loại lương và các khoản có tính chất tiền lương, tiền công phục vụ cho việc kê khai và tính thuế. Trong đó, topic này lưu ý 1 số quy định về các khoản

- > Tiền lương tiền công

- > Các khoản phụ cấp

Thời điểm xác định thu nhập chịu thuế từ tiền lương, tiền công là thời điểm tổ chức, cá nhân trả thu nhập cho đối tượng nộp thuế hoặc thời điểm đối tượng nộp thuế nhận được thu nhập, cụ thể:

Thời điểm tính thuế TNCN với tiền lương, tiền công (Có ví dụ bài tập minh họa)

Nguyên tắc chung xác định thu nhập

Về tiền lương: Theo Khoản 1 Điều 90 Bộ luật lao động số 45/2019/QH14 ngày 20/11/2019: “Tiền lương là số tiền mà người sử dụng lao động trả cho người lao động theo thỏa thuận để thực hiện công việc, bao gồm mức lương theo công việc hoặc chức danh, phụ cấp lương và các khoản bổ sung khác”. Về tiền công, Luật Lao động Việt Nam không đề cập tới khái niệm này nhưng có thể hiểu rằng Tiền công cũng có bản chất giống với tiền lương (Sắc lệnh số 29-SL ngày 12-3-1947)

Như vậy, có thể thấy cơ sở quan trọng nhất của việc xác định thu nhập từ tiền lương, tiền công là căn cứ theo thỏa thuận của chủ lao động với người lao động.

| Công ty A ký hợp đồng lao động với cá nhân là chủ hộ kinh doanh thì việc khấu trừ thuế TNCN được thực hiện như thế nào?

Theo văn bản số 2355/TCT-DNNCN ngày 10/06/2019 của Tổng cục Thuế, công ty A ký hợp đồng lao động thì Công ty thực hiện các quy định về khấu trừ Thuế TNCN đối với thu nhập từ tiền lương, tiền công và thực hiện quyết toán Thuế TNCN theo ủy quyền https://gonnapass.com/cac-quy-dinh-khi-mua-hang-hoa-dich-vu-cua-ca-nhan-va-cac-chi-phi-khong-co-hoa-don/ |

Lưu ý một số khoản thu nhập đặc biệt không phải tính thuế

Mặc dù về cơ bản, các khoản thu nhập từ tiền lương, tiền công đều chịu thuế, chúng ta cần lưu ý một số khoản thu nhập sau được miễn/không chịu thuế TNCN

| Các khoản thu nhập | Mức không tính thuế |

| Tiền lương làm việc ban đêm, làm thêm giờ

(Lưu ý về chính sách với tiền làm thêm trái quy định: https://gonnapass.com/chi-phi-tien-luong-lam-gio-vuot-muc-quy-dinh/) |

Phần tiền lương làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương làm việc ban ngày, làm trong giờ theo quy định của pháp luật |

| Tiền lương hưu | Áp dụng đối với tiền lương hưu do Quỹ bảo hiểm xã hội và Quỹ hưu trí tự nguyện chi trả hàng tháng |

| Công tác phí | Theo mức mức hưởng trong Hợp đồng Lao động, thỏa ước lao động tập thể hoặc quy chế tài chính của công ty |

| Phụ cấp điện thoại

https://gonnapass.com/tien-dien-thoai-co-tinh-thue-tncn-khong-co-duoc-tru-khi-tinh-thue-tndn/ |

|

| Chi đám hiếu, hỉ cho bản thân và gia đình người lao động | |

| Khoản chi văn phòng phẩm | |

| Trợ cấp chuyển vùng 1 lần đối với người nước ngoài đến cư trú tại Việt Nam (gồm cả các khoản chi phí vận chuyển đồ đạc)

https://gonnapass.com/chi-phi-duoc-tru-khi-van-chuyen-do-dac-cua-nguoi-nuoc-ngoai/ |

|

| Tiền hỗ trợ khám, chữa bệnh hiểm nghèo cho người lao động và thân nhân người lao động | |

| Phụ cấp trang phục |

|

| Tiền ăn ca

https://gonnapass.com/tien-ca-hon-hop-co-duoc-mien-thue-tncn-cua-nguoi-lao-dong-khong/ |

– Bằng tiền không vượt quá 730.000/ người/ tháng |

| Trợ cấp bảo hiểm xã hội, bảo hiểm thất nghiệp | Theo quy đinh tại Bộ Luật Lao động và các văn bản hướng dẫn |

| Trợ cấp mất việc làm, trợ cấp thôi việc | |

| Phụ cấp độc hại, nguy hiểm, nặng nhọc | |

| Phụ cấp thu hút (trừ trợ cấp tham gia dự án tại nước ngoài) | |

| Phụ cấp khu vực | |

| Phụ cấp đặc thù ngành nghề

(Công văn 1381/TCT-TNCN) |

Khi đã xác định được các khoản thu nhập từ tiền lương, tiền công nêu trên thuộc nhóm được miễn thuế hoặc không chịu thuế TNCN, kế toán sẽ thực hiện được việc kê khai các chỉ tiêu trên bảng tính thuế một cách thuận tiện hơn. Các nội dung về khoản thưởng, khoản lợi ích có tính chất tiền lương tiền công sẽ được cập nhật ở các chủ đề tiếp theo.

https://www.youtube.com/watch?v=oiS3Vvt6fIo

Trích dẫn Luật: Thông tư 111/2013/TT-BTC

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:

- a) Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

- b) Các khoản phụ cấp, trợ cấp, trừ các khoản phụ cấp, trợ cấp sau:

b.1) Trợ cấp, phụ cấp ưu đãi hàng tháng và trợ cấp một lần theo quy định của pháp luật về ưu đãi người có công.

b.2) Trợ cấp hàng tháng, trợ cấp một lần đối với các đối tượng tham gia kháng chiến, bảo vệ tổ quốc, làm nhiệm vụ quốc tế, thanh niên xung phong đã hoàn thành nhiệm vụ.

b.3) Phụ cấp quốc phòng, an ninh; các khoản trợ cấp đối với lực lượng vũ trang.

b.4) Phụ cấp độc hại, nguy hiểm đối với những ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm.

b.5) Phụ cấp thu hút, phụ cấp khu vực.

b.6) Trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, mức hưởng chế độ thai sản, mức hưởng dưỡng sức, phục hồi sức khỏe sau thai sản, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng, trợ cấp thôi việc, trợ cấp mất việc làm, trợ cấp thất nghiệp và các khoản trợ cấp khác theo quy định của Bộ luật Lao động và Luật Bảo hiểm xã hội.

b.7) Trợ cấp đối với các đối tượng được bảo trợ xã hội theo quy định của pháp luật.

b.8) Phụ cấp phục vụ đối với lãnh đạo cấp cao.

b.9)7 Trợ cấp một lần đối với cá nhân khi chuyển công tác đến vùng có điều kiện kinh tế xã hội đặc biệt khó khăn, hỗ trợ một lần đối với cán bộ công chức làm công tác về chủ quyền biển đảo theo quy định của pháp luật. Trợ cấp chuyển vùng một lần đối với người nước ngoài đến cư trú tại Việt Nam, người Việt Nam đi làm việc ở nước ngoài, người Việt Nam cư trú dài hạn ở nước ngoài về Việt Nam làm việc.

b.10) Phụ cấp đối với nhân viên y tế thôn, bản.

b.11) Phụ cấp đặc thù ngành nghề.

Các khoản phụ cấp, trợ cấp và mức phụ cấp, trợ cấp không tính vào thu nhập chịu thuế hướng dẫn tại điểm b, khoản 2, Điều này phải được cơ quan Nhà nước có thẩm quyền quy định.

Trường hợp các văn bản hướng dẫn về các khoản phụ cấp, trợ cấp, mức phụ cấp, trợ cấp áp dụng đối với khu vực Nhà nước thì các thành phần kinh tế khác, các cơ sở kinh doanh khác được căn cứ vào danh mục và mức phụ cấp, trợ cấp hướng dẫn đối với khu vực Nhà nước để tính trừ.

Trường hợp khoản phụ cấp, trợ cấp nhận được cao hơn mức phụ cấp, trợ cấp theo hướng dẫn nêu trên thì phần vượt phải tính vào thu nhập chịu thuế.

Riêng trợ cấp chuyển vùng một lần đối với người nước ngoài đến cư trú tại Việt Nam, người Việt Nam đi làm việc ở nước ngoài được trừ theo mức ghi tại Hợp đồng lao động hoặc thỏa ước lao động tập thể.

…g) Không tính vào thu nhập chịu thuế đối với các khoản sau:

g.1) Khoản hỗ trợ của người sử dụng lao động cho việc khám chữa bệnh hiểm nghèo cho bản thân người lao động và thân nhân của người lao động.

g.1.1) Thân nhân của người lao động trong trường hợp này bao gồm: con đẻ, con nuôi hợp pháp, con ngoài giá thú, con riêng của vợ hoặc chồng; vợ hoặc chồng; cha đẻ, mẹ đẻ; cha vợ, mẹ vợ (hoặc cha chồng, mẹ chồng); cha dượng, mẹ kế; cha nuôi, mẹ nuôi hợp pháp.

g.1.2) Mức hỗ trợ không tính vào thu nhập chịu thuế là số tiền thực tế chi trả theo chứng từ trả tiền viện phí nhưng tối đa không quá số tiền trả viện phí của người lao động và thân nhân người lao động sau khi đã trừ số tiền chi trả của tổ chức bảo hiểm.

g.1.3) Người sử dụng lao động chi tiền hỗ trợ có trách nhiệm: lưu giữ bản sao chứng từ trả tiền viện phí có xác nhận của người sử dụng lao động (trong trường hợp người lao động và thân nhân người lao động trả phần còn lại sau khi tổ chức bảo hiểm trả trực tiếp với cơ sở khám chữa bệnh) hoặc bản sao chứng từ trả viện phí; bản sao chứng từ chi bảo hiểm y tế có xác nhận của người sử dụng lao động (trong trường hợp người lao động và thân nhân người lao động trả toàn bộ viện phí, tổ chức bảo hiểm trả tiền bảo hiểm cho người lao động và thân nhân người lao động) cùng với chứng từ chi tiền hỗ trợ cho người lao động và thân nhân người lao động mắc bệnh hiểm nghèo.

g.2) Khoản tiền nhận được theo quy định về sử dụng phương tiện đi lại trong cơ quan Nhà nước, đơn vị sự nghiệp công lập, tổ chức Đảng, đoàn thể.

g.3) Khoản tiền nhận được theo chế độ nhà ở công vụ theo quy định của pháp luật.

g.4) Các khoản nhận được ngoài tiền lương, tiền công do tham gia ý kiến, thẩm định, thẩm tra các văn bản pháp luật, Nghị quyết, các báo cáo chính trị; tham gia các đoàn kiểm tra giám sát; tiếp cử tri, tiếp công dân; trang phục và các công việc khác có liên quan đến phục vụ trực tiếp hoạt động của Văn phòng Quốc hội, Hội đồng dân tộc và các Ủy ban của Quốc hội, các Đoàn đại biểu Quốc hội; Văn phòng Trung ương và các Ban của Đảng; Văn phòng Thành ủy, Tỉnh ủy và các Ban của Thành ủy, Tỉnh ủy.

g.5) Khoản tiền ăn giữa ca, ăn trưa do người sử dụng lao động tổ chức bữa ăn giữa, ăn trưa ca cho người lao động dưới các hình thức như trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn.

Trường hợp người sử dụng lao động không tổ chức bữa ăn giữa ca, ăn trưa mà chi tiền cho người lao động thì không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động – Thương binh và Xã hội. Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động – Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.

Mức chi cụ thể áp dụng đối với doanh nghiệp Nhà nước và các tổ chức, đơn vị thuộc cơ quan hành chính sự nghiệp, Đảng, Đoàn thể, các Hội không quá mức hướng dẫn của Bộ Lao động – Thương binh và Xã hội. Đối với các doanh nghiệp ngoài Nhà nước và các tổ chức khác, mức chi do thủ trưởng đơn vị thống nhất với chủ tịch công đoàn quyết định nhưng tối đa không vượt quá mức áp dụng đối với doanh nghiệp Nhà nước.

g.6) Khoản tiền mua vé máy bay khứ hồi do người sử dụng lao động trả hộ (hoặc thanh toán) cho người lao động là người nước ngoài làm việc tại Việt Nam, người lao động là người Việt Nam làm việc ở nước ngoài về phép mỗi năm một lần.

Căn cứ xác định khoản tiền mua vé máy bay là hợp đồng lao động và khoản tiền thanh toán vé máy bay từ Việt Nam đến quốc gia người nước ngoài mang quốc tịch hoặc quốc gia nơi gia đình người nước ngoài sinh sống và ngược lại; khoản tiền thanh toán vé máy bay từ quốc gia nơi người Việt Nam đang làm việc về Việt Nam và ngược lại.

g.7) Khoản tiền học phí cho con của người lao động nước ngoài làm việc tại Việt Nam học tại Việt Nam, con của người lao động Việt Nam đang làm việc ở nước ngoài học tại nước ngoài theo bậc học từ mầm non đến trung học phổ thông do người sử dụng lao động trả hộ.

g.8) Các khoản thu nhập cá nhân nhận được từ các Hội, tổ chức tài trợ không phải tính vào thu nhập chịu thuế thu nhập cá nhân nếu cá nhân nhận tài trợ là thành viên của Hội, của tổ chức; kinh phí tài trợ được sử dụng từ nguồn kinh phí Nhà nước hoặc được quản lý theo quy định của Nhà nước; việc sáng tác các tác phẩm văn học nghệ thuật, công trình nghiên cứu khoa học… thực hiện nhiệm vụ chính trị của Nhà nước hay theo chương trình hoạt động phù hợp với Điều lệ của Hội, tổ chức đó.

g.9) Các khoản thanh toán mà người sử dụng lao động trả để phục vụ việc điều động, luân chuyển người lao động là người nước ngoài làm việc tại Việt Nam theo quy định tại hợp đồng lao động, tuân thủ lịch lao động chuẩn theo thông lệ quốc tế của một số ngành như dầu khí, khai khoáng.

Căn cứ xác định là hợp đồng lao động và khoản tiền thanh toán vé máy bay từ Việt Nam đến quốc gia nơi người nước ngoài cư trú và ngược lại.

Ví dụ 1: Ông X là người nước ngoài được nhà thầu dầu khí Y điều chuyển đến làm việc tại giàn khoan trên thềm lục địa Việt Nam. Theo quy định tại hợp đồng lao động, chu kỳ làm việc của ông X tại giàn khoan là 28 ngày liên tục, sau đó được nghỉ 28 ngày. Nhà thầu Y thanh toán cho ông X các khoản tiền vé máy bay từ nước ngoài đến Việt Nam và ngược lại mỗi lần đổi ca, chi phí cung cấp trực thăng đưa đón ông X chặng từ đất liền Việt Nam ra giàn khoan và ngược lại, chi phí lưu trú trong trường hợp ông X chờ chuyến bay trực thăng đưa ra giàn khoan làm việc thì không tính các khoản tiền này vào thu nhập chịu thuế thu nhập cá nhân của ông X.

g.10)11 Khoản tiền nhận được do tổ chức, cá nhân trả thu nhập chi đám hiếu, hỉ cho bản thân và gia đình người lao động theo quy định chung của tổ chức, cá nhân trả thu nhập và phù hợp với mức xác định thu nhập chịu thuế thu nhập doanh nghiệp theo các văn bản hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp.

Biên soạn: Đặng Thị Thanh Hoa – Lê Phương Trâm – Nguyễn Thị Thanh/Tư vấn viên