Một số đoàn kiểm tra thuế đưa ra lập luận do tình hình kinh doanh không có lãi, doanh nghiệp có được chi thưởng khi đang bị lỗ? Từ xa xưa, tục ngữ Việt Nam đã có câu “Mười đồng tiền công không bằng một đồng tiền thưởng”. Có thể thấy, đối với người lao động, việc nhận được các khoản thưởng có vai trò to lớn trong việc thúc đẩy tinh thần lao động cũng như gắn bó với công việc.

| Thảo luận Topic này tại: https://www.facebook.com/share/p/1Ch87ytQEv/ |

Rủi ro khi bị lỗ vẫn chi thưởng

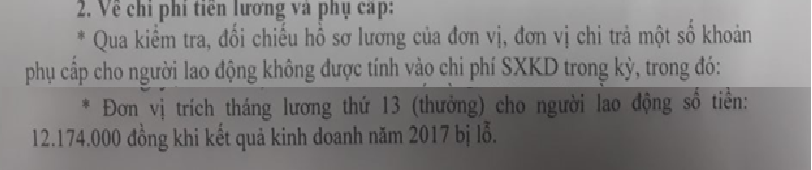

Về phía người sử dụng lao động, việc trả thưởng có thể gặp phải vướng mắc về hồ sơ dẫn tới cơ quan thuế không chấp nhận được trừ các khoản chi thưởng này vào thu nhập chịu thuế, đặc biệt với các doanh nghiệp đang bị lỗ nhưng vẫn chi thưởng. Theo đạo lý, việc chi thưởng trong tình trạng lỗ là hoàn toàn bình thường khi doanh nghiệp kỳ vọng những mục tiêu nhân sự dài hạn hơn là việc lãi trong ngắn hạn.

Điều kiện chung của khoản chi lương, thưởng được trừ

Hiện nay, một số công ty tiến hành chi thưởng vào các ngày Lễ, Tết. Vậy, chi phí thưởng những ngày này có được trừ không? Câu trả lời là Có, với những điều kiện nhất định. Cụ thể, các khoản thưởng được trừ nếu

- > Thực tế Công ty có chi trả trước thời hạn nộp hồ sơ quyết toán năm

- > Có chứng từ đầy đủ phù hợp với hợp đồng lao động hoặc thoả ước lao động tập thể… (Ví dụ: Quyết định thưởng, danh sách cá nhân nhận thưởng…)

- > Theo hướng dẫn của một số công văn, trường hợp doanh nghiệp chi thưởng kể cả khi doanh nghiệp đang bị lỗ thì chi phí thưởng vẫn được trừ

Trích công văn số 3005/TCT-DNL của Tổng Cục thuế

Căn cứ quy định nêu trên, trường hợp trong năm 2010 Công ty Cổ phần Dịch vụ dầu khí Quảng Ngãi PTSC có khoản chi tiền thưởng cho người lao động nhân dịp các ngày lễ, tết, ngày kỉ niệm, ngày nhận danh hiệu Nhà nước trao tặng, nếu thực tế Công ty có chi trả và có chứng từ đầy đủ phù hợp với hợp đồng lao động hoặc thỏa ước lao động tập thể, quy chế tiền lương của Công ty; đồng thời có tính khoản thu nhập này vào thu nhập chịu thuế thu nhập cá nhân của người lao động thì Công ty được tính các khoản chi thưởng này vào chi phí hợp ký được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.

Ngoài ra, khoản thưởng các ngày này phải chịu thuế TNCN theo quy định tại điều 3, Luật thuế TNCN số 04/2007/QH12.

Cách tính thuế TNCN tiền thưởng Tết, lương tháng 13 (Có ví dụ)

Căn cứ pháp lý

- Theo Luật thuế TNDN số 14/2008/QH12, các khoản chi không được trừ bao gồm

“…k)… tiền lương, tiền công, các khoản hạch toán khác để trả cho người lao động nhưng thực tế không chi trả hoặc không có hóa đơn, chứng từ theo quy định …”

- Theo thông tư số 96/2015/TT-BTC đã hướng dẫn về các khoản chi không được trừ:

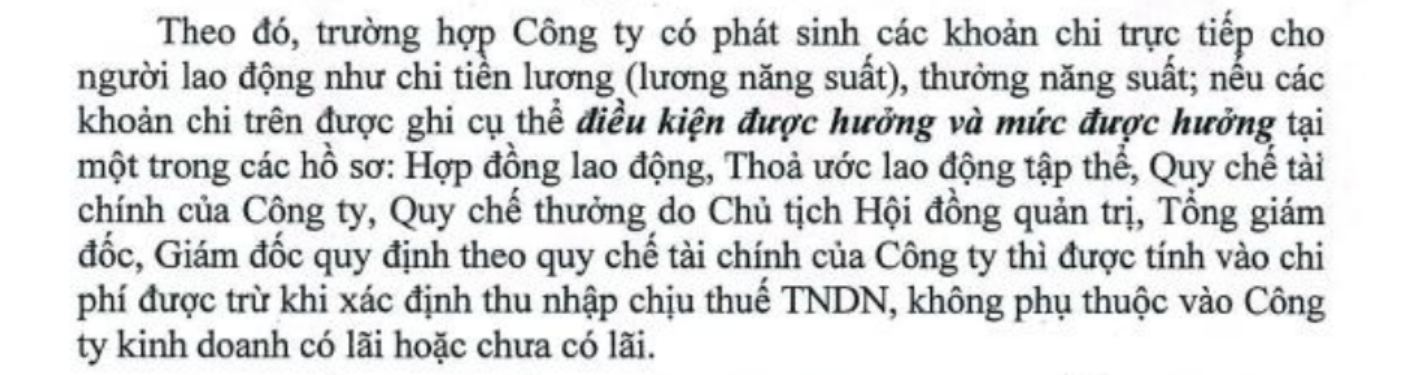

“…b) Các khoản tiền lương, tiền thưởng… không được ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty…”

- Theo Luật thuế TNCN số 04/2007/QH12, các khoản thu nhập chịu thuế TNCN bao gồm

“e) Tiền thưởng, trừ các khoản tiền thưởng kèm theo các danh hiệu được Nhà nước phong tặng, tiền thưởng kèm theo giải thưởng quốc gia, giải thưởng quốc tế, tiền thưởng về cải tiến kỹ thuật, sáng chế, phát minh được cơ quan nhà nước có thẩm quyền công nhận, tiền thưởng về việc phát hiện, khai báo hành vi vi phạm pháp luật với cơ quan nhà nước có thẩm quyền.”

English

| – Bonuses are deducted if

(1) In fact, the Company has paid before the deadline for submission of annual CIT finalization – (2) Having adequate documents in accordance with the labor contract or collective labor agreement … (Example: Bonus decision, list of individuals receiving prizes …)

– Under the guidance of some official dispatches, in case enterprises pay bonuses even when enterprises are suffering from losses, the bonus costs shall still be deducted.

– In addition, the bonuses of these days are subject to personal income tax as stipulated in Article 3, Law on Personal Income Tax No. 04/2007 / QH12.

– In principle, according to CIT Law No. 14/2008 / QH12, non deductible expenses include “… k) … salaries, wages, other accounts payable to workers but in fact do not pay or there are no invoices and vouchers …”

– According to circular No. 96/2015 / TT-BTC provided guidance on non-deductible expenses: “… b) Salaries, bonuses … are not specified in terms of eligibility and the level of benefits in one of the following documents: Labor contract; Collective labor agreement; Financial regulations of the Company, Corporation, Group; Bonus regulation is stipulated by the Chairman of the Board of Directors, General Director and Director according to the financial regulations of the Company, the Corporation … “ |

Biên soạn: Nguyễn Việt Anh – Manager

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass